Experimento de deflação de tokens: A aposta ao estilo Apple da Hyperliquid e Pump.fun

O autor Prathik Desai aponta que dois grandes "motores de receita" da indústria cripto — a exchange de contratos perpétuos Hyperliquid e a plataforma de lançamento de Meme coins Pump.fun — estão adotando uma estratégia semelhante à recompra maciça de ações da Apple, usando quase toda a sua receita para recomprar seus próprios tokens em uma velocidade surpreendente. O objetivo é transformar os tokens cripto em produtos financeiros com características de "proxies de participação acionária".

Autor original: Prathik Desai

Tradução original: Saoirse, Foresight News

Sete anos atrás, a Apple realizou um feito financeiro cujo impacto superou até mesmo seus produtos mais notáveis. Em abril de 2017, a Apple inaugurou o “Apple Park” em Cupertino, Califórnia, um campus que custou 5 bilhões de dólares; um ano depois, em maio de 2018, a empresa anunciou um programa de recompra de ações de 100 bilhões de dólares — um valor 20 vezes maior do que o investimento em sua sede de 360 acres, conhecida como “nave espacial”. Isso enviou ao mundo um sinal central da Apple: além do iPhone, ela tem outro “produto” cuja importância não é menor (e talvez até supere) a do iPhone.

Esse foi o maior programa de recompra de ações do mundo na época, e parte de uma onda de recompras da Apple que durou dez anos — durante esse período, a Apple gastou mais de 725 bilhões de dólares recomprando suas próprias ações. Seis anos depois, em maio de 2024, a fabricante do iPhone quebrou outro recorde ao anunciar um programa de recompra de 110 bilhões de dólares. Essa ação prova que a Apple não só sabe criar escassez em hardware, mas também domina essa arte no nível de suas ações.

Hoje, a indústria de criptomoedas está adotando uma estratégia semelhante, mas em um ritmo mais rápido e em escala ainda maior.

Os dois principais “motores de receita” do setor — a exchange de futuros perpétuos Hyperliquid e a plataforma de lançamento de Meme coins Pump.fun — estão usando praticamente toda a receita de taxas para recomprar seus próprios tokens.

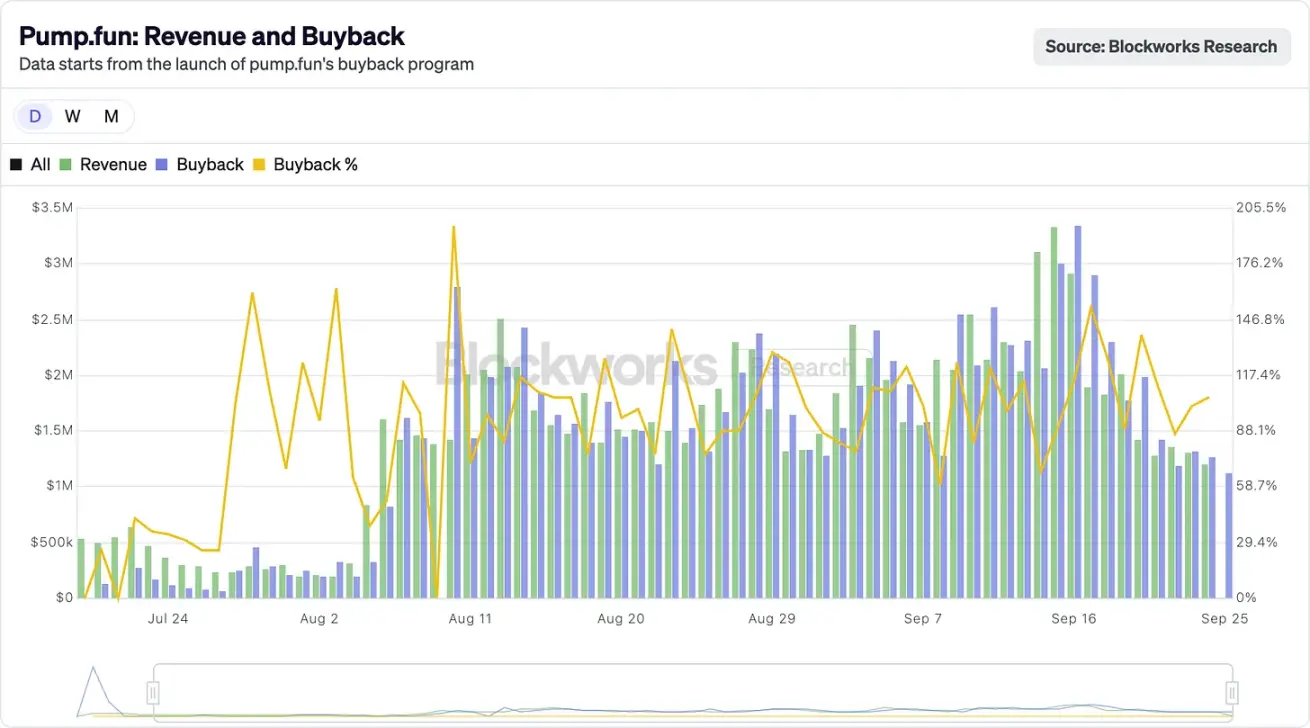

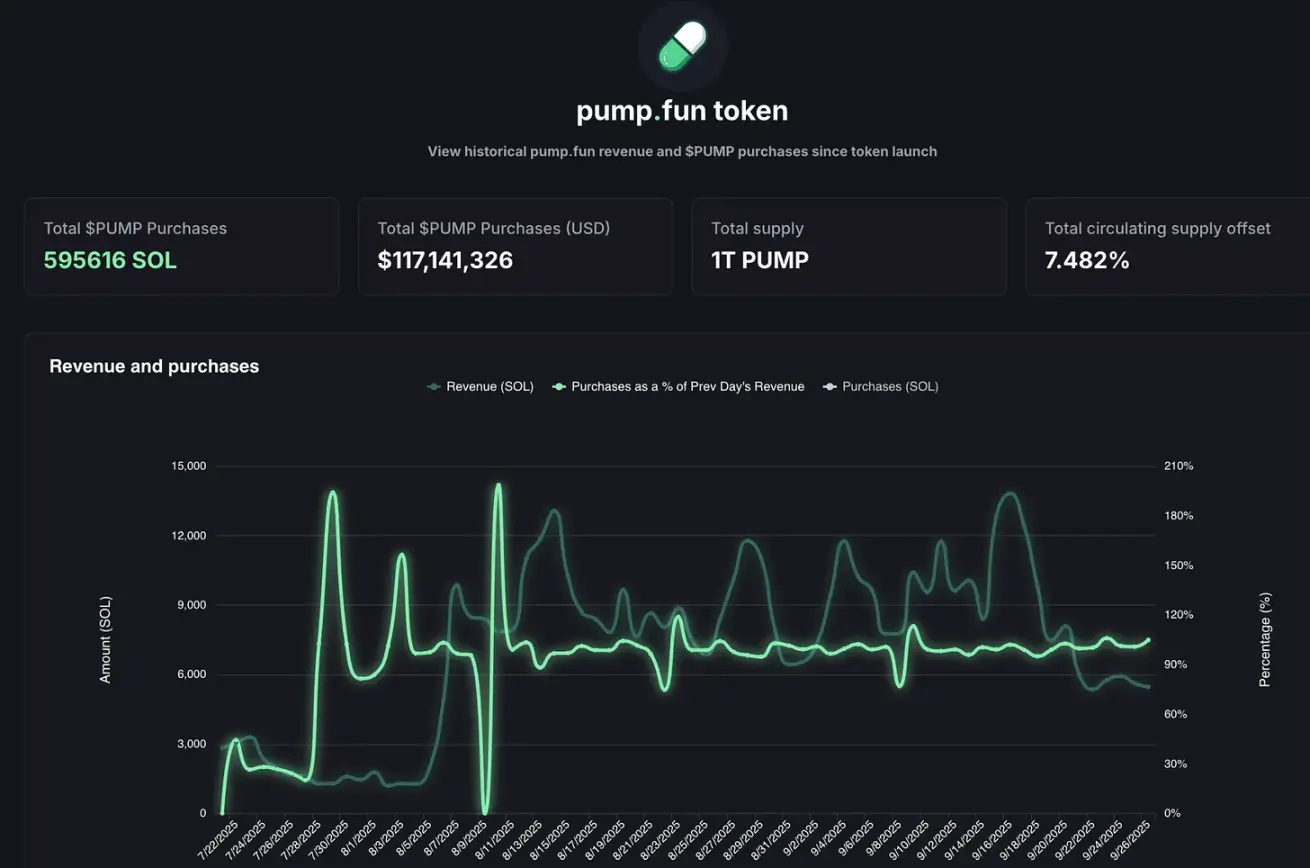

Em agosto de 2025, a Hyperliquid registrou uma receita recorde de taxas de 106 milhões de dólares, dos quais mais de 90% foram usados para recomprar tokens HYPE no mercado aberto. Ao mesmo tempo, a receita diária da Pump.fun chegou a superar a da Hyperliquid — em um dia de setembro de 2025, a plataforma arrecadou 3,38 milhões de dólares em um único dia. Para onde vai toda essa receita? A resposta é: 100% é usada para recomprar tokens PUMP. Na verdade, esse modelo de recompra já dura mais de dois meses.

@BlockworksResearch

Essa prática faz com que os tokens de criptomoedas passem a ter características de “proxy de direitos de acionistas” — algo raro no universo cripto, já que tokens geralmente são despejados no mercado à primeira oportunidade.

A lógica por trás disso é que projetos cripto estão tentando replicar o caminho de sucesso de longo prazo dos “aristocratas dos dividendos” de Wall Street (como Apple, Procter & Gamble, Coca-Cola): empresas que recompensam acionistas com dividendos estáveis ou recompras de ações em grande escala. Por exemplo, em 2024, a Apple recomprou 104 bilhões de dólares em ações, cerca de 3%-4% de seu valor de mercado na época; já a Hyperliquid atingiu uma “taxa de compensação de circulação” de 9% via recompras.

Mesmo sob os padrões do mercado de ações tradicional, esses números são impressionantes; no universo cripto, são inéditos.

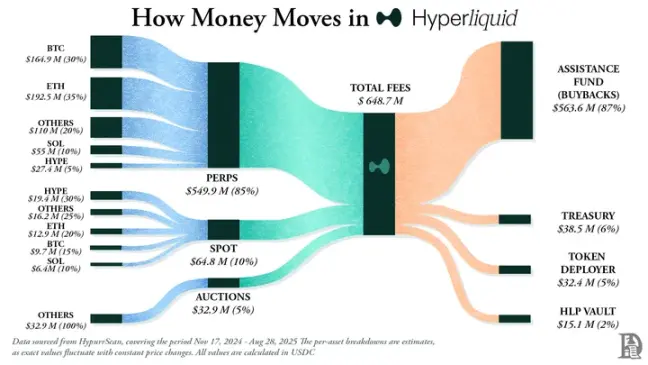

A proposta da Hyperliquid é clara: ela criou uma exchange descentralizada de futuros perpétuos que oferece uma experiência fluida como exchanges centralizadas (como Binance), mas totalmente baseada em blockchain. A plataforma oferece zero taxas de Gas, alta alavancagem e é uma Layer 1 focada em contratos perpétuos. Até meados de 2025, seu volume mensal de negociação ultrapassou 400 bilhões de dólares, representando cerca de 70% do mercado de contratos perpétuos DeFi.

O que realmente diferencia a Hyperliquid é a forma como ela utiliza seus recursos.

A plataforma direciona diariamente mais de 90% da receita de taxas para um “fundo de auxílio”, que é usado diretamente para comprar tokens HYPE no mercado aberto.

@decentralised.co

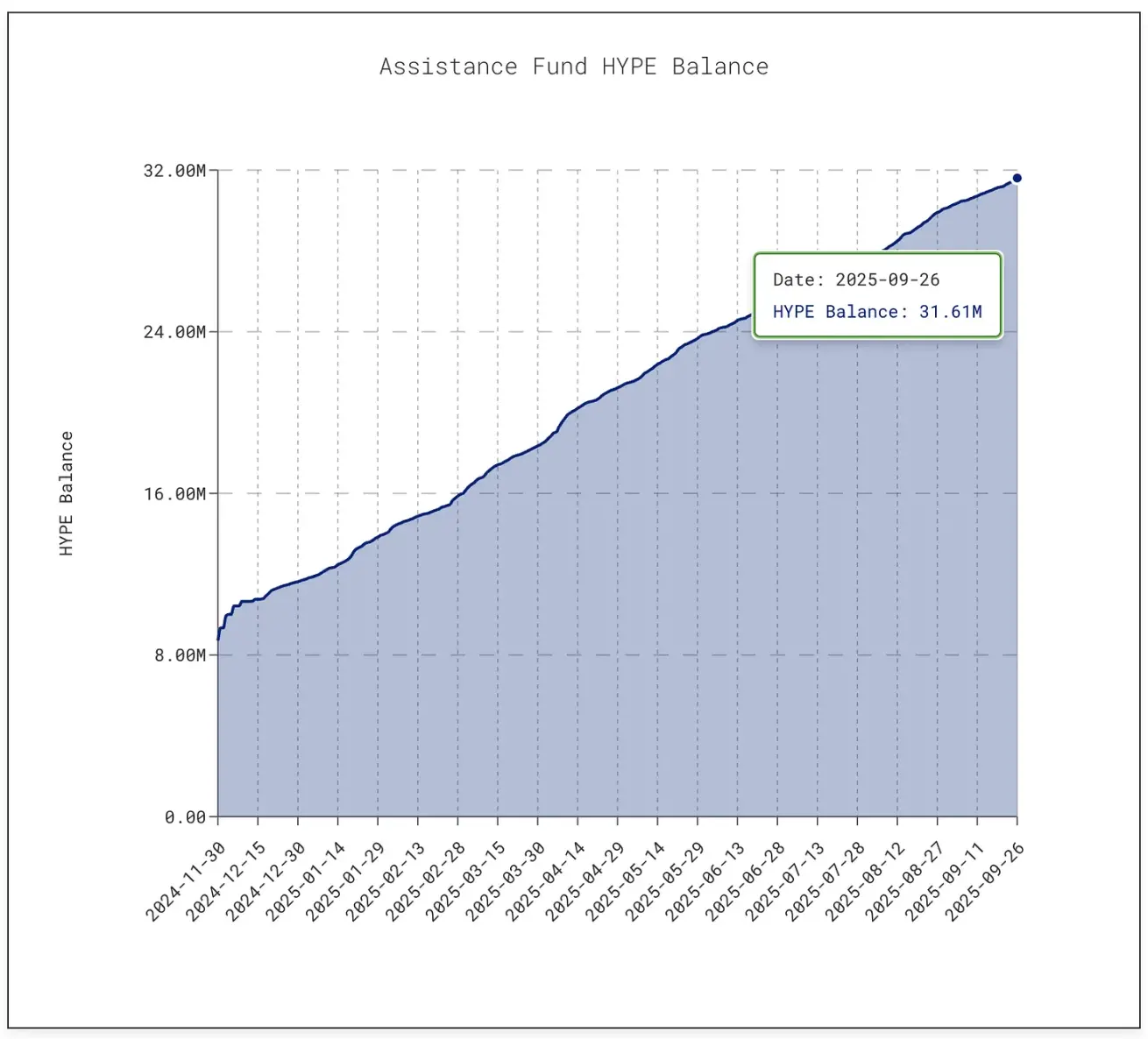

No momento da redação deste artigo, o fundo já acumulava mais de 31,61 milhões de tokens HYPE, avaliados em cerca de 1,4 bilhão de dólares — um aumento de 10 vezes em relação aos 3 milhões de tokens de janeiro de 2025.

@asxn.xyz

Essa onda de recompras reduziu cerca de 9% da oferta circulante de HYPE, impulsionando o preço do token para o pico de 60 dólares em meados de setembro de 2025.

Ao mesmo tempo, a Pump.fun já reduziu cerca de 7,5% da oferta circulante do token PUMP via recompras.

@pump.fun

A plataforma converte a “febre das Meme coins” em um modelo de negócios sustentável com taxas baixíssimas: qualquer pessoa pode lançar tokens, criar “curvas de bonding” e deixar o hype do mercado crescer livremente. O que começou como uma “ferramenta de brincadeira” tornou-se uma “fábrica” de ativos especulativos.

Mas há riscos latentes.

A receita da Pump.fun é claramente cíclica — pois depende diretamente do hype em torno do lançamento de Meme coins. Em julho de 2025, a receita da plataforma caiu para 17,11 milhões de dólares, o menor valor desde abril de 2024, e o volume de recompras também diminuiu; em agosto, a receita mensal voltou a subir para mais de 41,05 milhões de dólares.

No entanto, a “sustentabilidade” ainda é uma questão em aberto. Quando a “temporada das Meme coins” esfria (algo que já aconteceu e certamente acontecerá de novo), as recompras também diminuem. Mais grave ainda, a plataforma enfrenta um processo de 5,5 bilhões de dólares, com os autores alegando que seu negócio “se assemelha a jogos de azar ilegais”.

O que atualmente sustenta Hyperliquid e Pump.fun é a disposição de “devolver receitas à comunidade”.

A Apple, em alguns anos, devolveu quase 90% do lucro aos acionistas via recompras e dividendos, mas essas decisões costumam ser “anúncios em lote”; já Hyperliquid e Pump.fun devolvem quase 100% da receita aos detentores de tokens diariamente — um modelo contínuo.

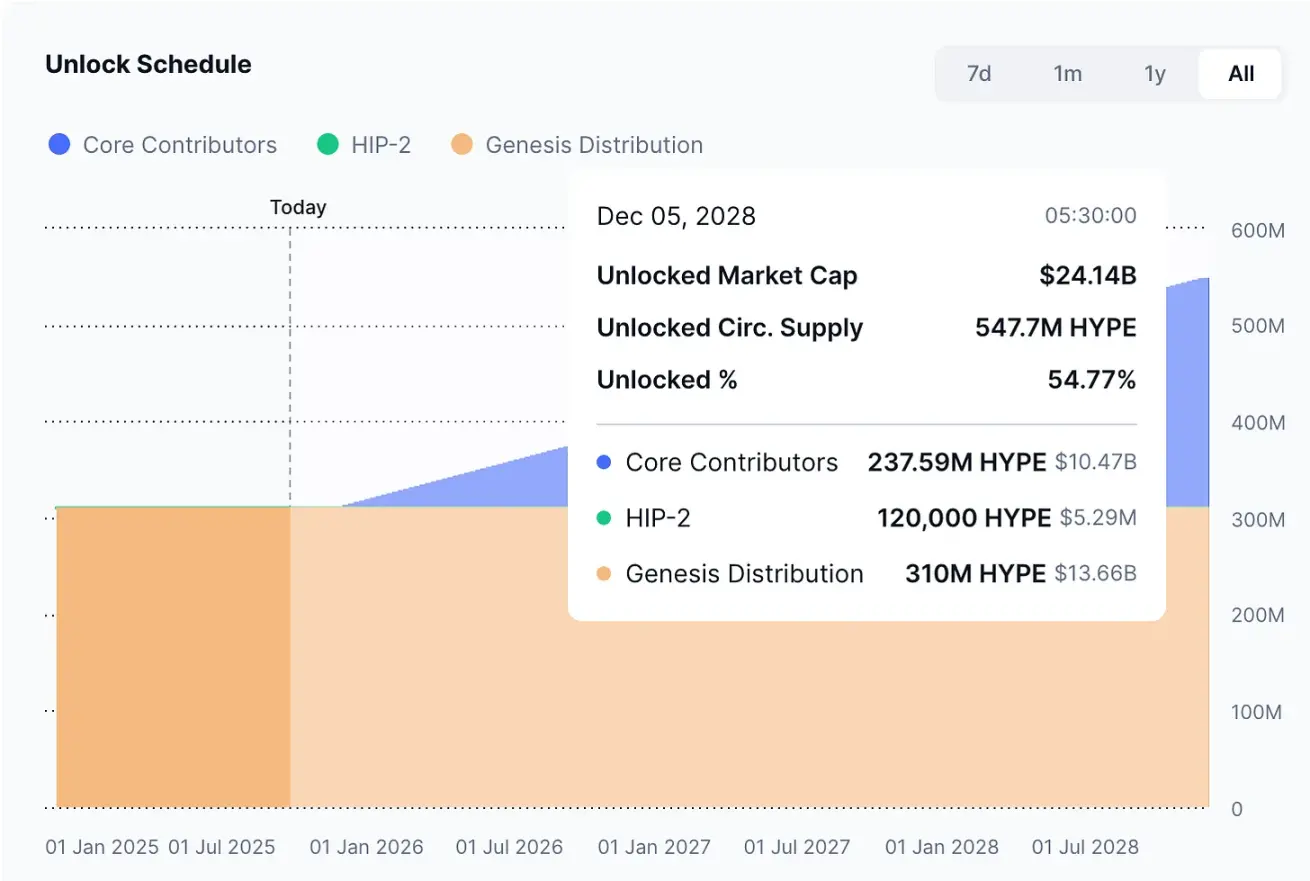

Claro, ainda há uma diferença fundamental: dividendos em dinheiro são “ganhos realizados”, sujeitos a impostos, mas altamente estáveis; já as recompras são, no máximo, uma “ferramenta de suporte de preço” — se a receita cair ou o desbloqueio de tokens superar em muito o volume de recompras, o efeito desaparece. A Hyperliquid enfrenta um iminente “choque de desbloqueio”, enquanto a Pump.fun precisa lidar com o risco de “migração do hype das Meme coins”. Comparado ao recorde da Johnson & Johnson de “63 anos aumentando dividendos” ou à estratégia de recompra estável da Apple, as operações dessas duas plataformas cripto se assemelham mais a um “número de acrobacia em corda bamba”.

Mas talvez, isso já seja um feito notável no setor cripto.

As criptomoedas ainda estão amadurecendo e não estabeleceram modelos de negócios estáveis, mas já demonstram uma “velocidade de desenvolvimento” impressionante. A estratégia de recompra tem exatamente os elementos para acelerar o setor: flexibilidade, eficiência tributária, característica deflacionária — tudo isso combina perfeitamente com o mercado cripto, movido por especulação. Até agora, essa estratégia transformou dois projetos de perfis totalmente distintos em “máquinas de receita” de destaque no setor.

Se esse modelo será sustentável a longo prazo, ainda não se sabe. Mas é evidente que, pela primeira vez, os tokens cripto estão se afastando do rótulo de “fichas de cassino”, aproximando-se mais de “ações de empresas que geram retorno aos detentores” — com uma velocidade de retorno que talvez até pressione a Apple.

Acredito que há um insight mais profundo por trás disso: antes mesmo do surgimento das criptomoedas, a Apple já havia entendido que vendia não apenas iPhones, mas também suas próprias ações. Desde 2012, a Apple gastou quase 1 trilhão de dólares em recompras (mais do que o PIB da maioria dos países), reduzindo a circulação de ações em mais de 40%.

Hoje, o valor de mercado da Apple ainda está acima de 3,8 trilhões de dólares, em parte porque trata suas ações como um “produto que precisa ser comercializado, aprimorado e mantido escasso”. A Apple não precisa emitir novas ações para levantar capital — seu balanço é robusto em caixa, então as ações se tornam o “produto” e os acionistas, os “clientes”.

Essa lógica está gradualmente penetrando no universo das criptomoedas.

O sucesso da Hyperliquid e da Pump.fun está em não reinvestir ou acumular o caixa gerado pelo negócio, mas em convertê-lo em “poder de compra que aumenta a demanda por seus próprios tokens”.

Isso também muda a percepção dos investidores sobre ativos cripto.

As vendas do iPhone são importantes, mas investidores otimistas com a Apple sabem que há outro “motor” para a ação: escassez. Agora, para os tokens HYPE e PUMP, traders começam a ter uma percepção semelhante — para eles, esses ativos vêm com um compromisso claro: cada transação ou consumo baseado no token tem mais de 95% de chance de se converter em “recompra e queima no mercado”.

Mas o caso da Apple também revela outro lado: a força das recompras depende sempre da robustez do fluxo de caixa. O que acontece se a receita cair? Quando as vendas de iPhone e MacBook desaceleram, o forte balanço da Apple permite que ela emita dívida para cumprir as recompras; já Hyperliquid e Pump.fun não têm esse “colchão” — se o volume de negociação cair, as recompras param. Mais importante, a Apple pode recorrer a dividendos, serviços ou novos produtos para enfrentar crises, enquanto esses protocolos cripto ainda não têm “planos de contingência”.

Para as criptomoedas, ainda existe o risco de “diluição de tokens”.

A Apple não precisa se preocupar com “200 milhões de novas ações entrando no mercado de uma vez”, mas a Hyperliquid enfrenta esse problema: a partir de novembro de 2025, quase 12 bilhões de dólares em tokens HYPE serão desbloqueados para insiders, um volume muito superior ao das recompras diárias.

@coinmarketcap

A Apple pode controlar autonomamente a circulação de suas ações, enquanto protocolos cripto estão presos a cronogramas de desbloqueio de tokens definidos anos atrás.

Ainda assim, investidores enxergam valor nisso e querem participar. A estratégia da Apple é clara, especialmente para quem conhece sua trajetória de décadas — ao transformar ações em “produtos financeiros”, ela cultivou a lealdade dos acionistas. Agora, Hyperliquid e Pump.fun tentam replicar esse caminho no universo cripto, só que em um ritmo mais acelerado, com mais barulho e maiores riscos.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Previsão impressionante para o preço do Bitcoin: Será que o BTC realmente pode chegar a US$ 1,42 milhão até 2035?

NEAR agora é suportado na Solana: um salto revolucionário de interoperabilidade cross-chain para os usuários

Bitwise prevê que Solana atingirá recordes em 2026: grande valorização a caminho?

Integração do USDC pela Intuit: Um Passo Revolucionário para Impostos e Contabilidade em Cripto