Pulso do Mercado BTC: Semana 39

O Bitcoin subiu para US$ 117 mil na expectativa de um corte na taxa de juros pelo Fed na semana passada, antes de recuar para US$ 115 mil devido à renovada pressão de venda.

Visão Geral

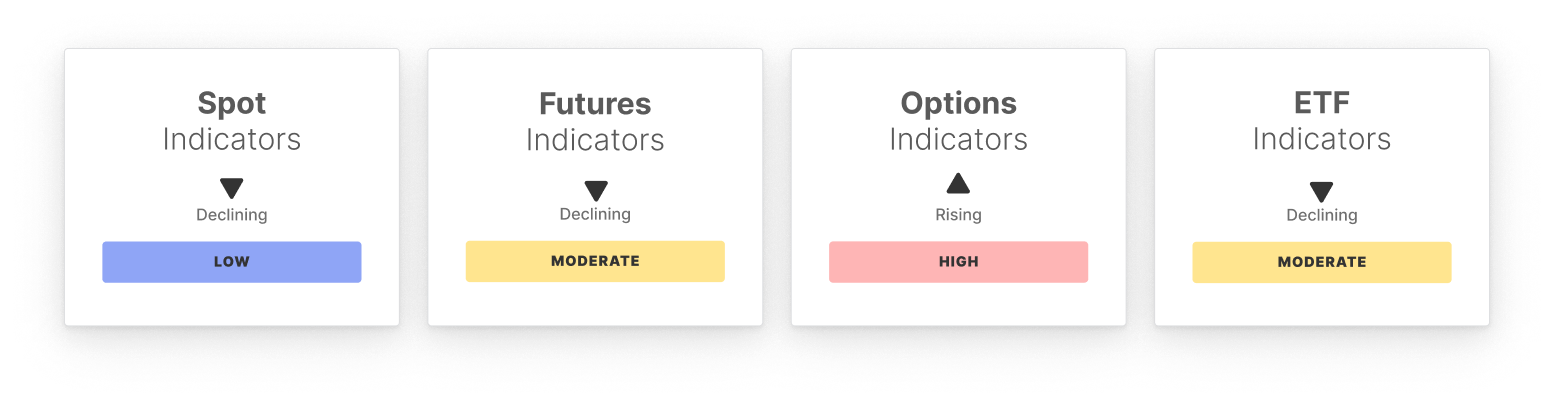

No mercado à vista, o RSI recuou dos níveis de sobrecompra, o CVD caiu acentuadamente e os volumes deslizaram próximos à faixa inferior, sinalizando uma demanda enfraquecida e participação frágil, apesar da força recente.

O mercado de futuros apresentou dinâmicas mistas. O open interest manteve-se estável próximo das máximas, enquanto o funding subiu modestamente, apontando para um otimismo cauteloso. No entanto, o CVD perpétuo mergulhou em território fortemente negativo, refletindo forte pressão vendedora e distribuição por parte de traders alavancados.

No mercado de opções, o open interest ultrapassou sua faixa superior, destacando uma participação mais forte. Os spreads de volatilidade se ampliaram acentuadamente, mostrando aumento da incerteza, enquanto o skew subiu, refletindo uma leve proteção contra quedas. Em conjunto, esses fatores apontam para expectativas elevadas de volatilidade, mas sem uma convicção fortemente baixista.

Os ETFs à vista dos EUA esfriaram após fortes entradas anteriores. Os fluxos líquidos caíram acentuadamente, os volumes de negociação permaneceram estáveis e o MVRV recuou levemente, sinalizando uma demanda institucional mais moderada. A confiança permanece intacta, mas a desaceleração acentuada sugere uma pausa na acumulação por parte dos participantes TradFi.

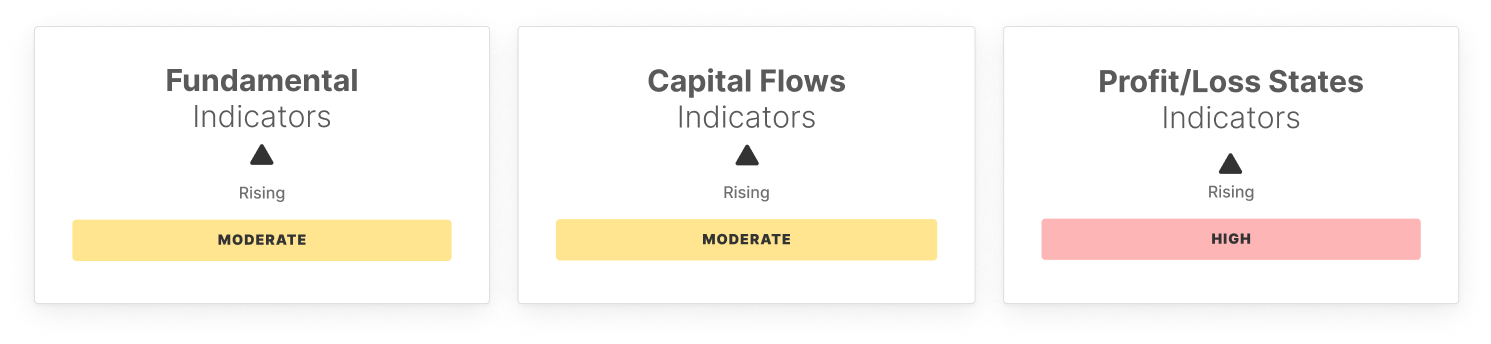

Os fundamentos on-chain mostraram sinais mistos. Endereços ativos e volume de transferências melhoraram, sinalizando maior engajamento e aumento dos fluxos de capital. Em contraste, as taxas diminuíram, indicando menor congestionamento e demanda especulativa contida, sugerindo que a participação está aumentando, mas com menor urgência transacional.

Os fluxos de capital permaneceram estáveis, porém cautelosos. A variação do realized cap recuou levemente, as razões STH/LTH subiram modestamente e a participação do capital quente ultrapassou a faixa, sinalizando aumento da atividade de curto prazo. Embora a estrutura permaneça equilibrada, os fluxos elevados de curto prazo aumentam o risco de maior volatilidade.

Os estados de lucro e prejuízo melhoraram ainda mais. O supply em lucro, o NUPL e o realized P/L subiram, refletindo ampla lucratividade dos investidores e realização ativa de lucros. O sentimento parece resiliente e cautelosamente otimista, embora o aumento da realização aponte para um risco crescente de exaustão da demanda.

Em resumo, a estrutura geral se assemelha a um padrão de “compre o boato, venda o fato”. O momentum levou o Bitcoin a patamares mais altos diante da narrativa do Fed, mas o enfraquecimento dos fluxos à vista, a forte distribuição nos futuros e a demanda mais suave por ETFs agora pesam sobre o mercado. Embora a lucratividade e o engajamento permaneçam favoráveis, o risco de um resfriamento adicional paira no ar, a menos que a demanda se fortaleça para absorver a pressão vendedora.

Indicadores Off-Chain

Indicadores On-Chain

Não perca!

Inteligência de mercado inteligente, direto na sua caixa de entrada.

Inscreva-se agoraPor favor, leia nosso Aviso de Transparência ao utilizar dados de exchanges.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Wall Street interpreta decisão do Fed: mais dovish do que o esperado

O mercado esperava originalmente um “corte de juros hawkish” por parte do Federal Reserve, mas o resultado real mostrou que não houve mais dissidentes, nem um gráfico de pontos mais alto, e a declaração dura de Powell que se imaginava também não aconteceu.

Standard Chartered acredita que acabou o sonho do Bitcoin para 2025, 100K é o topo

BMW acaba de terceirizar suas transações em dinheiro para um robô de blockchain — banqueiros, cuidado!

O Fed corta as taxas novamente, mas o desacordo aumenta; o caminho do próximo ano pode ser mais conservador

Embora esse corte na taxa de juros já fosse esperado, houve uma rara divergência interna no Federal Reserve, sugerindo uma possível pausa prolongada no futuro. Ao mesmo tempo, eles estabilizaram a liquidez de final de ano comprando títulos de curto prazo.