O “imposto invisível” do ouro on-chain: prêmio de negociação e falhas estruturais

Quando a "tokenização" perde o sentido: por que devemos pagar um prêmio para comprar ouro on-chain?

Quando a “tokenização” perde o sentido: por que pagamos um prémio para comprar ouro on-chain?

Autor: @ballsyalchemist

Tradução: AididiaoJP, Foresight News

O ouro on-chain (como PAXG e XAUT) introduziu o conceito de ativos do mundo real, mas apresenta uma armadilha principal: prémios de negociação persistentes e falhas estruturais. Estes fatores, em conjunto, dificultam a arbitragem eficiente por parte dos market makers, permitindo que o preço dos tokens se desvie de forma significativa e prolongada do seu valor justo. No final, estas falhas funcionam como um “imposto indireto”, prejudicando os interesses dos investidores.

A tokenização do ouro conseguiu atrair muitos utilizadores de cripto para o setor dos ativos do mundo real, mas qual é o verdadeiro custo disso?

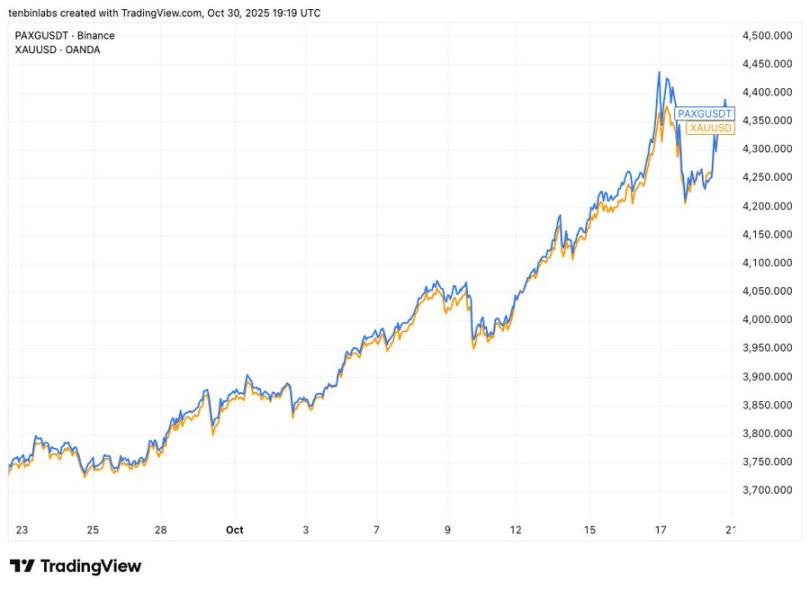

Preço do PAXG na Binance vs preço do ouro spot

Este simples gráfico de comparação de preços mostra: a linha azul representa o principal ouro tokenizado, PAXG, e a linha amarela representa o ouro spot. Cada token PAXG corresponde a uma onça de ouro físico. No período mostrado, praticamente todos os compradores de PAXG pagaram um preço superior ao do ouro spot.

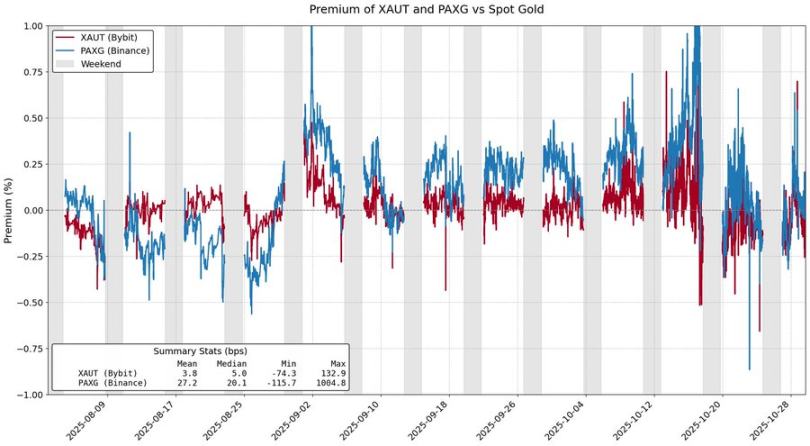

Prémio do PAXG e XAUT em relação ao ouro spot

Os ativos tokenizados deveriam tornar o investimento em ativos reais mais vantajoso, mas o ouro, que representa 84% do valor de mercado total dos produtos tokenizados, não conseguiu atingir esse objetivo. Estes prémios parecem resultar da procura do mercado, mas na verdade provêm de fricções estruturais inerentes ao modelo de emissão dos tokens.

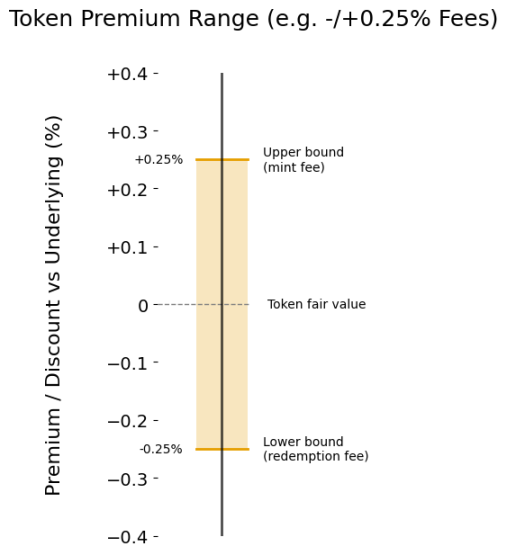

Taxas de cunhagem e resgate

A principal fonte do prémio nos produtos tokenizados são as taxas de cunhagem e resgate. Estas taxas, na prática, definem a “faixa de prémio” do preço do token, permitindo que oscile de forma relativamente razoável em relação ao valor do ativo subjacente.

Suponha que és um market maker de XAUt e PAXG. O preço do ouro dispara e o capital flui para o ouro tokenizado. A que preço estarias disposto a vender? Pelo menos não pode ser inferior ao custo do teu inventário, que é determinado pela taxa de cunhagem, estabelecendo assim um teto “suave” para o preço.

Da mesma forma, o ouro tokenizado também pode ser negociado com desconto. Quando há saída de capital, só comprarás XAUt ou PAXG a um preço inferior ao que receberias ao trocar os tokens por Tether ou Paxos. Assim como a taxa de cunhagem limita o potencial de alta, a taxa de resgate limita o potencial de queda.

Faixa de prémio determinada pelas taxas

Quanto mais altas as taxas, maior a faixa de prémio e maior a possível divergência do preço do token em relação ao valor real. Atualmente, a Tether cobra uma taxa de cunhagem e resgate de 0,25% para XAUt, enquanto a Paxos utiliza uma taxa escalonada: 1% para 2-25 PAXG, e 0,125% para mais de 800 tokens.

Tendo em conta os custos operacionais da tokenização do ouro físico, estas taxas podem ser razoáveis. Mas, claramente, reduzir estas taxas diminuiria as discrepâncias de preço, beneficiando, em última análise, os investidores.

Fricções estruturais

As taxas de cunhagem e resgate apenas definem os limites “suaves” do preço, mas outras fricções no modelo de emissão dos tokens também aumentam o prémio.

Por exemplo, a Tether Gold exige um mínimo de 50 XAUt (cerca de 200 mil dólares) para cunhagem e 430 (cerca de 1,7 milhões de dólares) para resgate. Este tipo de barreira dificulta a atuação flexível dos market makers, imobilizando capital por longos períodos e aumentando o custo de oportunidade.

Outro problema é o atraso no settlement. A Paxos indica claramente que o resgate de PAXG pode demorar vários dias úteis. O capital fica bloqueado durante muito tempo, o que representa um custo de oportunidade significativo.

Estas fricções afastam os market makers, a menos que o lucro seja suficientemente elevado. O resultado é que o preço do ouro tokenizado pode desviar-se significativamente do valor real, até mesmo ultrapassando os limites definidos pelas taxas.

O ouro tokenizado comprova o apelo dos RWA, mas também expõe as limitações do modelo atual. O ouro on-chain não só é negociado com prémio, como o resgate é lento. Estes obstáculos funcionam como um imposto invisível. Se os ativos tokenizados querem evoluir, não devem penalizar os utilizadores que optam pela blockchain.

Liquidez, eficiência de resgate e estabilidade de preços devem andar de mãos dadas, sem que uma prejudique a outra — isto precisa de mudar.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Balancer identifica erro de arredondamento como causa principal de exploit DeFi em múltiplas cadeias

O Balancer divulgou seu relatório preliminar sobre o ataque ocorrido em 3 de novembro, que drenou milhões em ativos dos Composable Stable Pools em várias redes. O protocolo apontou uma falha de arredondamento em sua lógica de swap, a qual foi explorada por atacantes para manipular os saldos dos pools e extrair valor.

Prefeito de Miami, Francis Suarez, afirma ter ganho 300% de lucro com salário em Bitcoin