Os gigantes entram em cena para a batalha final das stablecoins!

Se considerarmos os anos de 2020–2022 como uma “fase de teste”, e 2023–2024 como “exploração”, então o cenário das stablecoins em 2025 já entrou na fase de “avanço total”.

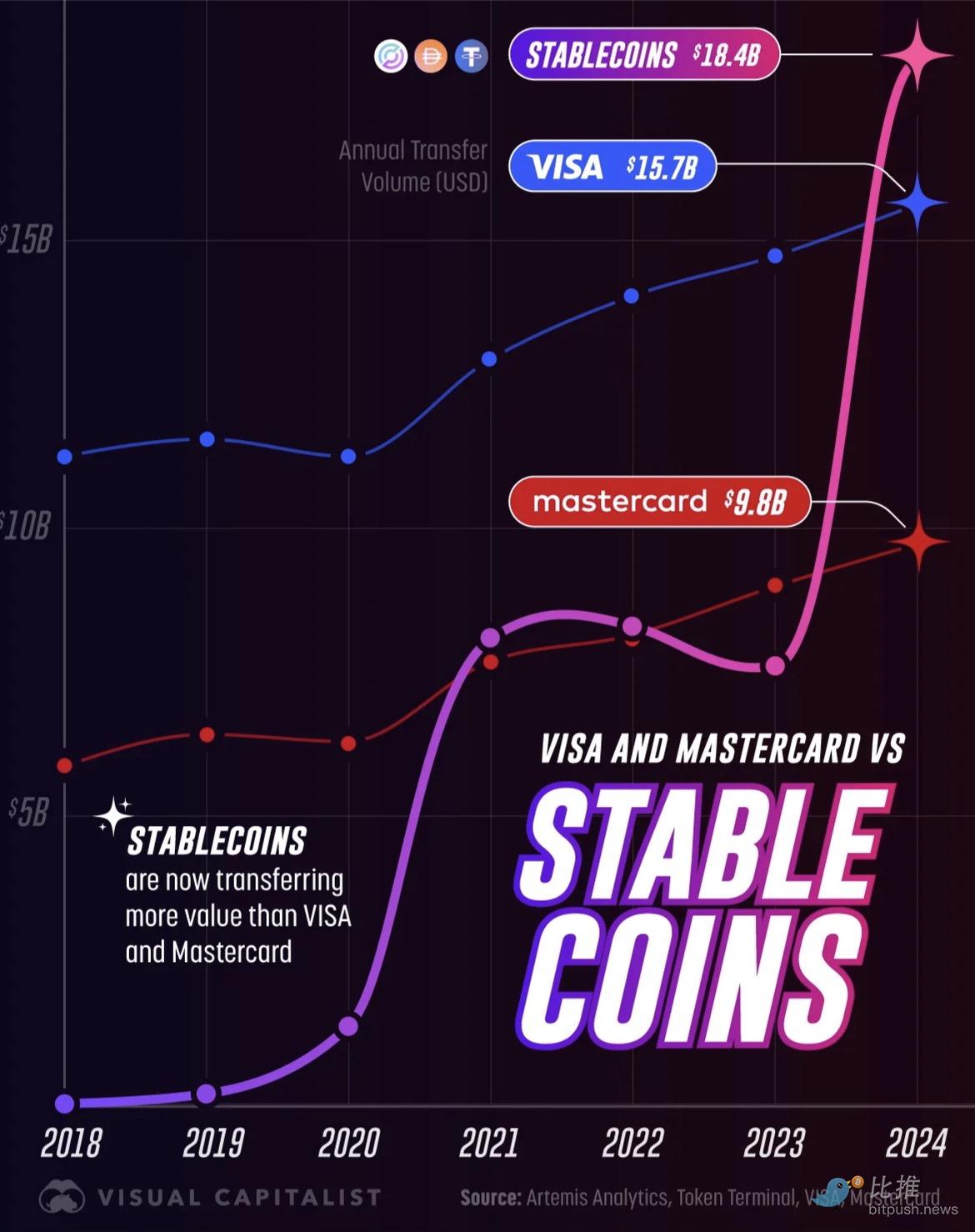

O ritmo de desenvolvimento superou todas as expectativas: o volume anual de transferências de stablecoins saltou de insignificantes 3.3 bilhões de dólares em 2018 para impressionantes 18.4 trilhões de dólares em 2024. Esse número não só marca a transição das stablecoins de um experimento de nicho para a espinha dorsal dos pagamentos globais, como também significa que já superaram gigantes tradicionais como Visa (15.7 trilhões de dólares) e Mastercard (9.8 trilhões de dólares) em volume anual processado.

Fonte: Visual Capitalist

No último mês, alguns eventos marcantes trouxeram essa narrativa para o centro das atenções:

-

A Citi formou oficialmente uma parceria com a Coinbase, expandindo as capacidades de pagamentos em ativos digitais para clientes institucionais;

-

Nove grandes bancos europeus formaram um consórcio para uma stablecoin em euro, com previsão de lançamento em 2026;

A Western Union anunciou que, em 2026, lançará a stablecoin USDPT na Solana, com emissão e custódia pela Anchorage Digital Bank;

-

A Visa revelou a expansão do suporte de liquidação para quatro stablecoins em quatro novas blockchains;

No âmbito de capital, segundo a Fortune Magazine, a Mastercard planeja adquirir a empresa de infraestrutura de stablecoin/cripto Zero Hash por 1.5–2 bilhões de dólares, e anteriormente também competiu com a Coinbase pela aquisição da BVNK.

Juntando essas peças, revela-se uma tendência clara: na corrida pelo domínio do futuro das finanças, os gigantes tradicionais não querem ficar para trás e estão impulsionando seus negócios centrais — de redes de pagamento a liquidações internacionais — para uma transformação total em sistemas programáveis on-chain.

Bancos: Stablecoins vs. Depósitos Tokenizados

Quando os bancos tradicionais começaram a adotar ativos digitais, perceberam que enfrentavam dois caminhos distintos: stablecoins e depósitos tokenizados.

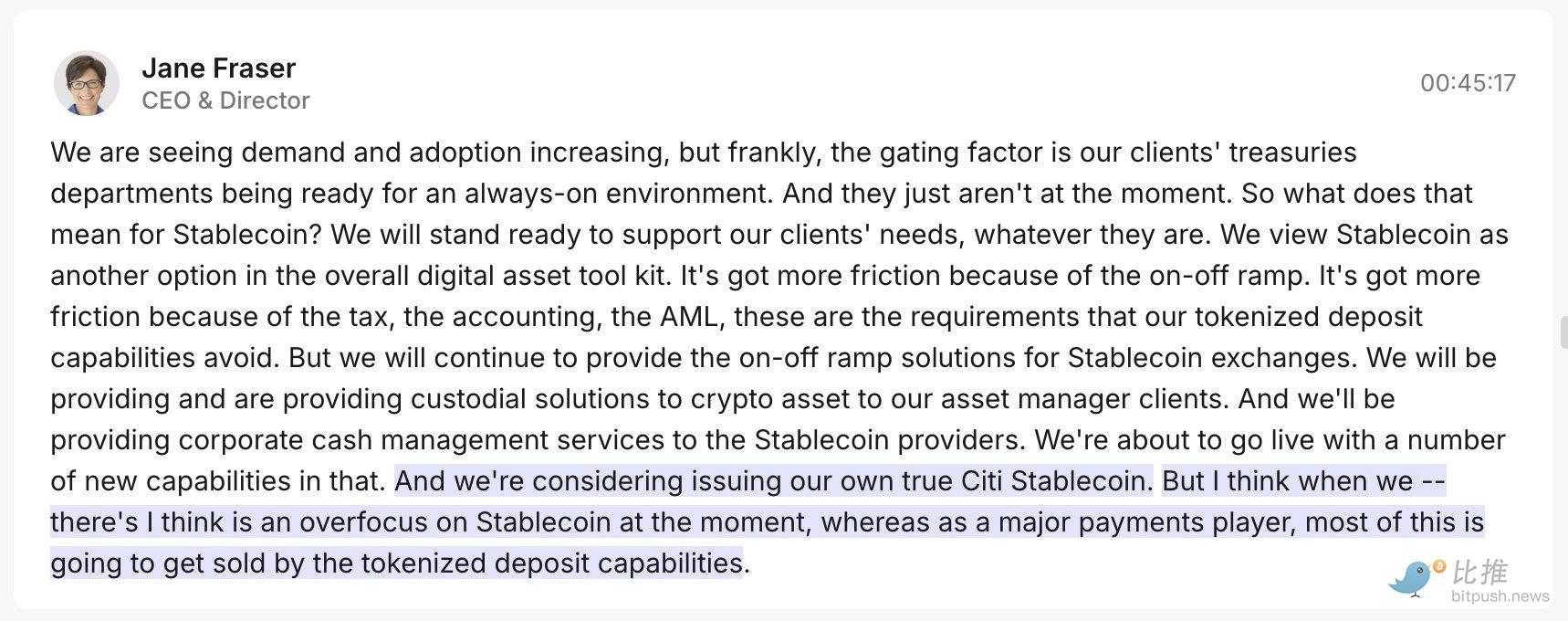

No início, Jane Fraser, CEO do Citi, afirmou que valorizava mais os depósitos tokenizados do que as stablecoins populares do mercado. Não que as stablecoins fossem ruins, mas os depósitos tokenizados são mais “confortáveis” para os bancos:

-

Depósitos tokenizados (o “trilho interno” dos bancos): Os bancos gostam deles porque, essencialmente, transformam o dinheiro depositado pelos clientes em tokens digitais. É como dar um passe digital para contas bancárias existentes. Tudo sob o olhar atento dos reguladores (como bancos centrais), altamente seguro e em conformidade, integrando-se perfeitamente aos sistemas tradicionais de liquidação dos bancos, permitindo liquidações 24/7 entre bancos. Para os bancos, é a opção de menor atrito e maior conforto regulatório.

Mas apenas possuir um “trilho interno” próprio não é suficiente.

-

Stablecoins (o “trilho externo” dos bancos): Os bancos também perceberam que, para se conectar ao mundo cripto e às populares blockchains públicas (como Ethereum), precisam usar stablecoins. Essas stablecoins funcionam como a moeda universal do universo cripto.

Assim, a estratégia do Citi se mostra muito inteligente: ao mesmo tempo em que expressa preferência por depósitos tokenizados, rapidamente anunciou parceria com a Coinbase.

O objetivo final de caminhar com “duas pernas” é um só: independentemente de a rede financeira do futuro ser baseada em blockchains públicas ou no sistema bancário, os bancos tradicionais querem dominar ambos os tipos de “dinheiro digital” para continuar sendo o centro mais confiável de confiança e liquidação do novo sistema financeiro.

Na Europa, nove bancos (UniCredit, ING, Banca Sella, KBC, Danske, DekaBank, SEB, CaixaBank, Raiffeisen) estão promovendo uma stablecoin em euro, com empresa sediada na Holanda, solicitação de licença de instituição de moeda eletrônica sob MiCA, e previsão de lançamento já no segundo semestre de 2026. O projeto enfatiza “conformidade, reservas 1:1, uso em blockchains públicas”, com o objetivo claro de criar uma infraestrutura de pagamentos digitais europeia e mitigar o impacto das stablecoins em dólar no ambiente de pagamentos europeu. Desde a estrutura até a organização, trata-se de uma “batalha de infraestrutura liderada por bancos, mirando o ecossistema das blockchains públicas”.

Western Union: Usando Stablecoins para Conectar o “Ponto Final em Dinheiro”

Diferente dos bancos tradicionais, que focam na eficiência interna de “liquidação–compensação”, a Western Union, gigante das remessas internacionais, vê as stablecoins como uma atualização do canal para seu negócio principal: remessas internacionais de varejo.

A Western Union é uma das maiores empresas de remessas internacionais do mundo, cuja força não está em tecnologia financeira avançada, mas em sua vasta rede física global. Especialmente em países em desenvolvimento, ela controla o “último quilômetro” da conversão de fundos digitais em dinheiro físico, sendo uma tábua de salvação para muitos usuários sem conta bancária.

O objetivo estratégico da Western Union é claro: transformar stablecoins em uma “autoestrada” para remessas, combinando-as com sua poderosa rede de dinheiro físico para criar um ciclo fechado eficiente.

-

Escolha do canal: A Western Union escolheu emitir a stablecoin USDPT em parceria com a Anchorage Digital Bank, utilizando a blockchain Solana como rede operacional. A escolha da Solana se deve à sua alta capacidade de processamento e baixíssimas taxas, essenciais para remessas de varejo frequentes e de baixo valor.

-

Construção da rede: A empresa lançou simultaneamente a Digital Asset Network, com o objetivo de criar um ciclo fechado e fluido: carteira externa → remessa em stablecoin → saque/depósito em dinheiro local.

-

Atender às necessidades dos usuários: Para usuários em países em desenvolvimento que dependem de dinheiro físico, o que importa não é se os fundos estão “na blockchain”, mas sim três pontos-chave: “chega na hora?”, “posso sacar imediatamente em um ponto próximo?” e “a taxa é barata?”.

Esse é o ponto forte da Western Union: ela esconde a complexidade da infraestrutura financeira nos bastidores, usando a eficiência das stablecoins e blockchains públicas para servir cenários intensivos em dinheiro, consolidando sua posição no mercado global de remessas de varejo.

A Disputa dos Gigantes dos Cartões: Conectores vs. Adquirentes

Em comparação com o sistema tradicional de liquidação dos bancos e a rede de dinheiro da Western Union, Visa e Mastercard estão acelerando a integração das stablecoins a partir da perspectiva das redes globais de pagamento, mas cada uma segue um caminho diferente:

1. Visa: Transformando-se em um “roteador de liquidação multichain”

A abordagem e estratégia da Visa se assemelham cada vez mais à de uma “operadora de rede de liquidação multichain”. Neste ano fiscal, a Visa adicionou suporte de liquidação para quatro stablecoins em quatro blockchains públicas, com fundos on-chain conversíveis em mais de 25 moedas fiduciárias.

No relatório financeiro, a Visa destacou o aumento anual explosivo nas transações com cartões vinculados a stablecoins. Isso mostra que sua principal competência está em “conectar trilhos”: está usando sua vasta rede de cartões para atuar como roteador entre contas bancárias tradicionais e fundos digitais on-chain, permitindo que bancos, comerciantes e usuários de carteiras realizem liquidações cross-chain sem atrito.

2. Mastercard: Ganhando tempo com “aquisições relâmpago”

Diferente da estratégia de “conexão” da Visa, a Mastercard adota uma abordagem de capital mais agressiva e direta:

Pretende investir 1.5–2 bilhões de dólares para adquirir a Zerohash, rapidamente preenchendo lacunas tecnológicas em liquidação de stablecoins/cripto. Logo após, surgiram notícias de negociações avançadas com a Coinbase para adquirir a BVNK, com valores especulados entre 2–2.5 bilhões de dólares.

A estratégia da Mastercard é: adquirir infraestrutura para ganhar tempo na “corrida principal dos pagamentos on-chain”. Em vez de construir internamente, a aquisição permite internalizar rapidamente competências essenciais como custódia regulada, roteamento de carteiras, ancoragem e resgate de fundos, além de controle de riscos on-chain, e então expandi-las para sua rede global de emissores, adquirentes e comerciantes.

Ambas as empresas reconhecem o papel central das stablecoins no futuro dos pagamentos, mas enquanto a Visa se destaca na conexão, a Mastercard prefere controlar rapidamente a infraestrutura.

Os Riscos Ainda Persistem

Apesar da corrida acelerada dos gigantes globais no setor de stablecoins, o caminho está repleto de grandes desafios ainda não resolvidos. Para bancos e empresas de cartões, o maior obstáculo não é a tecnologia em si, mas como superar esses “bloqueios” não técnicos.

1. A “invasão” das stablecoins em dólar

A expansão global das stablecoins toca diretamente no nervo mais sensível dos governos: a soberania monetária.

Imagine se uma stablecoin em dólar começasse a dominar os pagamentos diários de um pequeno país — isso enfraqueceria a capacidade do banco central local de gerir a economia. Esse fenômeno de “dolarização digital” certamente provocaria forte reação dos reguladores locais.

Por isso, a Europa optou por um caminho controlado — preferindo stablecoins em moeda local (como o euro) e colaborando com alianças bancárias domésticas, garantindo que o controle monetário não seja facilmente perdido.

2. Teste de “confiança”: Robustez on-chain

Para trazer a “robustez de nível bancário” para a blockchain, emissores e liquidadores devem estar sempre prontos para enfrentar crises de confiança e ataques técnicos:

-

Resgates e reservas: Em caso de grandes resgates (corridas bancárias), as stablecoins suportariam a pressão?

-

Crises on-chain: As plataformas precisam resistir a riscos como falta de liquidez, volatilidade dos ativos de reserva, congestionamento de rede e ataques hackers.

3. Barreiras reais: O atoleiro regulatório do “dinheiro físico”

Para empresas como a Western Union, que focam na conversão de fundos digitais em dinheiro físico (“último quilômetro”), incorporar a eficiência on-chain ao uso cotidiano exige superar inúmeros obstáculos legais: a Western Union precisa cumprir rigorosos requisitos de combate à lavagem de dinheiro (AML), regulamentos complexos de câmbio e obter licenças operacionais em múltiplas jurisdições.

Portanto, construir uma rede financeira digital global envolve uma complexidade regulatória e operacional muito maior do que simplesmente “conectar algumas blockchains”. É por isso que gigantes como Visa, Mastercard e Citi optam por “unir forças” ou “adquirir empresas” — sozinhos, não conseguiriam superar essas barreiras não técnicas.

Conclusão

Olhando para as notícias do último mês, a essência da onda das stablecoins não é uma vitória do campo cripto, mas uma revolução silenciosa na infraestrutura financeira. Quando “contas + stablecoins” se tornam estruturas paralelas, os usuários quase não percebem a fronteira entre “on-chain/off-chain”, apenas enxergam transferências mais rápidas, taxas mais baixas e uma experiência mais estável. Nesse momento, o sucesso volta a depender de variáveis conhecidas: escala da rede, curva de taxas, expansão de comerciantes, controle de risco e capacidade de conformidade. É por isso que, no quarto trimestre de 2025, as finanças tradicionais decidiram não ficar mais apenas observando.

Autor: Bootly

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Shiba Inu (SHIB) ganha destaque no novo ETF de criptomoedas da T. Rowe Price.

Preço do Bitcoin atinge zona decisiva após recuo de 3,5% em outubro