Trend Research: „Rewolucja blockchain” w toku, trwały trend wzrostowy dla Ethereum

W warunkach skrajnej paniki, gdy kapitał i nastroje nie zostały jeszcze całkowicie odbudowane, ETH wciąż znajduje się w dobrej strefie zakupowej.

Oryginalny tytuł: „Trwa rewolucja blockchain, nadal byczo patrzymy na Ethereum”

Źródło: Trend Research

Po gwałtownym spadku rynku 10 listopada, cały rynek kryptowalut pozostaje ospały, a animatorzy rynku i inwestorzy ponieśli poważne straty – odbudowa kapitału i nastrojów wymaga czasu. Jednak na rynku kryptowalut nigdy nie brakuje nowych zmienności i okazji, dlatego pozostajemy optymistyczni co do przyszłości. Trend łączenia głównych aktywów kryptowalutowych z tradycyjnymi finansami w nowy ekosystem nie uległ zmianie, a wręcz przeciwnie – w okresach stagnacji rynek szybko buduje przewagę konkurencyjną.

I. Wzmocnienie konsensusu Wall Street

3 grudnia przewodniczący SEC USA Paul Atkins w wywiadzie dla FOX na nowojorskiej giełdzie stwierdził: „W ciągu najbliższych kilku lat cały amerykański rynek finansowy może przenieść się na blockchain”.

Atkins powiedział:

(1) Kluczową zaletą tokenizacji jest to, że jeśli aktywa istnieją na blockchainie, struktura własności i cechy aktywów są wysoce przejrzyste. Obecnie spółki giełdowe często nie wiedzą, kim są ich akcjonariusze, gdzie się znajdują ani gdzie są ich udziały.

(2) Tokenizacja może również umożliwić rozliczenia „T+0”, zastępując obecny cykl rozliczeniowy „T+1”. Z zasady mechanizmy rozliczeń i płatności na blockchainie (DVP/RVP) mogą zmniejszyć ryzyko rynkowe i zwiększyć przejrzystość, podczas gdy obecne opóźnienia między rozliczeniem, rozrachunkiem a transferem środków są jednym ze źródeł ryzyka systemowego.

(3) Uważa, że tokenizacja to nieunikniony trend w usługach finansowych, a główne banki i domy maklerskie już podążają w tym kierunku. Być może na całym świecie nie zajmie to nawet 10 lat... Być może stanie się to rzeczywistością już za kilka lat. Aktywnie przyjmujemy nowe technologie, aby zapewnić, że USA pozostaną liderem w dziedzinie kryptowalut i pokrewnych sektorów.

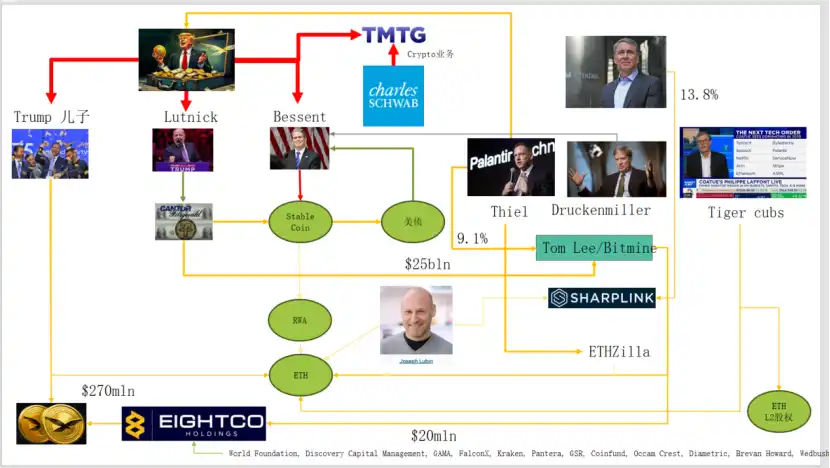

W rzeczywistości Wall Street i Waszyngton zbudowały już głęboką sieć kapitałową w kryptowalutach, tworząc nowy łańcuch narracji: amerykańskie elity polityczno-gospodarcze → obligacje skarbowe USA → firmy stablecoin/crypto custody → Ethereum + RWA + L2

Na tym diagramie widać, jak rodzina Trump, tradycyjni animatorzy rynku obligacji, Departament Skarbu, firmy technologiczne i firmy kryptowalutowe są ze sobą powiązane, przy czym zielone elipsy stanowią główny trzon:

(1) Stable Coin (aktywa dolarowe stojące za USDT, USDC, WLD itd.)

Główna część aktywów rezerwowych to krótkoterminowe obligacje skarbowe USA i depozyty bankowe, utrzymywane za pośrednictwem domów maklerskich takich jak Cantor.

(2) Obligacje skarbowe USA (US Treasuries)

Emisją i zarządzaniem zajmuje się Treasury/Bessent, a Palantir, Druckenmiller, Tiger Cubs itp. wykorzystują je jako bazę niskiego ryzyka, będącą również celem dla stablecoinów i firm skarbowych.

(3) RWA

Od obligacji skarbowych, kredytów hipotecznych, należności po finansowanie mieszkaniowe – wszystko to jest tokenizowane za pomocą protokołów Ethereum L1/L2.

(4) ETH & ETH L2 Equity

Ethereum jest głównym łańcuchem obsługującym RWA, stablecoiny, DeFi i AI-DeFi, a udziały/tokeny L2 dają prawo do przyszłych wolumenów transakcji i przepływów pieniężnych z opłat.

Ten łańcuch pokazuje:

Kredyt dolarowy → obligacje skarbowe → rezerwy stablecoinów → różne protokoły skarbowe/RWA → ostatecznie osadzają się na ETH/L2.

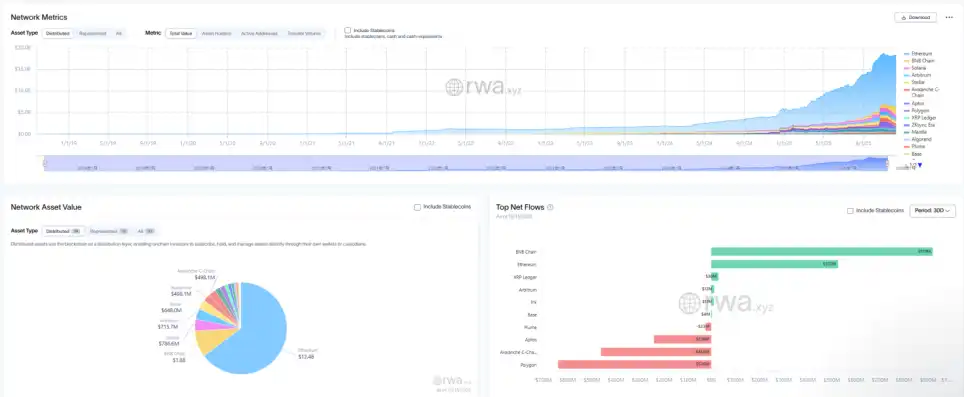

Patrząc na TVL RWA, w porównaniu do innych publicznych blockchainów, które po spadku 10 listopada nadal tracą, ETH jest jedynym, który szybko odrobił straty i wzrósł. Obecnie TVL wynosi 12.4 miliarda, co stanowi 64,5% całkowitej wartości w kryptowalutach.

II. Poszukiwanie wartości przez Ethereum

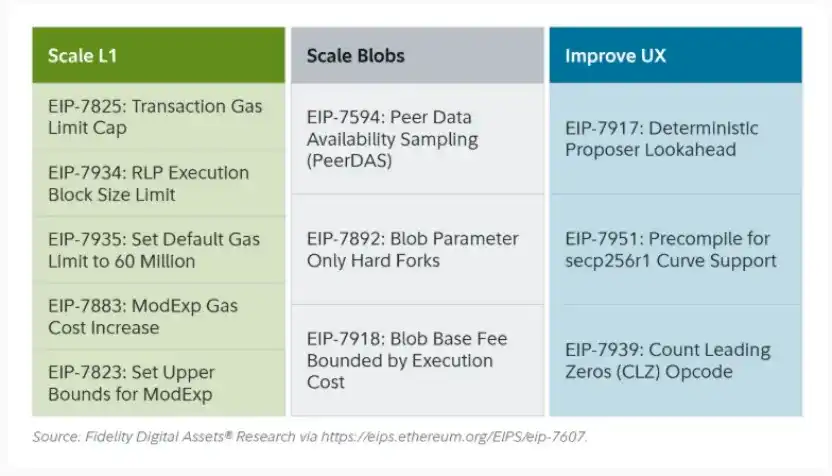

Niedawna aktualizacja Fusaka w Ethereum nie wywołała dużego poruszenia na rynku, ale z punktu widzenia ewolucji struktury sieci i modelu ekonomicznego jest to „kamień milowy”. Fusaka nie polega jedynie na skalowaniu przez PeerDAS i inne EIP, ale próbuje rozwiązać problem niewystarczającego przechwytywania wartości przez L1, który pojawił się wraz z rozwojem L2.

Poprzez EIP-7918, ETH wprowadza blob base fee jako „dynamiczną cenę minimalną”, wiążąc jej dolną granicę z base fee warstwy wykonawczej L1, wymagając, aby blob płacił za DA co najmniej około 1/16 base fee L1; oznacza to, że Rollupy nie mogą już długoterminowo wykorzystywać przepustowości blobów niemal za darmo, a odpowiednie opłaty będą spalane i wracać do posiadaczy ETH.

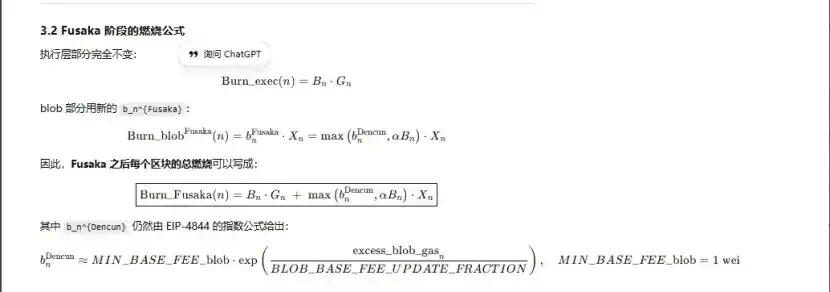

Wśród wszystkich aktualizacji Ethereum, trzy dotyczą „spalania”:

(1) London (jednowymiarowe): spala tylko warstwę wykonawczą, ETH zaczyna być strukturalnie spalane w zależności od wykorzystania L1

(2) Dencun (dwuwymiarowe + niezależny rynek blobów): spala warstwę wykonawczą + blob, dane L2 zapisane w blobach również spalają ETH, ale przy niskim popycie spalanie blobów jest niemal zerowe.

(3) Fusaka (dwuwymiarowe + powiązanie blobów z L1): aby korzystać z L2 (blob), trzeba zapłacić co najmniej stały procent base fee L1, który zostanie spalony, przez co aktywność L2 jest stabilniej odwzorowana na spalanie ETH.

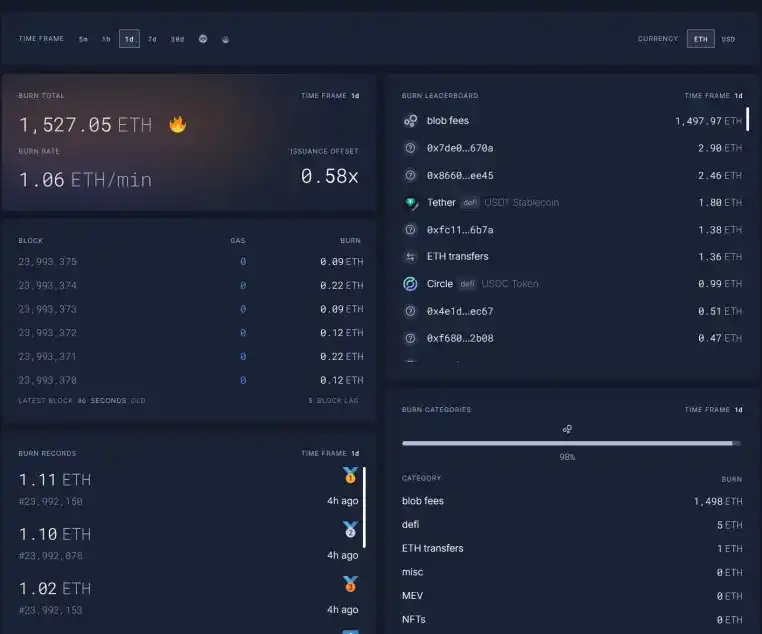

Obecnie opłaty blob w godzinie 23:00 12 grudnia były 5696,3 miliarda razy wyższe niż przed aktualizacją Fusaka, a w ciągu jednego dnia spalono 1527 ETH. Opłaty blob stanowią obecnie aż 98% całkowitego spalania, a jeśli aktywność ETH L2 wzrośnie, ta aktualizacja może przywrócić ETH do deflacji.

III. Wzmocnienie techniczne Ethereum

Podczas spadku 10 listopada pozycje lewarowane na kontraktach terminowych ETH zostały w pełni zlikwidowane, a ostatecznie dotknęło to również lewarowanych pozycji na rynku spot. Wielu inwestorów o słabej wierze w ETH, w tym starzy OG, masowo redukowało pozycje i uciekało. Według danych Coinbase, dźwignia spekulacyjna na rynku kryptowalut spadła do historycznie niskiego poziomu 4%.

W przeszłości istotną część shortów na ETH stanowiły tradycyjne transakcje parowane Long BTC/Short ETH, które w poprzedniej bessie sprawdzały się bardzo dobrze, ale tym razem sytuacja się zmieniła. Stosunek ETH/BTC od listopada utrzymuje się w trendzie bocznym.

Obecnie na giełdach znajduje się 13 milionów ETH, co stanowi około 10% całkowitej podaży i jest to historycznie niski poziom. Wraz z tym, jak od listopada strategia Long BTC/Short ETH przestała działać, w okresach skrajnej paniki mogą pojawić się okazje do „short squeeze”.

W miarę zbliżania się lat 2025–2026 zarówno USA, jak i Chiny wysyłają przyjazne sygnały dotyczące przyszłej polityki monetarnej i fiskalnej:

USA będą aktywnie obniżać podatki, stopy procentowe i łagodzić regulacje dotyczące kryptowalut, a Chiny będą umiarkowanie luzować politykę i stabilizować sektor finansowy (ograniczając zmienność).

W warunkach oczekiwań na łagodzenie polityki w USA i Chinach oraz ograniczania zmienności aktywów, w okresie skrajnej paniki, gdy kapitał i nastroje nie zostały jeszcze w pełni odbudowane, ETH nadal znajduje się w dobrej „strefie uderzenia” do zakupu.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Tokenizacja amerykańskich aktywów: DTCC otrzymuje zielone światło od regulatora

Solana zmaga się ze spowolnieniem adopcji

Ethereum pod presją pomimo niewielkiego odbicia ceny

Ogromna transakcja 2 265 Bitcoin: Co naprawdę oznacza ten ruch wieloryba o wartości 205 milionów dolarów