Miliarder Warren Buffett sprzedaje akcje o wartości 184 miliardów dolarów w ciągu zaledwie jednego roku – oto, co się stało, gdy ostatnim razem pozbył się ekspozycji na rynek

Miliarder Warren Buffett właśnie zakończył trwający rok cykl nieustannej sprzedaży w Berkshire Hathaway.

W ciągu ostatnich 12 miesięcy Buffett sprzedał netto akcje konglomeratu o wartości ponad 184 miliardów dolarów.

Legendarny inwestor stopniowo wycofywał się z ogromnych udziałów w Apple (AAPL) i Bank of America (BAC), a także Capital One Financial (COF), Citigroup (C), Nu Holdings (NU), Nucor (NUE), DaVita (DVA), VeriSign (VRSN) oraz D.R. Horton (DHI).

Berkshire posiada obecnie rekordowe 381 miliardów dolarów w gotówce i krótkoterminowych bonach skarbowych, zgodnie z najnowszymi danymi SEC z 30 września.

Nie jest to pierwszy raz, gdy Buffett konsekwentnie ogranicza ekspozycję Berkshire na rynek.

Jego pierwsze znaczące wycofanie miało miejsce pod koniec lat 60., kiedy to Buffett rozwiązał swoje partnerstwo inwestycyjne w 1969 roku, zwracając gotówkę partnerom, ponieważ uważał, że rynek akcji jest skrajnie przewartościowany w obliczu spekulacyjnej gorączki.

W tym roku wydał ostrzeżenie w liście.

„Po prostu nie widzę niczego dostępnego, co dawałoby jakąkolwiek rozsądną nadzieję na tak dobry rok.”

Decyzja ta ostatecznie się opłaciła, gdy Buffett uniknął brutalnego rynku niedźwiedzia z lat 1973-1974, kiedy Dow Jones spadł o 45%.

Buffett powtórzył ostrożność pod koniec lat 90., podczas bańki dot-com.

Berkshire całkowicie unikał akcji technologicznych, zamiast tego trzymając ogromne rezerwy gotówkowe. Do 1999 roku, w liście do akcjonariuszy z 1998 roku, Buffett podkreślał swoją niechęć do kupowania po zawyżonych cenach, stwierdzając, że rynek oferuje niewiele okazji.

To stanowisko ochroniło Berkshire, gdy Nasdaq spadł o 78% w latach 2000-2002.

Kolejny kluczowy przykład miał miejsce w latach 2005-2007, tuż przed wielkim kryzysem finansowym.

Buffett sprzedał udziały Berkshire w sektorze petrochemicznym i innych sektorach cyklicznych, powołując się na wysokie wyceny. Zmniejszył również ekspozycję na dobra konsumpcyjne, takie jak Procter & Gamble (PG) po przejęciu Gillette, ograniczając pozycje, gdy rynki osiągały szczyty.

Gotówka Berkshire wzrosła do 44 miliardów dolarów do 2007 roku, co pozwoliło na zakup aktywów po okazyjnych cenach podczas krachu w 2008 roku.

W latach 2018-2019 Buffett ponownie ograniczył zaangażowanie. Berkshire sprzedał znaczną część udziałów w IBM (IBM) i Oracle (ORCL) wkrótce po ich zakupie, przyznając się do błędnej oceny wycen spółek technologicznych.

Ograniczył także udziały w liniach lotniczych przed pandemią, ale całkowicie je sprzedał w 2020 roku w obliczu zamieszania wywołanego przez COVID-19, akceptując straty, ale uwalniając kapitał.

Chociaż krytycy twierdzą, że te ruchy czasami powodują przegapienie głównych hoss, nie ma wątpliwości, że długoterminowe wyniki Buffetta są imponujące.

Wartość księgowa Berkshire rosła średnio o 18,3% rocznie od 1965 do 2023 roku.

Generated Image: Midjourney

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

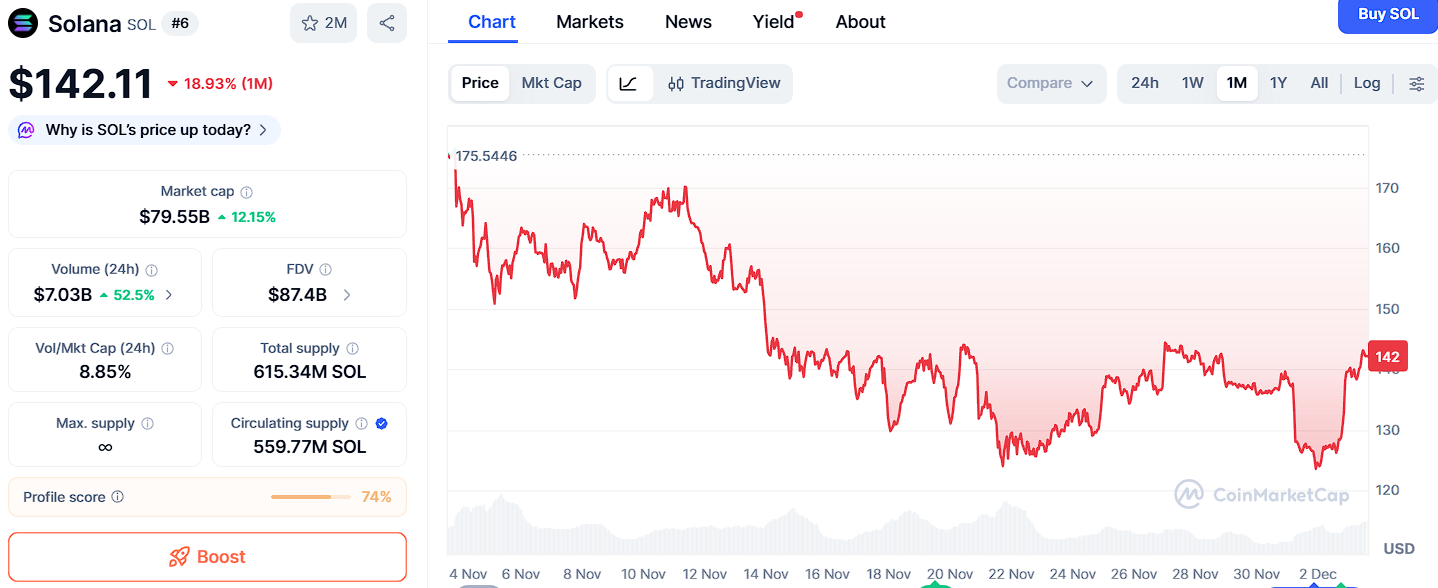

Top 3 przełomowe kryptowaluty przed 2026 rokiem: Ozak AI, BNB i Solana wykazują eksplozję potencjału

Pakistan przygotowuje się do wprowadzenia swojego pierwszego stablecoina, aby wspierać transformację cyfrową

Cena Bitcoin gwałtownie spada: Kluczowe powody nagłego spadku poniżej 89 000 USD