„Stablecoiny” wcale nie są stabilne: dlaczego stablecoiny zawsze umierają w ten sam sposób?

Chainfeeds Wprowadzenie:

Stablecoiny nie są stabilne. Zdecentralizowane finanse nie są ani zdecentralizowane, ani bezpieczne. Zyski, których źródła nie można prześledzić, nie są zyskiem, lecz grabieżą z odliczaniem czasu. To nie są opinie, lecz fakty wielokrotnie potwierdzone wysokim kosztem.

Źródło artykułu:

Autor artykułu:

YQ

Poglądy:

YQ: Pierwsza połowa listopada 2025 roku ujawniła systemowe wady zdecentralizowanego systemu finansowego, przed którymi środowisko akademickie ostrzegało od lat. Krach xUSD od Stream Finance, upadek deUSD od Elixir oraz seria porażek innych syntetycznych stablecoinów nie były przypadkowymi błędami zarządzania, lecz skumulowanym efektem strukturalnych problemów DeFi w zakresie ryzyka, przejrzystości i mechanizmów zaufania. Upadek Stream Finance nie był klasycznym błędem smart kontraktu czy manipulacją oraklem, lecz utratą podstawowej przejrzystości finansowej pod przykrywką decentralizacji. Gdy zewnętrzny zarządca funduszy traci 93 miliony dolarów bez niemal żadnego audytu, a system stablecoina traci 40%-50% TVL w ciągu tygodnia, utrzymując przy tym peg, musimy przyznać jedno: branża nie wyciągnęła żadnych wniosków. Precyzyjniej mówiąc, obecna struktura motywacyjna nagradza ignorowanie ryzyka, karze ostrożność, a w razie krachu uspołecznia straty. W finansach mówi się: jeśli nie wiesz, skąd pochodzi zysk, to ty jesteś tym zyskiem. Gdy Aave oferuje 4,8% APY, Compound nieco ponad 3%, a Stream obiecuje 18% wysokiego, nieuzasadnionego zysku, oznacza to, że prawdziwym źródłem tych zysków są depozyty użytkowników. Co bardziej szokujące, podaż xUSD nie była wsparta realnymi aktywami, lecz Stream masowo emitował je przez kontrakt StreamVault w złożonych pętlach i zależnościach cross-chain. Ostatecznie, mając tylko 1,9 miliona dolarów zweryfikowanego USDC jako zabezpieczenie, wyemitowano 14,5 miliona dolarów xUSD, co czyniło z tego systemu nieubezpieczony shadow banking. Wzajemna zależność Elixir i Stream dodatkowo zwiększała ryzyko – oba protokoły wzajemnie się zabezpieczały i rozrastały, tworząc skrajnie kruchy system cyrkulacyjny. Mimo że badacze tacy jak Schlagonia czy CBB przez miesiące przed krachem wielokrotnie ostrzegali publicznie, użytkownicy byli przyciągani wysokimi zyskami, główni kuratorzy dążyli do przychodów z opłat, a powiązane protokoły przymykały oko na dalsze funkcjonowanie. Gdy Stream ogłosił utratę ogromnych środków przez zewnętrznego zarządcę i zawiesił wypłaty, panika rozprzestrzeniła się błyskawicznie – xUSD spadł tego dnia na rynku wtórnym o 77%, praktycznie wyparowując w jednej chwili. Według badań on-chain Yields and More (YAM), wydarzenie Stream spowodowało w ekosystemie co najmniej 285 milionów dolarów bezpośredniego zadłużenia, w tym 123,64 miliona dolarów pozycji pożyczkowych TelosC, 68 milionów dolarów w prywatnej skarbnicy Morpho Elixir, 25,42 miliona dolarów w MEV Capital (plus dodatkowe 650 tysięcy dolarów złych długów z powodu zamrożenia orakla), 19,17 miliona dolarów w Varlamore, 27,3 miliona dolarów w dwóch skarbcach Re7 Labs oraz kilka mniejszych pozycji. Euler odnotował złe długi na około 137 milionów dolarów, a zamrożone aktywa między protokołami przekroczyły 160 milionów dolarów. Ponieważ 65% zabezpieczeń Elixir było wystawionych na Stream, ich stablecoin deUSD w ciągu 48 godzin spadł z 1 dolara do 0,015 – najszybciej upadający stablecoin od czasu UST w 2022 roku. Mimo że Elixir zrealizował wykup około 80% nie-Streamowych posiadaczy 1:1 w USDC, pozostałe straty zostały uspołecznione i rozprzestrzenione na Euler, Morpho, Compound i inne protokoły. W obliczu utraty zaufania, Elixir ogłosił całkowite wycofanie się z działalności stablecoinowej. Szerzej patrząc, reakcja rynku wskazuje na systemowy kryzys zaufania: według danych Stablewatch, mimo że większość stablecoinów opartych na zyskach utrzymała peg, cały sektor stracił 40%-50% TVL w ciągu tygodnia, a około 1 miliard dolarów wycofano z protokołów, które nie miały żadnych problemów. Użytkownicy nie byli w stanie odróżnić bezpiecznych stablecoinów od tych strukturalnie słabych, więc wybrali masową ucieczkę. Całkowity TVL DeFi w pierwszych dniach listopada spadł o około 2 miliardy dolarów – rynek wyceniał ryzyko systemowe, a nie pojedyncze przypadki. Zaledwie miesiąc wcześniej, 10-11 października 2025 roku, precyzyjny atak rynkowy z użyciem 60 milionów dolarów wywołał kaskadową awarię orakli i masową likwidację. Nie była to prawdziwa panika rynkowa, lecz instytucjonalny atak wykorzystujący znane luki. Atakujący sprzedali ogromną ilość USDe na jednej giełdzie, powodując natychmiastowy spadek ceny, a wiele protokołów polegało na cenie spot z tej giełdy w swoich oraklach, co spowodowało natychmiastowe oznaczenie zabezpieczeń jako niewystarczających i wywołało likwidacje. Mimo że ceny na innych rynkach prawie się nie zmieniły, orakle raportowały zmanipulowane ceny – dokładnie tak, jak w ponad 40 atakach na orakle od 2020 roku. W latach 2020–2025 porażki stablecoinów i DeFi powtarzały się wielokrotnie: od UST, IRON, USDC po xUSD, schemat był niemal identyczny – przyciąganie kapitału wysokimi zyskami, używanie nieprzejrzystych lub własnych aktywów jako zabezpieczenia, cyrkularne zależności, pozorna złożoność, nadmierna dźwignia. Gdy jakikolwiek zewnętrzny szok ujawniał niedobór aktywów bazowych lub wadliwość mechanizmu, system natychmiast wpadał w spiralę śmierci. Roczne dopłaty Terra na poziomie 19,5%, 1700% APR w Iron Finance, 18% zysku w Stream – to wszystko były nie do utrzymania dotacje, niepowiązane z realnymi przychodami. Częściowe lub własne zabezpieczenia (jak LUNA, TITAN, deUSD) w warunkach presji nieuchronnie spadały do zera, co prowadziło do upadku stablecoina. Orakle to kolejny kluczowy punkt awarii: ceny w czasie rzeczywistym niosą ryzyko manipulacji, TWAP nie odzwierciedla rzeczywistej niewypłacalności, ręczne aktualizacje ukrywają ryzyko – każdy z tych modeli spowodował już setki milionów dolarów strat. Podczas krachu Stream cena rynkowa xUSD spadła już do 0

Źródło treściZastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Oto kto faktycznie kupił Bitcoin podczas krachu do 90 tys. dolarów, a kto w panice sprzedał na samym dnie

Bitcoin pozostaje powyżej 90 000 USD, mimo pogłębiającej się sprzedaży detalicznej; ryzyka związane z końcem roku skłaniają do zabezpieczania się przed spadkami

Szybki przegląd: Bitcoin utrzymał poziom niskich $90,000, podczas gdy sprzedaż detaliczna przyspiesza, a duzi inwestorzy (whale buyers) akumulują, według BRN Research. Dane Derive.xyz pokazują wzrost zabezpieczania pozycji, a rynki opcji obecnie przyznają 50% prawdopodobieństwa, że BTC zakończy rok poniżej $90,000. Struktura rynku wyraźnie przeszła w fazę krótkoterminowego resetu, ale nie doszło do pełnego załamania cyklu, zgodnie z najnowszą aktualizacją cyklu od 21Shares.

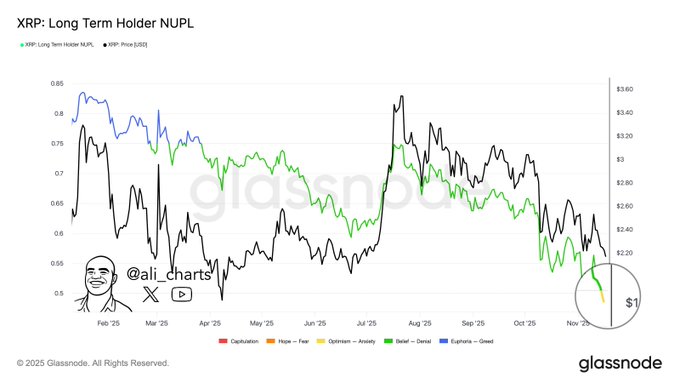

Posiadacze XRP wysyłają sygnały ostrzegawcze, gdy wykresy sugerują przełom o wysokiej stawce