Dziewięć europejskich banków wprowadzi stablecoina euro zgodnego z MiCA w 2026 roku

Dziewięciu głównych europejskich kredytodawców, w tym ING, UniCredit, CaixaBank, KBC, Danske Bank, DekaBank, Banca Sella, SEB oraz Raiffeisen Bank International, ogłosiło utworzenie konsorcjum w celu emisji stablecoina denominowanego w euro. Inicjatywa będzie działać zgodnie z regulacjami UE dotyczącymi rynku aktywów kryptowalutowych (MiCAR). Grupa utworzyła firmę z siedzibą w Holandii, która zajmie się emisją tego stablecoina.

Dziewięciu głównych europejskich kredytodawców, w tym ING, UniCredit, CaixaBank, KBC, Danske Bank, DekaBank, Banca Sella, SEB oraz Raiffeisen Bank International, ogłosiło utworzenie konsorcjum w celu emisji stablecoina denominowanego w euro.

Inicjatywa będzie działać zgodnie z unijnym rozporządzeniem Markets in Crypto-Assets Regulation (MiCAR).

Banki tworzą holenderskie konsorcjum dla euro stablecoina

Grupa utworzyła firmę z siedzibą w Holandii, która będzie ubiegać się o licencję na pieniądz elektroniczny nadzorowaną przez Holenderski Bank Centralny. Stablecoin ma zostać wyemitowany w drugiej połowie 2026 roku. Po uzyskaniu zgody regulatora zostanie powołany CEO.

Token został zaprojektowany tak, aby zapewnić natychmiastowe, niskokosztowe transakcje, płatności transgraniczne 24/7, programowalne rozliczenia oraz zastosowania w aktywach cyfrowych i zarządzaniu łańcuchem dostaw. Banki mogą również oferować portfele oraz usługi powiernicze.

Kontekst strategiczny, udział w rynku i opinie ekspertów

Konsorcjum dąży do stworzenia europejskiej alternatywy dla stablecoinów denominowanych w dolarach amerykańskich, które dominują ponad 99% globalnego rynku. Europejski Bank Centralny ostrzegł, że MiCA może być zbyt łagodne, podczas gdy Komisja Europejska przygotowuje się do złagodzenia przepisów, co zwiększa napięcia z regulatorami.

Urzędnicy UE ostrzegali również, że niekontrolowane tokeny amerykańskie mogą podważyć stabilność euro.

Konkurencja rośnie. Forge należący do Société Générale już uruchomił euro stablecoina na Stellar, a ostatnio wprowadził na Bullish Europe swojego stablecoina powiązanego z dolarem – USDCV.

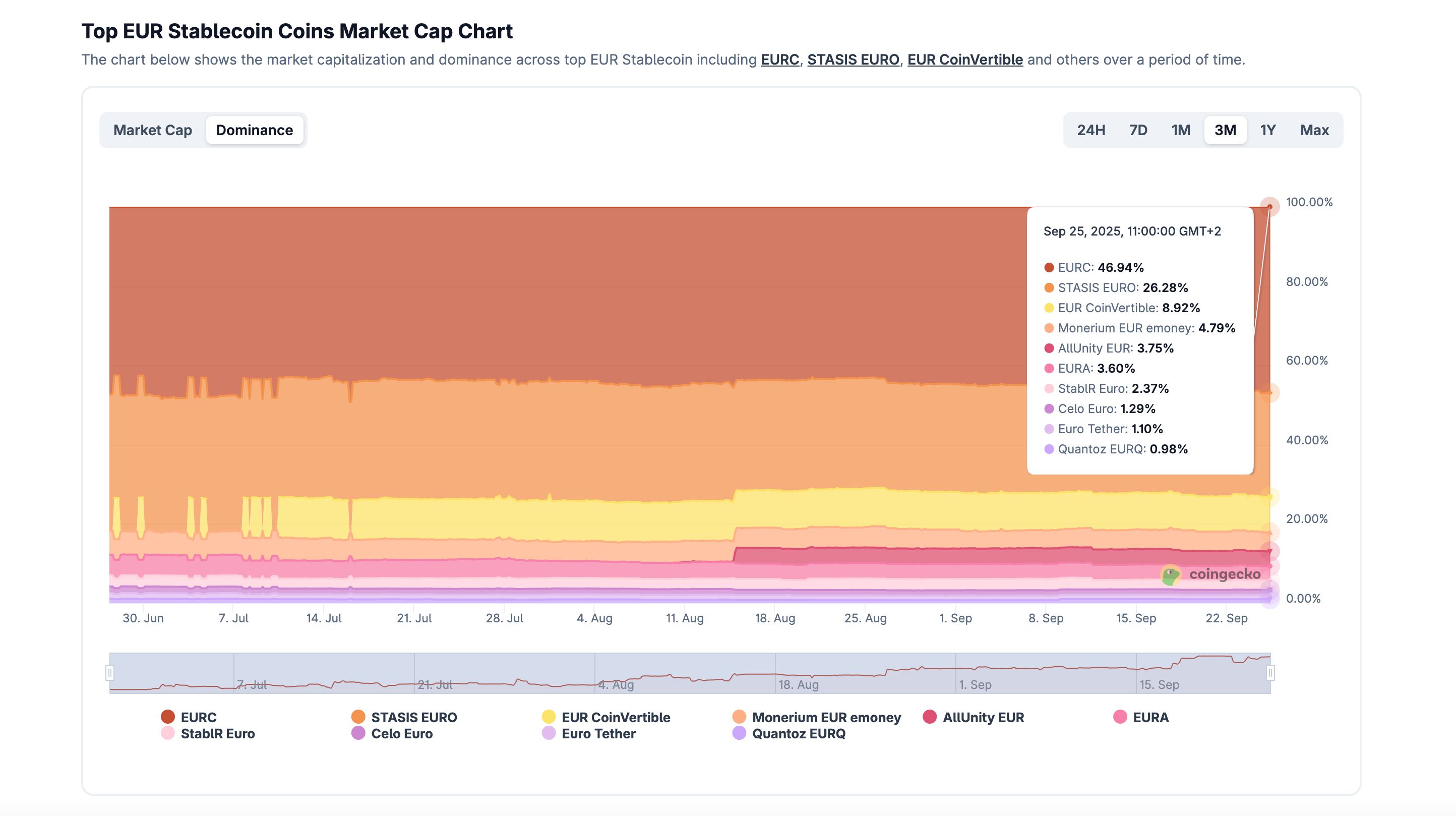

Source: CoinGecko

Source: CoinGecko Zgodnie z danymi CoinGecko, rynek stablecoinów euro pozostaje rozproszony: EURC kontroluje 47%, STASIS EURO 26%, a CoinVertible 9%. Łączna kapitalizacja nadal nie przekracza 350 milionów euro, co podkreśla niewielką skalę w porównaniu do tokenów opartych na dolarze.

„MiCA jest obiecujące, ale ramy pozostają niekompletne, zwłaszcza w zakresie emisji transgranicznej” – powiedział ekspert dla BeInCrypto w lutym.

Inna analiza BeInCrypto wykazała, że pomimo nowych projektów, stablecoiny denominowane w euro pozostają marginalne. W blogu ECB starszy doradca Jürgen Schaaf napisał, że „suwerenność monetarna Europy i stabilność finansowa mogą ulec erozji” bez strategicznej odpowiedzi. Dodał, że zakłócenia te stanowią również „szansę na wzmocnienie euro”.

Prezes ECB Christine Lagarde wezwała do ściślejszego nadzoru nad emitentami spoza UE, wiążąc debatę z europejskim projektem cyfrowego euro, podczas gdy USA posuwają naprzód ustawę GENIUS Act.

„Płatności cyfrowe są kluczowe dla infrastruktury finansowej denominowanej w euro” – powiedział Floris Lugt z ING, podkreślając potrzebę standardów branżowych.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Zbiorowa iluzja 150 tysięcy dolarów: dlaczego wszystkie główne instytucje w 2025 roku źle oceniły bitcoin?

Oczekiwania wobec rynku bitcoin w 2025 roku znacznie odbiegają od rzeczywistości – prognozy instytucjonalne okazały się zbiorowo błędne, głównie z powodu błędnej oceny napływów do ETF, efektu cyklu halvingu oraz wpływu polityki Rezerwy Federalnej. Podsumowanie wygenerowane przez Mars AI. Model Mars AI jest w fazie ciągłej aktualizacji pod względem dokładności i kompletności generowanych treści.

Jeśli Ozak AI osiągnie $1–$2 po notowaniach, ile może być wart pakiet przedsprzedażowy o wartości $300?

JPMorgan Chase: Agresywne inwestycje Oracle w AI budzą obawy na rynku obligacji.

Aster wprowadza Shield Mode: wysokowydajny tryb ochrony transakcji stworzony dla traderów on-chain

Ta funkcja handlowa, będąca zupełnie nowym trybem ochrony, ma na celu wprowadzenie pełnego doświadczenia handlu z dźwignią 1001x do szybszego, bezpieczniejszego i bardziej elastycznego środowiska transakcyjnego on-chain.