DeFi Rebundles: Podążając za pionowym modelem SaaS i Fintech

Protokoły DeFi, takie jak Aave i Uniswap, ponownie się integrują poprzez pionową integrację, aby zwiększyć kontrolę, bezpieczeństwo oraz retencję użytkowników. Aave uruchomiło swoją stablecoin GHO oraz wewnętrzne narzędzia do przechwytywania MEV, zmniejszając zależność od usług stron trzecich i jednocześnie zwiększając przechwytywanie wartości przez platformę. Uniswap wprowadził natywny portfel, Uniswap X, oraz własny łańcuch Layer-2 (Unichain), aby utrzymać użytkowników i zoptymalizować efektywność handlu. Zautomatyzowane narzędzia do walidacji tokenów przyspieszają tę zmianę, poprawiając bezpieczeństwo i dostosowanie.

Zautomatyzowana walidacja tokenów zyskuje na popularności w sektorze DeFi, a protokoły coraz częściej integrują własne narzędzia w celu zwiększenia bezpieczeństwa, efektywności oraz poprawy doświadczenia użytkownika. Ten trend wpisuje się w szersze wzorce obserwowane w SaaS i fintech, gdzie ewolucja platform często przebiega w cyklach rozdzielania i ponownego łączenia funkcji. Aplikacje DeFi, takie jak Aave i Uniswap, ilustrują podobną dynamikę – początkowo działając jako samodzielne rozwiązania, następnie modularnie rozdzielając swoje komponenty dla większej interoperacyjności, a obecnie zmierzając ku ponownemu łączeniu poprzez integrację pionową w celu optymalizacji kontroli i wydajności.

Aave, na przykład, przeszło od swoich początków jako zdecentralizowana platforma pożyczek peer-to-peer do modularnego wdrożenia wielołańcuchowego, które opierało się na zewnętrznej infrastrukturze, w tym oracle Chainlink oraz integracjach stron trzecich. Takie podejście modularne umożliwiło Aave rozszerzenie funkcjonalności i skalowanie, ale jednocześnie naraziło protokół na ryzyko zależności. W odpowiedzi na to, Aave zaczęło ponownie integrować kluczowe komponenty. W szczególności, protokół uruchomił własny stablecoin, GHO, w 2023 roku, co pozwoliło Aave na pionową kontrolę nad emisją aktywa powiązanego z USD w swoim ekosystemie pożyczkowym. Ten krok stanowi strategiczną zmianę w kierunku przechwytywania większej wartości z własnej platformy oraz ograniczenia zależności od stablecoinów stron trzecich, takich jak DAI. Dodatkowo, Aave wykorzystuje Smart Value Routing od Chainlink, aby odzyskać MEV (Maximal Extractable Value) dla swoich użytkowników, co dodatkowo wzmacnia trend internalizacji. Te działania sugerują, że Aave zmierza w kierunku bardziej kompleksowej, pionowo zintegrowanej superaplikacji finansowej, podobnie jak fintech i platformy SaaS, takie jak Robinhood i Airbnb [2].

Uniswap podąża podobną ścieżką. Początkowo uruchomiony jako monolityczny zautomatyzowany animator rynku (AMM), ewoluował w modularny, kompozycyjny protokół płynności dostępny przez agregatory i portfele stron trzecich. Ta faza modularna umożliwiła płynną integrację z szerszym ekosystemem DeFi, ale odbyło się to kosztem mniejszego zatrzymania użytkowników i kontroli nad platformą. W odpowiedzi Uniswap uruchomił natywny portfel mobilny oraz wprowadził Uniswap X, wewnętrzną warstwę agregacji zastępującą zewnętrzne agregatory cenowe. Te działania mają na celu zatrzymanie użytkowników w ekosystemie Uniswap, jednocześnie poprawiając efektywność realizacji transakcji i doświadczenie użytkownika. W 2024 roku Uniswap ogłosił własny blockchain Layer-2, Unichain, który ma dodatkowo zwiększyć wydajność i obniżyć koszty nawet o 95%. Ta integracja na poziomie infrastruktury oznacza pełny powrót do pionowej kontroli, pozycjonując Uniswap jako pełnostackową superaplikację tradingową, a nie wyłącznie modularny komponent [2].

Trend ponownego łączenia nie ogranicza się do Aave i Uniswap. Odzwierciedla szerszą zmianę w sektorze DeFi, gdzie protokoły coraz częściej reintegrują komponenty wcześniej zlecane zewnętrznym usługom. Ta zmiana napędzana jest potrzebą przechwytywania większej wartości, poprawy retencji użytkowników oraz ograniczenia ryzyka zależności. Na przykład MakerDAO rozwija własny łańcuch oparty na Solana, NewChain, aby usprawnić zarządzanie, podczas gdy Jito łączy staking i przechwytywanie MEV w jeden protokół. Te działania wskazują, że DeFi szybko ewoluuje w kierunku tworzenia pionowo zintegrowanych platform oferujących spójne, zorientowane na użytkownika doświadczenia, jednocześnie zachowując zalety kompozycyjności i interoperacyjności [2].

Pojawienie się zautomatyzowanych narzędzi do walidacji tokenów jest kluczowym czynnikiem umożliwiającym tę transformację. Narzędzia te pomagają zapewnić, że tokeny wykorzystywane w pożyczkach, handlu i stakingu są legalne i spełniają oczekiwane standardy, ograniczając ryzyko oszustw i poprawiając ogólne bezpieczeństwo. W miarę jak protokoły DeFi będą nadal rozszerzać swoją ofertę i zmierzać ku pełnej integracji stacku, zapotrzebowanie na takie mechanizmy walidacji będzie rosło. Ta zmiana podkreśla dojrzewanie sektora i jego rosnące zbliżenie do tradycyjnej infrastruktury finansowej, gdzie bezpieczeństwo, zgodność i zaufanie użytkowników są kluczowe [1].

Szersze implikacje tego trendu są znaczące dla ekosystemu DeFi. W miarę jak platformy takie jak Aave i Uniswap zmierzają ku integracji pionowej, wyznaczają precedens dla tego, jak aplikacje DeFi mogą ewoluować z modularnych bloków budulcowych w w pełni funkcjonalne, samowystarczalne superaplikacje finansowe. Ta ewolucja nie jest odrzuceniem kompozycyjności, lecz jej rozszerzeniem, gdzie najbardziej wartościowe i strategicznie kluczowe komponenty są reintegrowane, aby tworzyć bardziej solidne i przyjazne użytkownikowi doświadczenia. W dłuższej perspektywie może to prowadzić do bardziej spójnego krajobrazu DeFi, który zachowuje zalety zdecentralizowanej infrastruktury, jednocześnie oferując wydajność i bezpieczeństwo tradycyjnych systemów finansowych [2].

Source:

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

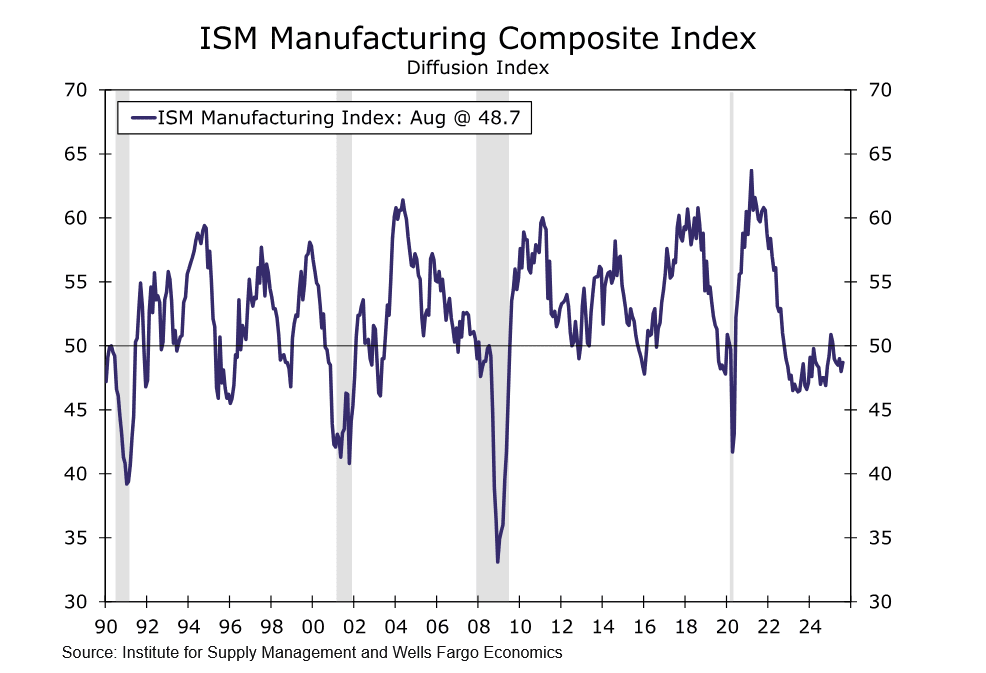

Raport z rynku kryptowalut za sierpień: Fed sugeruje wznowienie obniżek stóp procentowych we wrześniu, rotacja na rynku kryptowalut ukrywa okno do strategicznego pozycjonowania

Oczekiwania dotyczące obniżki stóp procentowych przez Rezerwę Federalną napędzają napływ kapitału na rynek kryptowalut, a zainteresowanie instytucji rośnie. Amerykański rynek akcji, napędzany rozwojem AI i zmianami polityki, wykazuje silne wyniki, choć wyceny są stosunkowo wysokie. Dojrzałość rynku bitcoin wzrasta, zmienność maleje, a napływ kapitału instytucjonalnego utrzymuje się.

Ostrzeżenie dotyczące ceny bitcoin: dlaczego spadek o 50% może być nie do powstrzymania?

Bitcoin może nie być jeszcze gotowy na to, co nadchodzi; wykresy pokazują, że Bitcoin może stanąć w obliczu spadku o 50%, który jest bliżej, niż większość ludzi się spodziewa.

Trump otwiera 401(k) na inwestycje w kryptowaluty – jakie będą tego skutki?

Aktywa kryptograficzne są brane pod uwagę w najważniejszym systemie zarządzania majątkiem w Stanach Zjednoczonych.

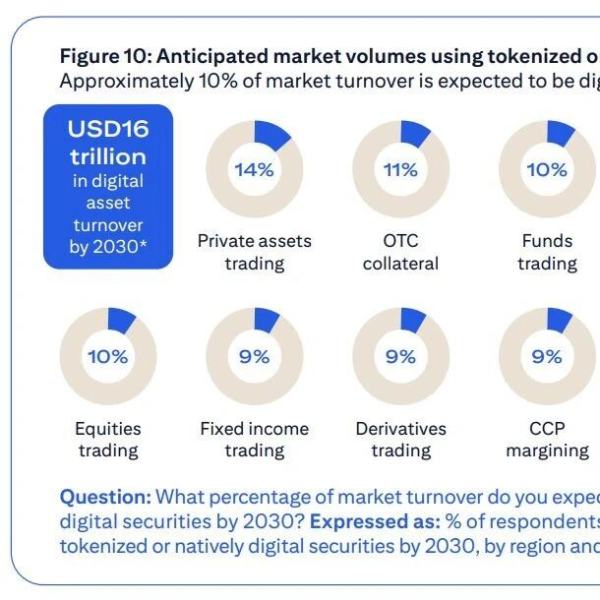

Badanie Citi: Oczekuje się, że do 2030 roku kryptowaluty będą stanowić jedną dziesiątą rynku post-transakcyjnego

Według najnowszego raportu "Ewolucja usług powierniczych" opublikowanego przez Citi Bank, badanie przeprowadzone wśród 537 globalnych menedżerów finansowych wykazało, że do 2030 roku około 10% wolumenu na globalnym rynku post-transakcyjnym będzie obsługiwane za pomocą aktywów cyfrowych, takich jak stablecoiny i tokenizowane papiery wartościowe.