Le società minerarie pubbliche raccolgono miliardi di debiti per finanziare la svolta verso l’IA

I minatori di Bitcoin stanno assumendo un debito record per finanziare l'infrastruttura e la crescita legate all'IA. Questo passaggio dal collaterale hardware alle obbligazioni convertibili potrebbe ridefinire il futuro finanziario del settore, a patto che la redditività tenga il passo.

Le principali società minerarie quotate in borsa stanno raccogliendo aggressivamente miliardi di dollari tramite obbligazioni convertibili, rappresentando la più grande spinta di capitale dal 2021.

Questo potrebbe segnare un punto di svolta verso l'espansione nell'AI, ma comporta anche il rischio di diluizione azionaria e una crescente pressione debitoria se i profitti non dovessero accelerare.

Una nuova ondata di emissioni di debito su larga scala

L'anno 2025 segna un chiaro cambiamento nel modo in cui i miner di Bitcoin raccolgono capitale. Bitfarms ha recentemente annunciato un'offerta di 500 milioni di dollari in obbligazioni senior convertibili con scadenza nel 2031. TeraWulf ha proposto un'emissione di obbligazioni senior garantite da 3,2 miliardi di dollari per espandere le proprie operazioni nei data center.

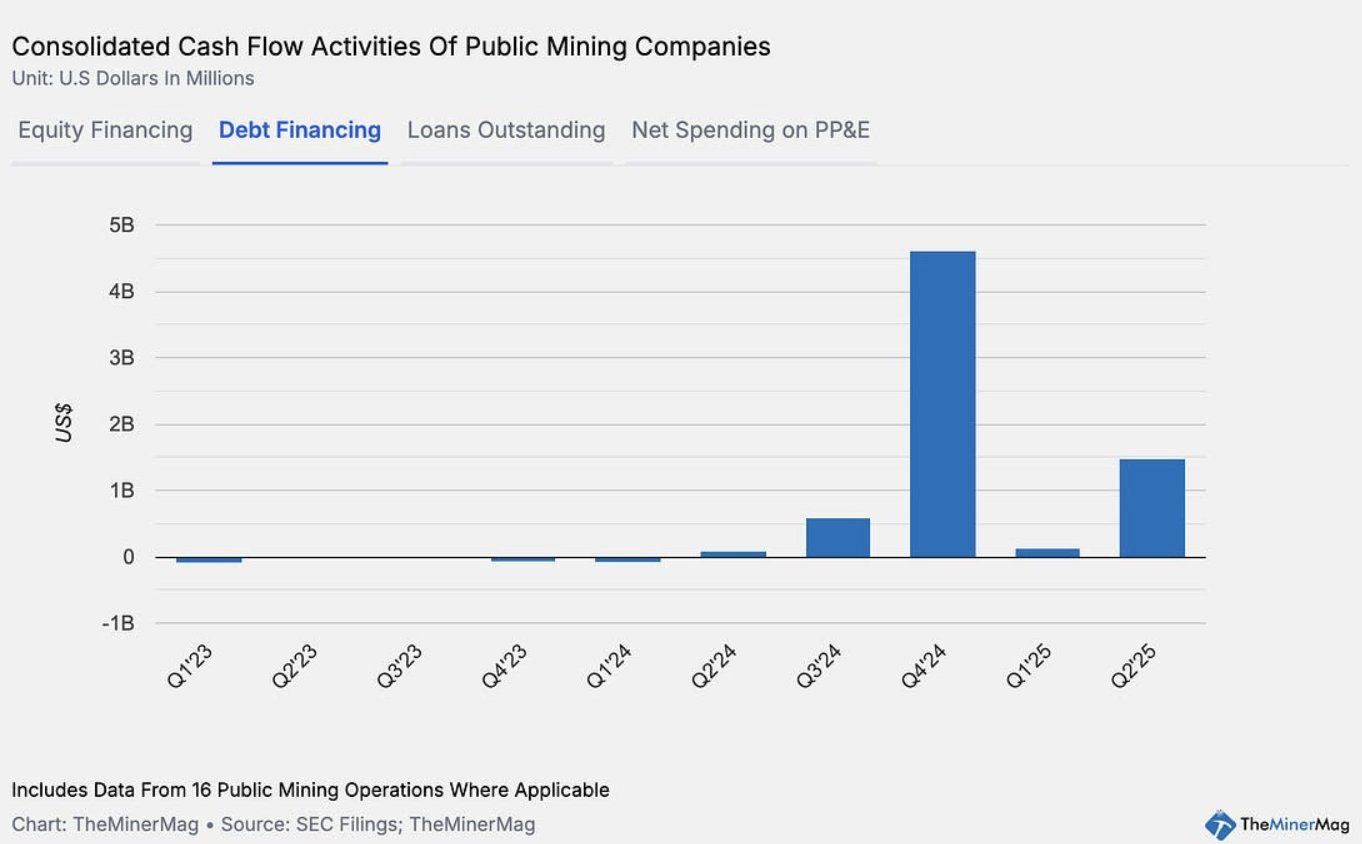

Secondo TheMinerMag, il valore totale delle emissioni di obbligazioni convertibili e di debito da parte di 15 società minerarie quotate ha raggiunto il record di 4,6 miliardi di dollari nel quarto trimestre del 2024. Tale cifra è scesa sotto i 200 milioni di dollari all'inizio del 2025, per poi risalire a 1,5 miliardi di dollari nel secondo trimestre.

Attività consolidate di flusso di cassa delle società minerarie quotate. Fonte: TheMinerMag

Attività consolidate di flusso di cassa delle società minerarie quotate. Fonte: TheMinerMag Questa strategia di capitale rispecchia ciò che MicroStrategy ha fatto con successo negli ultimi anni. Tuttavia, il modello di debito attuale differisce fondamentalmente dal ciclo del 2021 nell'industria mineraria. All'epoca, le macchine ASIC venivano spesso utilizzate come garanzia per i prestiti.

Le società minerarie quotate si rivolgono sempre più spesso alle obbligazioni convertibili come approccio più flessibile al finanziamento. Questa strategia sposta il rischio finanziario dal pignoramento delle attrezzature alla potenziale diluizione azionaria.

Sebbene ciò offra alle aziende maggiore margine di manovra per operare ed espandersi, richiede anche prestazioni e crescita dei ricavi più solide per evitare di indebolire il valore per gli azionisti.

Opportunità e rischi

Se i miner si orientano verso nuovi modelli di business, come la costruzione di infrastrutture HPC/AI, l'offerta di servizi di cloud computing o il noleggio di potenza di hash, questi afflussi di capitale potrebbero diventare una potente leva di crescita.

Diversificare nei servizi di dati promette una stabilità a lungo termine superiore rispetto al solo mining di Bitcoin.

Ad esempio, Bitfarms ha ottenuto un prestito di 300 milioni di dollari da Macquarie per finanziare l'infrastruttura HPC presso il suo progetto Panther Creek. Se i ricavi da AI/HPC si dimostrassero sostenibili, questo modello di finanziamento potrebbe essere molto più resiliente rispetto alla struttura di garanzia ASIC utilizzata nel 2021.

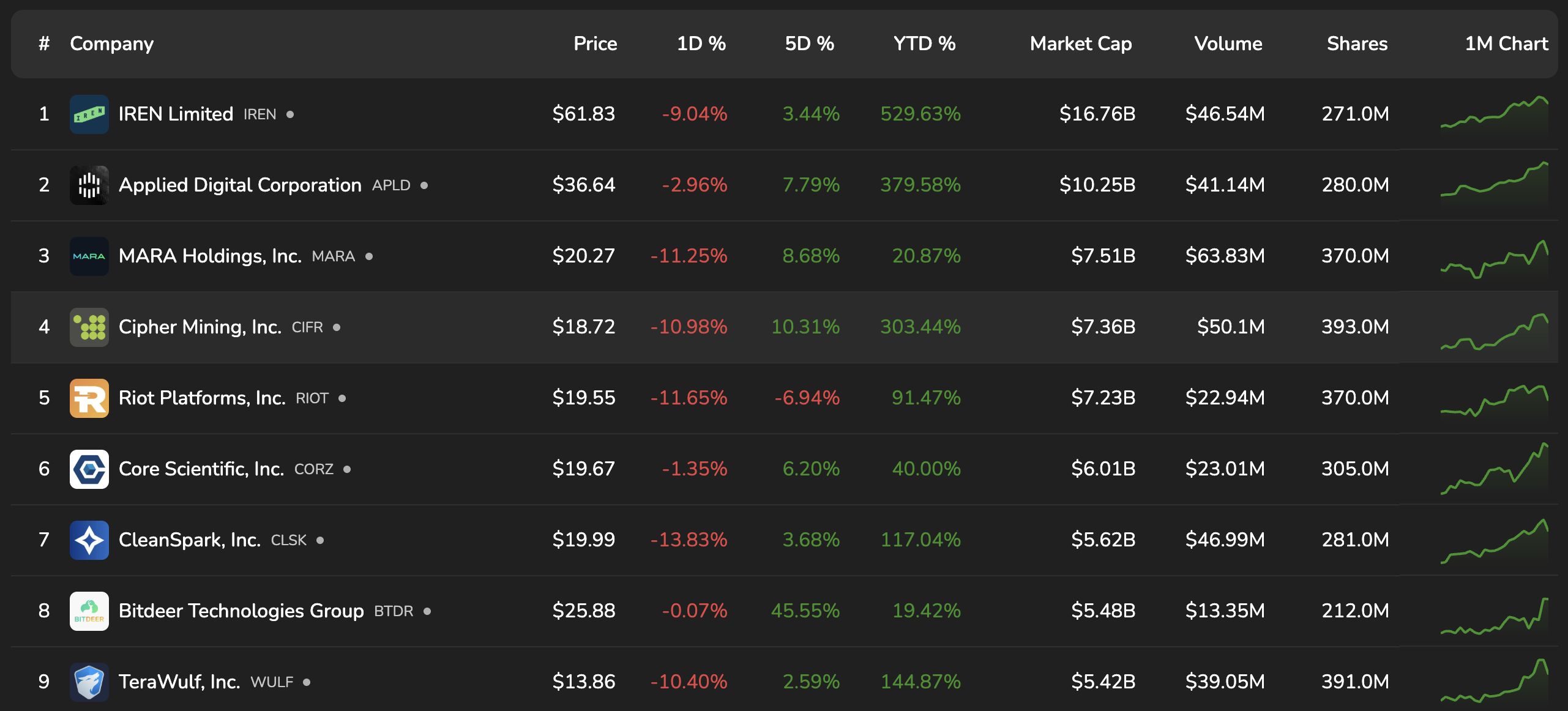

Il mercato ha reagito positivamente alle azioni minerarie quando le aziende hanno annunciato emissioni di debito, con i prezzi delle azioni in rialzo mentre viene enfatizzata la narrativa di espansione e crescita. Tuttavia, ci sono rischi se le aspettative non vengono soddisfatte.

Azioni delle società minerarie. Fonte: bitcoinminingstock

Azioni delle società minerarie. Fonte: bitcoinminingstock Supponiamo che il settore non riesca a generare redditi aggiuntivi per compensare i costi di finanziamento ed espansione. In tal caso, gli investitori azionari ne subiranno le conseguenze attraverso una forte diluizione — invece del pignoramento delle attrezzature come nei cicli precedenti.

Questo accade in un momento in cui la difficoltà di mining di Bitcoin ha raggiunto il massimo storico, riducendo i margini dei miner, mentre le prestazioni di mining delle principali aziende sono in calo negli ultimi mesi.

In breve, l'industria mineraria sta ancora una volta testando i limiti dell'ingegneria finanziaria — bilanciando tra innovazione e rischio — mentre cerca di trasformarsi dal mining ad alta intensità energetica al calcolo basato sui dati.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Da $0,021 a $0,015? Pudgy Penguins (PENGU) può volare di nuovo o scivolerà ancora?

Solana scende a $195 mentre l'RSI si stabilizza e gli acquirenti difendono la zona di supporto a $189

Il prezzo di ENA di Ethena si stabilizza intorno a $0,43 mentre il mercato punta all'obiettivo di $1,30