Des paris aux obligations : comment les marchés de prédiction deviennent la nouvelle frontière de Wall Street

Les marchés de prédiction ne sont plus des paris marginaux dans la crypto ; ils deviennent une véritable infrastructure financière. Avec l'investissement de plusieurs milliards d'ICE et l'approbation de la CFTC, des plateformes comme Kalshi et Polymarket redéfinissent la manière dont la finance valorise la prévoyance — même si certains États américains considèrent cela comme du jeu d'argent.

Les marchés de prédiction évoluent rapidement, passant de curiosités liées aux crypto-monnaies à une véritable infrastructure financière — pourtant, les régulateurs n’arrivent toujours pas à trancher s’il s’agit d’innovation ou de jeu d’argent.

Le procès intenté par le Massachusetts en 2025 contre Kalshi concernant les contrats NFL, malgré l’approbation préalable de la CFTC, a mis en lumière l’écart croissant entre la supervision étatique et fédérale. Parallèlement, l’investissement de plusieurs milliards de dollars d’Intercontinental Exchange (ICE) dans Polymarket a propulsé le trading basé sur les événements au cœur de la finance traditionnelle.

Autrefois qualifiés de « jeux d’argent légalisés », les marchés de prédiction attirent désormais des capitaux institutionnels, alors que les régulateurs s’empressent de définir où s’arrête la spéculation et où commence l’innovation financière.

Loi fédérale vs. loi d’État : qui fixe la limite ?

Pour évaluer si ces marchés représentent la prochaine phase de l’innovation financière ou restent de la spéculation à haut risque, BeInCrypto s’est entretenu avec Rachel Lin (SynFutures), Juan Pellicer (Sentora) et Leo Chan (Sportstensor). Chacun a offert une perspective distincte sur les forces juridiques et économiques qui façonnent les marchés de prédiction à l’approche de 2026.

La contestation par le Massachusetts des contrats NFL de Kalshi a révélé un conflit entre la supervision fédérale et celle des États. La CFTC avait approuvé ces contrats, mais l’État les a classés comme jeux d’argent non autorisés — un différend qui définit désormais la place des marchés d’événements dans la législation américaine.

« Les investisseurs devraient finalement faire confiance au cadre fédéral de la CFTC, qui prévaut sur les lois des États concernant les produits dérivés et a explicitement approuvé les contrats NFL de Kalshi. Cela apporte une clarté nationale malgré les contestations étatiques en cours », a déclaré Juan Pellicer, responsable de la recherche chez Sentora.

Leo Chan, PDG de Sportstensor, a ajouté que la fragmentation des règles au niveau des États a déjà créé de la confusion dans la supervision des paris sportifs et qu’une orientation fédérale cohérente rétablirait la clarté tant pour les plateformes que pour les participants. Les deux dirigeants s’accordent à dire qu’un cadre réglementaire uniforme est essentiel à l’adoption institutionnelle.

Volume vs. valeur : le véritable indicateur de la santé du marché

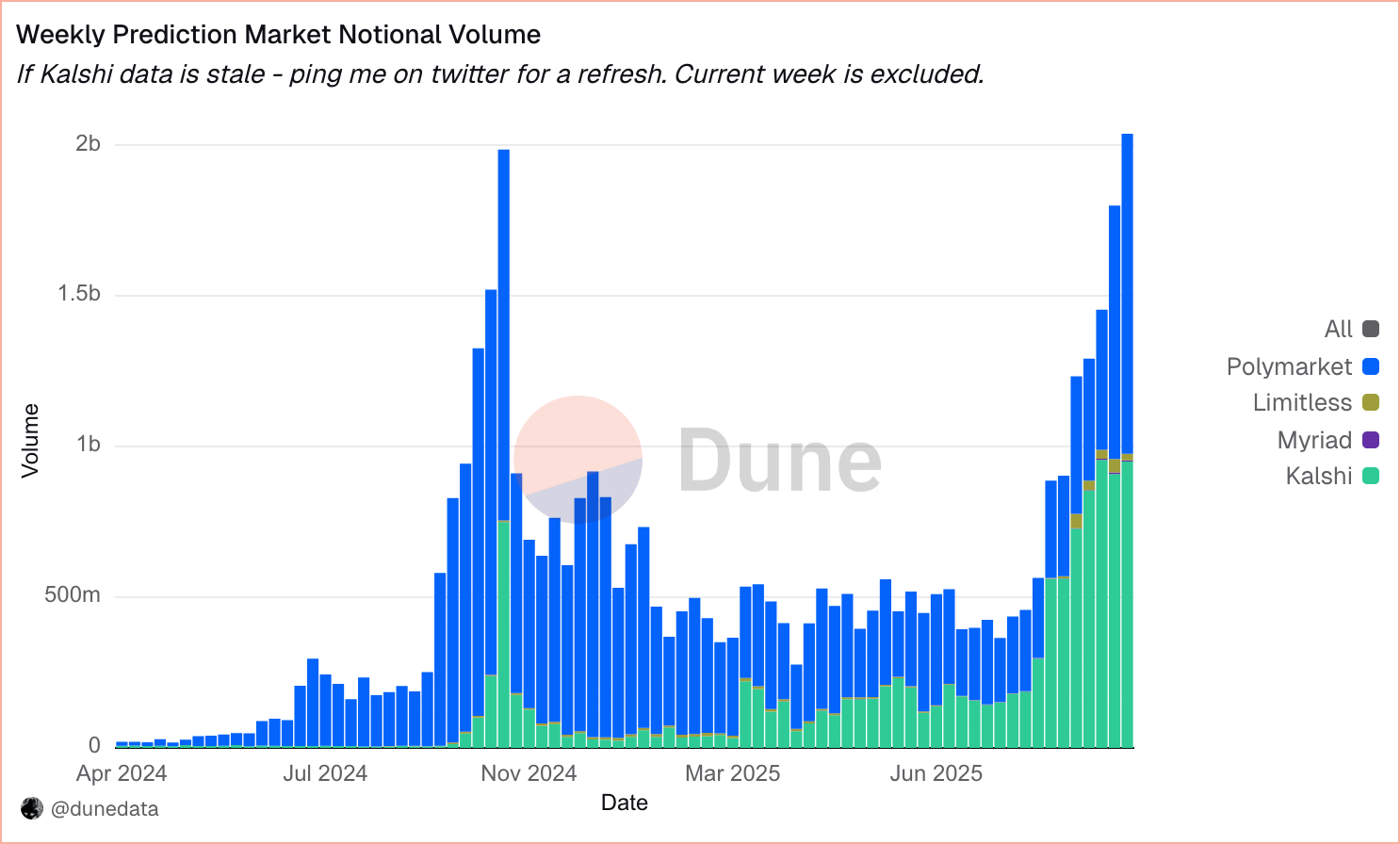

Les données sectorielles de Dune montrent que le volume hebdomadaire des transactions sur les principales plateformes a récemment dépassé 2 milliards de dollars, Kalshi détenant environ 60 % du marché et Polymarket environ 35 %, soit 1,3 milliard de dollars et 773 millions de dollars respectivement, alors que les modèles sans jeton dominent la valeur totale verrouillée.

Weekly Prediction Market Notional Volume | Dune

Weekly Prediction Market Notional Volume | Dune Les critiques notent que ces chiffres incluent des transactions aller-retour qui gonflent l’activité sans transférer de risque réel. Les leaders du secteur soutiennent que la transparence doit évoluer au-delà des simples métriques de volume brut.

« Le volume seul ne reflète pas la réalité économique », a déclaré Rachel Lin de SynFutures. « Nous devrions publier l’intérêt ouvert pondéré dans le temps et la valeur notionnelle nette réglée — cela montre combien de risque est réellement transféré lors de la résolution des marchés. »

Lin a ajouté que des indicateurs tels que la profondeur de liquidité, le nombre de traders uniques financés et les taux de rétention aident les régulateurs et les institutions à distinguer la participation authentique du simple brassage superficiel. Pellicer a acquiescé, notant que la divulgation standardisée de l’intérêt ouvert, du nombre de traders et des périodes de détention renforcerait la confiance et prouverait que ces marchés transfèrent un risque réel plutôt que de générer du bruit.

Valorisations et logique des investisseurs

Polymarket a lancé un Finance Hub proposant des marchés d’actions et d’indices « up/down » et s’est associé à Stocktwits pour intégrer directement les prévisions d’issue sur les pages d’actions — transformant le sentiment des investisseurs en probabilités négociables.

Kalshi a récemment levé plus de 300 millions de dollars à une valorisation de 5 milliards de dollars auprès de Sequoia, a16z, Paradigm et d’autres. Depuis, nous avons triplé notre croissance, atteint 50 milliards de dollars de volume annualisé et sommes devenus le plus grand marché de prédiction au monde. Et aujourd’hui… Kalshi devient mondial. Plus de 140 pays. 1 pool de liquidité.

— Tarek Mansour (@mansourtarek_) 10 octobre 2025

La valorisation d’environ 2 milliards de dollars de Kalshi et celle de Polymarket, estimée entre 9 et 10 milliards de dollars, ont suscité un débat sur leur durabilité. Certains investisseurs estiment que ces multiples sont justifiés par la croissance rapide ; d’autres les considèrent comme des paris spéculatifs sur les effets de réseau futurs.

« Ces multiples sont justifiés par une montée en puissance rapide », a déclaré Pellicer. « Le volume annualisé de Kalshi est passé de 300 millions à 50 milliards de dollars en un an. Les marchés de prédiction pourraient bouleverser plus de 1 trillion de dollars de produits dérivés traditionnels. »

Leo Chan a rétorqué que la valorisation de Polymarket reflète son potentiel à restructurer la circulation de l’information dans la finance mondiale — un pari à long terme sur la monétisation de la prévoyance collective plutôt que sur les bénéfices à court terme.

Des paris sportifs à l’infrastructure financière

Plus de 60 % de l’activité de Kalshi reste concentrée sur le sport, mais la diversification déterminera si les institutions considèrent les marchés de prédiction comme des utilités financières. Lin a soutenu que la légitimité viendra de la tarification d’événements que la finance traditionnelle ne peut mesurer.

« Les institutions n’ont pas besoin d’un autre moyen de trader les résultats financiers ou les événements macro — elles disposent déjà de cela », a déclaré Lin. « La véritable valeur des marchés de prédiction réside dans la quantification de ce que la finance traditionnelle ne peut pas : décisions politiques, percées technologiques et risques géopolitiques. »

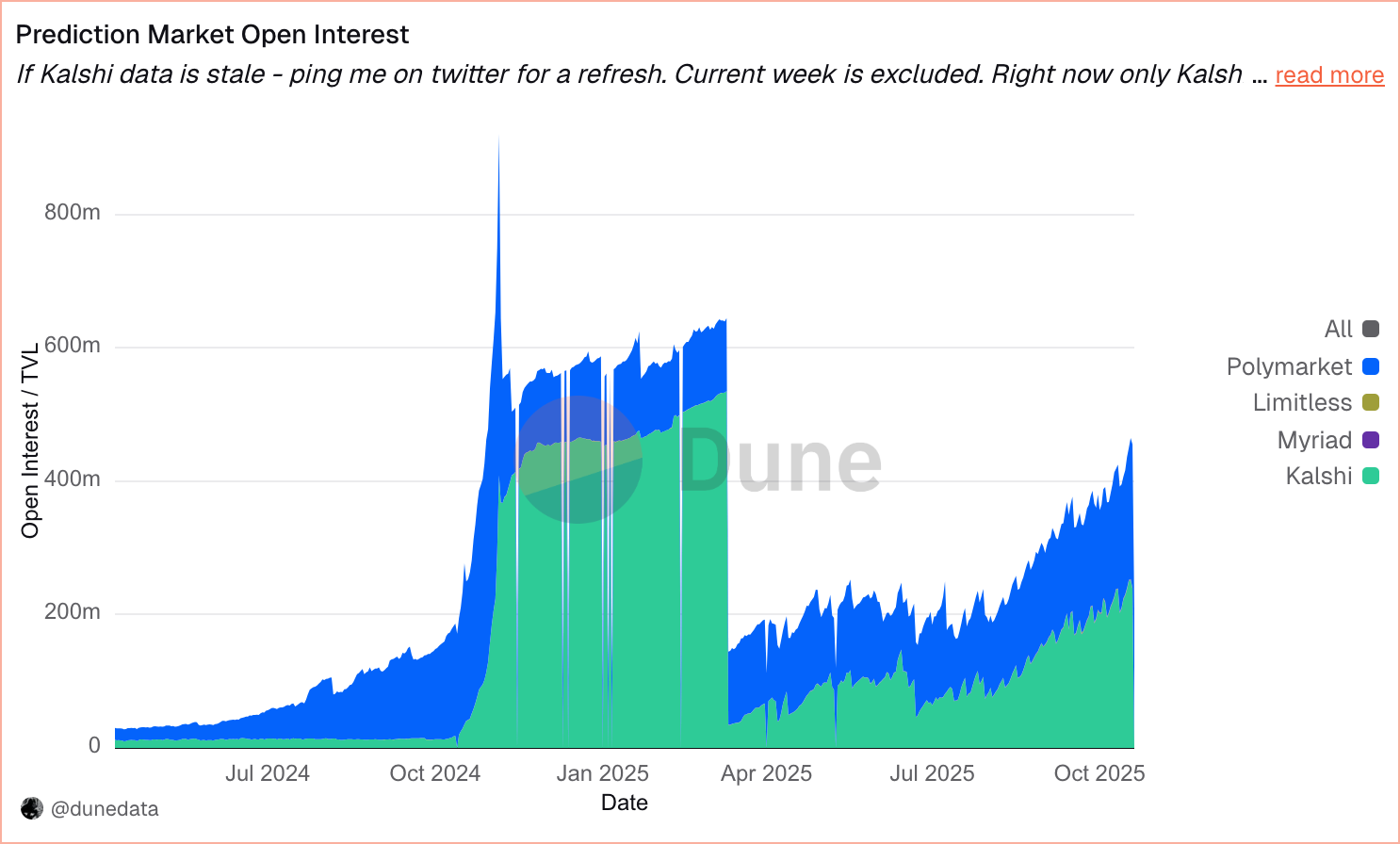

Prediction Market Open Interest | Dune

Prediction Market Open Interest | Dune Chan a noté que l’adoption connaît des pics lors des élections, des grandes saisons sportives ou des actualités majeures — chacune attirant de nouveaux utilisateurs. Pellicer a ajouté que la durabilité dépend de la rétention : lorsque près de 30 % des nouveaux utilisateurs restent actifs, « on peut commencer à parler d’adoption significative ».

Polymarket s’est associé à Stocktwits pour lancer des marchés basés sur les résultats financiers, tandis que X (anciennement Twitter) l’a désigné comme fournisseur officiel de données. Parallèlement, xAI s’est allié à Kalshi, étendant la portée des marchés de prédiction au-delà du public crypto-natif.

Gouvernance et transparence

Le FMI a averti que le manque de transparence et de gouvernance peut amplifier les risques de manipulation dans les marchés financiers en forte croissance — une préoccupation qui s’applique également aux marchés de prédiction à mesure qu’ils se développent. Le secteur doit adopter des normes de niveau institutionnel pour la gestion des risques, la couverture des marges et la divulgation afin d’évoluer vers des utilités financières crédibles.

« Les marchés de prédiction ont besoin de marges ajustées à la volatilité, de divulgations de positions en temps réel et d’audits indépendants », a déclaré Pellicer. « Ces réformes les transformeraient d’outils spéculatifs en utilités fiables de couverture. »

Chan a acquiescé, affirmant que les marchés de prédiction fonctionnent comme des options et devraient être supervisés selon des cadres comparables. Lin a souligné que les investisseurs stratégiques — des fonds de capital-risque aux institutions financières — apportent une crédibilité réglementaire cruciale et un accès aux politiques.

Pellicer a ajouté que des soutiens comme Charles Schwab, Henry Kravis, Peter Thiel et Vitalik Buterin apportent capital et légitimité, accélérant l’engagement politique et l’acceptation publique. Parmi les principaux soutiens figurent Founders Fund, Blockchain Capital, Ribbit, Valor, Point72 Ventures et Coinbase Ventures — reliant le capital crypto-natif et traditionnel dans une nouvelle classe d’actifs « probability-data ».

Perspectives mondiales : au-delà des États-Unis

Le cadre MiCA de l’Europe laisse les marchés de prédiction non définis, tandis que Singapour et la Thaïlande les interdisent au titre des lois sur les jeux d’argent. Pourtant, de nouvelles juridictions comme les Émirats arabes unis et Hong Kong émergent comme terrains d’expérimentation pour une croissance régulée. Chan a cité le Royaume-Uni, dont les lois équilibrées sur les jeux d’argent et la culture « hyper-financiarisée » pourraient combler le vide politique de MiCA et stimuler l’adoption précoce.

Lin voit dans l’expérimentation mondiale un changement plus large dans la manière dont les économies valorisent l’information. Attribuer un prix à des résultats auparavant inquantifiables pourrait redéfinir les marchés — passant du trading d’actifs au trading de connaissances. Chan suggère que cette trajectoire pourrait mener à des modèles de « futarchie », où les résultats des marchés, plutôt que les votes, déterminent les politiques publiques.

Conclusion

Les perspectives du FMI de juillet 2025 prévoient une croissance mondiale de 3,0 % — un contexte favorable aux actifs risqués et aux marchés d’événements. Avec des règles plus explicites, les plateformes de prédiction pourraient devenir des outils de couverture standards pour les institutions comme pour les traders particuliers.

Les marchés de prédiction passent des marges spéculatives à la légitimité financière. L’investissement d’ICE et l’approbation de la CFTC marquent une infrastructure en maturation, mais la fragmentation juridique et les risques de gouvernance persistent. La frontière entre innovation et pari reste floue — déterminée moins par la technologie que par la réglementation et la confiance.

Si la transparence et la supervision progressent de pair avec l’innovation, les contrats d’événements pourraient évoluer vers une nouvelle classe d’outils de tarification du risque pour les investisseurs et les institutions. D’ici là, les marchés de prédiction se trouvent à la croisée des chemins : à la fois expérience, infrastructure et test en direct de la manière dont la finance valorise la prévoyance.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Assistez aux changements dynamiques dans les ETF Bitcoin et Altcoin

En résumé, les ETF sur le Bitcoin et les altcoins connaissent des flux entrants et sortants dynamiques. Les ETF sur XRP et Solana suscitent une attention et une activité notables de la part des investisseurs. Les institutions explorent des ETF crypto diversifiés pour une gestion stratégique des risques.

Bitcoin Cash bondit de 40 % et s’impose comme la blockchain L1 la plus performante de l’année