Avant d'appuyer sur la touche de vente à découvert, consultez d'abord ce rapport d'évaluation OpenEden.

OpenEden n'est pas un projet spéculatif, mais une infrastructure destinée à relier la finance traditionnelle et la DeFi.

OpenEden n'est pas un projet spéculatif, mais une infrastructure visant à connecter la finance traditionnelle et la DeFi.

Auteur : Stacy Muur

Traduction : AididiaoJP, Foresight News

OpenEden se positionne comme le standard d'or de la tokenisation RWA réglementée, reliant la finance institutionnelle à la composabilité native de la DeFi.

Avec une valeur totale verrouillée de plus de 517 millions de dollars, une note « A » de Moody’s, une note « AA+ » de S&P, et des partenariats avec BNY Mellon et Binance, il a déjà résolu le paradoxe réglementation-innovation que la plupart des projets RWA n'ont pas su surmonter.

Quelques éléments de contexte sur le marché RWA :

- La taille totale du marché RWA tokenisé atteindra 1,2 billions de dollars en 2025 (contre 300 milliards de dollars en 2024)

- Taux de croissance annuel composé attendu de 80 à 100 % d'ici 2025

- Potentiel de marché supérieur à 2 billions de dollars d'ici fin 2025

- Obligations d'État tokenisées : marché de 150 milliards de dollars (contre 1 milliard de dollars en 2023)

Ainsi, le marché potentiel d’OpenEden est :

- Obligations d'État : marché mondial de 26 billions de dollars

- Stablecoins : marché de plus de 17 milliards de dollars à la recherche de rendement

- Valeur totale verrouillée DeFi : plus de 100 milliards de dollars cherchant une exposition RWA

- Demande institutionnelle RWA : croissance rapide

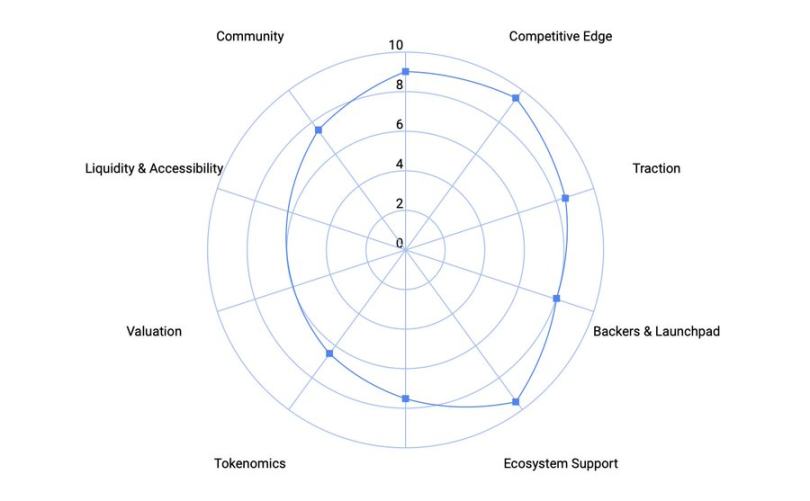

Cette analyse du potentiel d’investissement d’OpenEden utilise le Muur Score, mon propre cadre d’évaluation des protocoles basé sur des paramètres pondérés par l’impact.

Première partie : Évaluation du produit

Note sur l’état du produit : 9/10

- Stade : Mainnet lancé depuis 2022, avec plusieurs produits fonctionnels (TBILL, USDO, cUSDO).

- Indicateurs : Valeur totale verrouillée de plus de 517 millions de dollars sur tous les produits, intégration vérifiée dans la DeFi.

- Maturité : Zéro incident de sécurité majeur en 3 ans, infrastructure auditée, rendement stable délivré.

Pourquoi 9/10 ? OpenEden fonctionne déjà à grande échelle et bénéficie d’un taux d’adoption solide. Bien qu’il n’ait pas encore atteint la domination du milliard de dollars comme Ondo, l’attractivité prouvée de son mainnet justifie une note proche du sommet.

Note sur l’avantage concurrentiel : 9,5/10

- Innovation unique : premier fonds d’obligations d’État tokenisées à obtenir la note « A » de Moody’s et « AA+ » de S&P.

- Résolution du trilemme : Réglementation + rendement + composabilité DeFi, généralement impossibles à combiner, mais OpenEden y parvient.

- Fossé défensif : conservation institutionnelle et gestion d’investissement (BNY Mellon), avantage réglementaire de premier entrant, et déploiement multichaîne.

Pourquoi 9,5/10 ? Avantage de premier entrant évident dans le secteur RWA réglementé, solides relations TradFi et intégration DeFi avancée. Les suiveurs rapides auront du mal à rattraper rapidement.

Note sur l’attractivité du marché : 8,5/10

- Valeur totale verrouillée : TBILL (260 millions de dollars) et USDO (257 millions de dollars), soit un total de 517 millions de dollars.

- Croissance : TBILL +135 % sur un an ; USDO atteint de nouveaux sommets.

- Adoption : Binance et Ceffu acceptent cUSDO comme collatéral hors bourse ; les coffres Pendle attirent une forte demande de rendement annuel élevé.

- Opération multichaîne : Ethereum, Ripple, Polygon, etc.

Pourquoi 8,5/10 ? Croissance explosive, adoption institutionnelle et utilisation continue. La valeur totale verrouillée n’est pas encore la première du secteur comme Ondo, mais la dynamique est forte.

Note sur les soutiens : 8/10

Soutiens : YZi Labs, ainsi qu’un soutien stratégique de BNY Mellon et Binance.

Pourquoi 8/10 ? Partenaires institutionnels, mais absence de disclosure de VC crypto natifs de premier plan (comme Paradigm/a16z). YZi Labs investit fortement récemment, mais tous les investissements n’offrent pas un bon retour pour les investisseurs particuliers.

Note sur le soutien de l’écosystème : 9,5/10

- Intégration DeFi : Pendle, Curve, Morpho, Euler, Balancer, Spectra.

- Partenaires TradFi : BNY Mellon (conservation et gestion d’investissement), Moody’s et S&P (notation), Binance (acceptation en collatéral).

- Rendement : produits et coffres en fonctionnement générant des revenus.

Pourquoi 9,5/10 ? Rares sont les projets RWA à démontrer une telle synergie profonde entre TradFi et DeFi.

Évaluation de la tokenomics

Note sur la valorisation : non applicable

La valorisation totalement diluée n’a pas été divulguée, la note est reportée à une phase ultérieure.

Tokenomics (35 %) : 6,5/10

- Inconnues : répartition, période d’acquisition, calendrier de déverrouillage.

- Points positifs : activité communautaire (événement Bills) et incitations token (OpenSeason) suggèrent une dynamique de lancement équitable ; la prudence institutionnelle pourrait garantir l’équité.

Pourquoi 6,5/10 ? Données limitées sur le modèle économique ; note prudente et moyenne-basse en attendant la divulgation.

Utilité (30 %) : 7,5/10

- Utilité attendue : gouvernance, partage des frais de TBILL/USDO, staking, incitations écosystémiques.

- Avantage : capture de revenus réels basée sur les frais.

- Faiblesse : les restrictions réglementaires pourraient limiter l’étendue de l’utilité.

Liquidité et accessibilité (10 %) non applicable

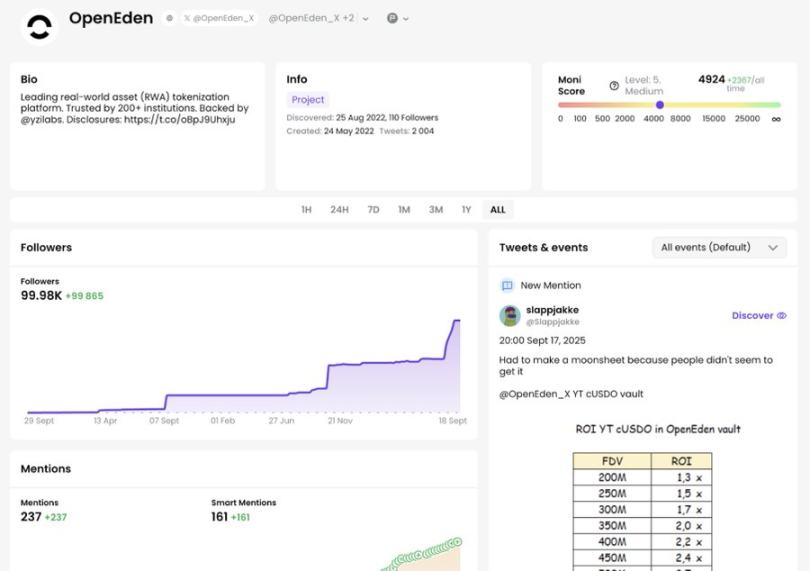

Communauté et sentiment du marché

Note : 7,5/10

Performance solide auprès des institutions et des utilisateurs natifs DeFi ; attrait plus faible auprès du retail ou pour une viralité de masse. Des événements comme OpenSeason stimulent l’engagement.

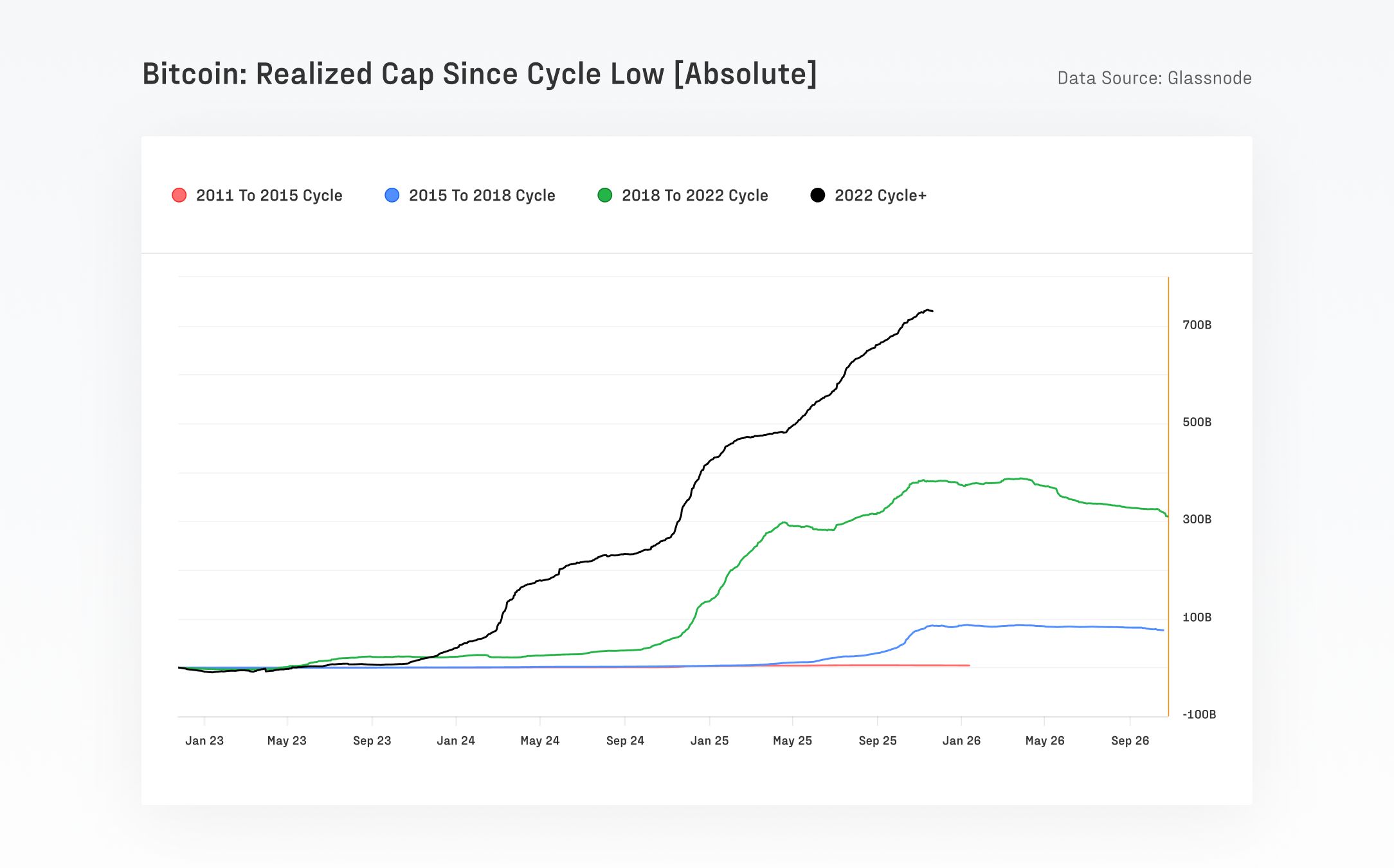

Contexte du marché

- Chaleur narrative : RWA est l’un des récits les plus en vogue pour 2025. (note finale +0,5)

- Sentiment du marché : le marché est en zone « greed », la saison des altcoins est arrivée. (note finale +0,5)

- Concurrence : forte concurrence pour l’attention du retail, surtout dans la catégorie RWA. (note finale -0,5)

Ajustement : global +0,5

Note finale d’OpenEden : 8,27

- Produit : 8,85/10

- Tokenomics : 6,96/10

- Communauté : 7,5/10

- Ajustement de marché : +0,5

Évaluation des risques

Scénario haussier (probabilité de 55 %) :

- Le marché RWA connaît une croissance exponentielle continue, OpenEden gagne une part de marché significative.

- L’avantage réglementaire devient un fossé concurrentiel infranchissable.

- L’adoption institutionnelle s’accélère grâce à des partenariats stratégiques avec BNY Mellon et Binance.

- Le token EDEN prend de la valeur grâce à l’augmentation des revenus de frais.

Scénario de base (probabilité de 20 %) :

- L’adoption reste limitée à certains segments institutionnels.

- Croissance modérée observée, mais appréciation du token limitée.

- Les obstacles réglementaires freinent l’innovation.

Scénario baissier (probabilité de 25 %) :

- Les institutions financières traditionnelles développent des solutions concurrentes.

- Les changements réglementaires favorisent des acteurs plus grands et établis.

- La valeur générée par l’intégration DeFi est inférieure aux attentes.

- Concurrence de nouveaux entrants mieux financés ou plus agressifs.

Principaux risques à surveiller :

- Évolutions réglementaires affectant la tokenisation RWA.

- Concurrence de la finance traditionnelle (par exemple, BlackRock, JPMorgan entrant sur le marché).

- Risques liés à l’intégration avec les protocoles DeFi.

- Environnement de taux d’intérêt actuel impactant le rendement des obligations d’État.

Signaux d’alerte spécifiques :

- Valeur totale verrouillée concentrée entre quelques gros déposants.

- Les coûts de conformité réglementaire nuisent à la rentabilité.

- L’utilité du token est limitée par les restrictions réglementaires.

- Concurrence des tokens de protocoles offrant de meilleurs rendements.

Conclusion

OpenEden se positionne pour l’avenir institutionnel de la tokenisation RWA, offrant une plateforme entièrement réglementée, profondément intégrée à la DeFi et soutenue par des partenariats avec des acteurs majeurs de la finance traditionnelle.

La thèse d’investissement pour OpenEden est solide, pour les raisons suivantes :

- Adéquation produit-marché prouvée : démontrée par plus de 517 millions de dollars de valeur totale verrouillée.

- Fossé réglementaire : barrière à l’entrée majeure pour les concurrents, quasi impossible à reproduire.

- Partenariats institutionnels : procurent un avantage concurrentiel durable.

- Composabilité DeFi : permet l’optimisation du rendement et une adoption plus large.

OpenEden n’est pas un projet spéculatif, mais un investissement d’infrastructure visant à connecter la finance traditionnelle et la DeFi.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Fasanara Digital + Glassnode : Perspectives du marché institutionnel pour le quatrième trimestre 2025

Dans un marché secoué par des récentes baisses et des pressions macroéconomiques, notre nouveau rapport collaboratif avec Fasanara Digital cartographie comment l'infrastructure centrale de l'écosystème – la liquidité au comptant, les flux d'ETF, les stablecoins, les actifs tokenisés et les produits perpétuels décentralisés – évolue au quatrième trimestre.

La vérité économique : l’IA soutient seule la croissance, les cryptomonnaies deviennent des actifs politiques

L'article analyse la situation économique actuelle, soulignant que l'IA est le principal moteur de la croissance du PIB, tandis que d'autres secteurs tels que le marché du travail et les finances des ménages sont en déclin. La dynamique du marché est désormais décorrélée des fondamentaux, et les dépenses d'investissement dans l'IA deviennent cruciales pour éviter une récession. L'élargissement des inégalités de richesse et l'approvisionnement en énergie constituent des goulets d'étranglement pour le développement de l'IA. À l'avenir, l'IA et les crypto-monnaies pourraient devenir des axes majeurs d'ajustement politique. Résumé généré par Mars AI. Ce résumé, produit par le modèle Mars AI, est encore en cours d'amélioration quant à son exactitude et sa complétude.

La licorne de l’IA Anthropic accélère sa course vers l’IPO, prête à affronter directement OpenAI ?

Anthropic accélère sa présence sur les marchés financiers en lançant une collaboration avec des cabinets d'avocats de premier plan, un signal fort de son intention de s'introduire en bourse. La valorisation de la société approche les 300 milliards de dollars, les investisseurs misant sur la possibilité qu'elle devance OpenAI pour son entrée en bourse.

Les investissements des universités prestigieuses aussi touchés ? Juste avant la chute du bitcoin, Harvard a massivement investi 500 millions de dollars

Le fonds de dotation de l’Université Harvard a considérablement augmenté sa participation dans les ETF bitcoin au dernier trimestre, atteignant près de 500 millions de dollars. Cependant, au cours de ce trimestre, le prix du bitcoin a chuté de plus de 20 %, exposant ainsi le fonds à un risque significatif lié au choix du moment d’investissement.