Auteur : Hao Yicheng

Résumé : La reconstruction d’un marché de 12 000 milliards de dollars.

Cependant, nous devons rester lucides : ceci n’est qu’une porte qui s’ouvre, les capitaux n’afflueront pas du jour au lendemain. À court terme, l’impact sur le moral du marché sera plus important que les flux réels de capitaux. Sur le long terme, la véritable valeur réside dans le signal réglementaire envoyé : les crypto-actifs sont désormais pris en compte dans le système de gestion de patrimoine le plus important des États-Unis.

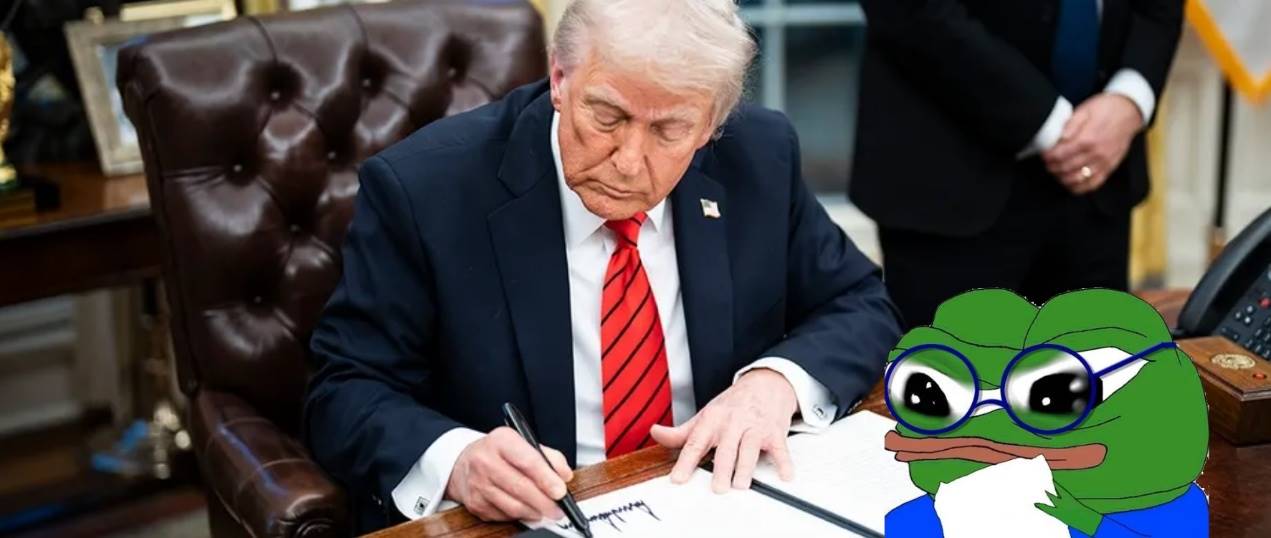

Le 7 août 2025, le président américain Donald Trump a signé un décret intitulé « Democratizing Access to Alternative Assets for 401(k) Investors », visant à permettre à tous les Américains participant à un plan de retraite d’entreprise de bénéficier d’opportunités d’investissement dans des actifs alternatifs similaires à celles des investisseurs institutionnels, y compris le capital-investissement, l’immobilier, les matières premières, les projets d’infrastructure et les actifs numériques (cryptomonnaies). Cette initiative concerne des fonds de retraite d’une valeur allant jusqu’à 12,5 billions de dollars, et pourrait avoir un impact profond sur les marchés des cryptos, du private equity et de l’immobilier.

I. Qu’est-ce que le 401(k)

Le 401(k) est un plan d’épargne retraite d’entreprise aux États-Unis, nommé d’après l’article 401(k) du Code des impôts américain. Son mécanisme central est le suivant : proposé par l’employeur, participation volontaire des employés, et incitations fiscales pour encourager l’épargne en vue de la retraite.

1. Mécanisme de base

l Proposé par l’employeur : L’entreprise ouvre un compte 401(k) pour ses employés.

l Participation volontaire des employés : Un certain pourcentage du salaire (par exemple 5 %) est déduit et versé sur le compte.

l Avantages fiscaux :

§ 401(k) traditionnel : Cotisations avant impôt, imposition lors du retrait à la retraite.

§ Roth 401(k) : Cotisations après impôt, retraits exonérés d’impôt à la retraite.

l Abondement de l’employeur : De nombreuses entreprises complètent les versements des employés selon un certain pourcentage (par exemple, l’employé verse 5 %, l’entreprise ajoute 3 %), ce qui constitue l’un des principaux attraits du plan.

2. Méthodes d’investissement

l Choix autonome : Les titulaires de comptes 401(k) choisissent eux-mêmes, parmi une liste proposée, les actifs dans lesquels investir (généralement divers fonds, ETF, obligations, etc.).

l Report d’imposition des gains : Les gains d’investissement ne sont pas imposés avant la retraite, permettant une croissance composée.

3. Restrictions de retrait

l En général, les retraits libres ne sont possibles qu’à partir de 59,5 ans. Les retraits anticipés sont soumis à l’impôt et à une pénalité de 10 %.

4. Taille et importance

l En 2024, les actifs totaux des plans 401(k) américains s’élèvent entre 8 000 et 12 000 milliards de dollars, ce qui en fait l’outil d’épargne retraite le plus important pour les Américains. L’ampleur de ces fonds signifie que tout changement de politique d’investissement, même minime, peut provoquer des vagues sur le marché.

II. Contenu central du décret

1. Objectifs politiques

l « Déverrouiller » les opportunités d’investissement dans les actifs alternatifs pour les Américains ordinaires, réduisant l’écart avec les investisseurs institutionnels en termes de canaux d’investissement et de rendement potentiel.

l Encourager les employeurs et les fournisseurs de plans à inclure davantage d’options d’investissement dans les plans 401(k).

2. Types d’actifs concernés

l Capital-investissement et crédit privé

l Immobilier et infrastructures

l Matières premières

l Outils d’investissement en actifs numériques gérés activement (par exemple, fonds crypto, ETF crypto, etc.)

3. Dispositions réglementaires

l Le Département du Travail (DOL) doit, dans le cadre de l’ERISA, fournir des directives de « Safe Harbor » aux sponsors de plans (employeurs), clarifiant l’étendue de leur responsabilité fiduciaire afin de réduire le risque de litiges liés à l’offre d’options d’actifs alternatifs.

l La SEC, le Trésor et d’autres agences doivent évaluer et ajuster les seuils d’« investisseur qualifié » pour ouvrir des canaux d’investissement conformes aux investisseurs de comptes de retraite ordinaires.

l Encourager le développement de produits adaptés aux comptes de retraite, tels que les fonds à date cible, les Collective Investment Trusts (CITs), afin d’équilibrer le risque et la liquidité des actifs alternatifs.

III. Impact sur les cryptomonnaies

Analyse selon trois dimensions : flux de capitaux, conformité et sentiment du marché :

1. Flux de capitaux : ouverture d’un espace d’imagination à long terme, mais processus d’afflux lent

l Réservoir théorique de capitaux : Les plans 401(k) américains et autres plans de retraite à cotisations définies totalisent environ 12,5 billions de dollars. Théoriquement, même si seulement 1 % des actifs étaient alloués aux cryptos, cela représenterait jusqu’à 125 milliards de dollars de capitaux supplémentaires.

l L’afflux dépend de multiples choix : Il est essentiel de comprendre que les fonds n’afflueront pas automatiquement. Le volume réel dépendra de la volonté des employeurs de proposer ces options, de la mise en place de produits par les gestionnaires de plans et du choix actif des employés. C’est un processus long impliquant de nombreux acteurs.

l Caractère de détention à long terme : Les fonds 401(k) sont par nature très stables et à long terme ; les capitaux entrant sur le marché crypto deviendront probablement des « capitaux patients », contribuant à réduire la pression vendeuse et la volatilité globale du marché.

l Événement marquant : BlackRock a annoncé son intention de lancer les premiers produits d’investissement crypto pour les 401(k) en 2026, ce qui pourrait catalyser l’entrée massive des crypto-actifs dans les comptes de retraite américains.

2. Conformité : obtention d’un « laissez-passer » institutionnel

l Pour la première fois, un décret fédéral sur l’investissement à long terme pour la retraite mentionne explicitement les « actifs numériques », offrant ainsi une solide reconnaissance institutionnelle aux cryptomonnaies en tant que classe d’actifs légitime et allouable.

l Cette mesure accélérera considérablement la conformité des produits financiers liés aux crypto-actifs et facilitera l’approbation par la SEC de nouveaux ETF ou fonds crypto.

3. Sentiment du marché : catalyseur à court terme et fondement de la confiance à long terme

l À court terme, cette annonce sera un catalyseur important pour le sentiment du marché, susceptible de déclencher une vague de spéculation autour de la « conformité » et de « l’entrée des capitaux institutionnels ».

l Sur le long terme, l’acceptation institutionnelle renforcera la confiance dans l’ensemble du marché, attirera davantage d’investisseurs traditionnels et favorisera l’amélioration des infrastructures associées.

IV. Opportunités et défis

1. Opportunités

· Afflux potentiel massif de capitaux : pourrait remodeler la structure des capitaux des crypto-actifs en introduisant davantage de « capitaux patients » à long terme et stables.

· Favoriser une intégration profonde avec la finance traditionnelle : permet aux crypto-actifs de franchir une étape clé, passant d’un « investissement alternatif » à une « allocation d’actifs mainstream ».

· Stimuler l’innovation de produits conformes : crée un vaste espace de marché pour les sociétés de gestion d’actifs, les dépositaires et les fintechs.

2. Défis

· Complexité réglementaire et juridique : la portée juridique du décret est limitée et sujette à révocation, jouant principalement un rôle d’orientation. Une véritable institutionnalisation nécessite une révision fondamentale des lois telles que l’ERISA par le Congrès. D’ici là, l’incertitude politique demeure.

· Forte résistance liée à la responsabilité fiduciaire : Les employeurs, en tant que fiduciaires des plans 401(k), sont très sensibles à l’introduction d’actifs volatils. Pour éviter les litiges et les coûts de gestion, ils seront les « gardiens finaux » de l’entrée des cryptos dans les 401(k), et leur acceptation pourrait être très lente.

· Inertie comportementale des investisseurs et fossé éducatif : La plupart des participants aux 401(k) ne sont pas des investisseurs professionnels, préfèrent les portefeuilles par défaut à faible risque (tels que les fonds à date cible) et changent rarement. Les inciter à choisir activement des actifs crypto à haut risque nécessitera une éducation massive et efficace des investisseurs.

· Limites intrinsèques des produits : Les crypto-actifs sont généralement très volatils, difficiles à valoriser et associés à des frais de transaction élevés. Concevoir des produits qui reflètent les rendements du marché tout en répondant aux exigences de contrôle des risques et de faibles coûts des comptes de retraite est le principal défi pour les sociétés de gestion d’actifs.

V. Conclusion

De l’adoption de lois sur les réserves de Bitcoin dans le New Hampshire et au Texas à ce décret fédéral, les États-Unis ouvrent progressivement la voie à l’intégration des crypto-actifs dans le système financier traditionnel. Le décret signé par Trump constitue sans aucun doute une étape majeure vers l’institutionnalisation et la généralisation des cryptomonnaies.

Cependant, nous devons rester lucides : ceci n’est qu’une porte qui s’ouvre, les capitaux n’afflueront pas du jour au lendemain. À court terme, l’impact sur le moral du marché sera plus important que les flux réels de capitaux. Sur le long terme, la véritable valeur réside dans le signal réglementaire envoyé : les crypto-actifs sont désormais pris en compte dans le système de gestion de patrimoine le plus important des États-Unis.

À l’avenir, le volume réel des flux de capitaux dépendra de la mise en œuvre des réglementations, de la diversité des produits conformes, de la volonté des employeurs et, en fin de compte, du choix autonome de chaque investisseur individuel. Le chemin reste long, mais la direction n’a jamais été aussi claire.