Le changement stratégique de Tether et ses implications pour les écosystèmes de stablecoins

- Tether transfère l’émission de l’USDT vers Ethereum et Tron, en éliminant progressivement des chaînes à faible utilisation comme Omni Layer afin de répondre aux risques réglementaires et aux demandes des utilisateurs. - Ethereum et Tron hébergent désormais 85 % de l’offre d’USDT, avec Tron capturant 80,9 milliards de dollars (51 %) et Ethereum 72,4 milliards de dollars, grâce à l’efficacité des coûts et à l’adoption institutionnelle. - L’alignement réglementaire et les cadres de conformité deviennent essentiels alors que Tether adopte des pratiques conformes à MiCA, bien qu’il reste à la traîne de USDC en termes de transparence des réserves. - L’accent stratégique est mis sur l’intégration à la DeFi et sur des modèles hybrides.

La réorientation stratégique de Tether en 2025 — du passage des blockchains historiques vers Ethereum et Tron — est devenue une étude de cas majeure dans l’évolution des écosystèmes de stablecoins. En arrêtant l’émission et le rachat directs de l’USDT sur des chaînes sous-utilisées telles que Omni Layer et Algorand, tout en maintenant la fonctionnalité de transfert, Tether a su naviguer entre pressions réglementaires et réactions négatives des utilisateurs grâce à un compromis nuancé [1]. Ce changement met en lumière des tendances sectorielles plus larges : la priorité donnée à la scalabilité, à la conformité institutionnelle et à l’intégration DeFi. Pour les investisseurs, ce mouvement marque un point d’inflexion critique dans l’adoption de la blockchain, Ethereum et Tron s’imposant comme des corridors de forte croissance.

Le changement stratégique reflète les priorités du secteur

Le pivot de Tether s’aligne sur une réévaluation du marché en faveur de l’efficacité des coûts et de la préparation réglementaire. Les blockchains historiques, qui représentaient moins de 15 % de l’activité USDT, ont été reléguées au second plan en raison de faibles volumes de transactions et d’une utilité limitée [2]. Parallèlement, Ethereum et Tron hébergent désormais 85 % de l’offre d’USDT, Tron captant à lui seul 51 % (80,9 milliards de dollars) et Ethereum détenant 72,4 milliards de dollars [3]. Cette concentration reflète un pari stratégique sur des blockchains offrant une infrastructure robuste, une adoption institutionnelle et des cadres de conformité. Par exemple, la réduction de 60 % des frais sur Tron en août 2025 a fait chuter les coûts de transaction à 0,0003 $, en faisant un réseau privilégié pour les paiements transfrontaliers et les microtransactions [4]. Ethereum, de son côté, exploite sa mise à niveau Dencun pour traiter 10 000 transactions par seconde à 0,08 $ par transaction, renforçant ainsi son rôle dans la DeFi et la finance institutionnelle [5].

La conformité réglementaire comme avantage concurrentiel

La surveillance réglementaire s’est intensifiée à mesure que les stablecoins deviennent centraux dans la finance mondiale. La décision de Tether d’abandonner progressivement les chaînes historiques s’aligne sur la réglementation MiCA de l’UE et la loi américaine GENIUS, qui exigent toutes deux transparence et divulgation mensuelle des réserves [6]. Bien que Tether maintienne des audits trimestriels et un portefeuille de réserves de 127 milliards de dollars en bons du Trésor américain et en or, son risque annuel de fuite de 3,9 % reste supérieur à celui de l’USDC (3,3 %) [7]. Cet écart souligne l’importance croissante de la conformité pour l’adoption institutionnelle. Le modèle proof-of-stake d’Ethereum et sa dynamique d’offre déflationniste (taux de burn annuel de 1,32 %) renforcent son attrait pour les stratégies efficientes en capital, avec des rendements de staking de 3,8 à 5,5 % attirant les investisseurs institutionnels [8]. La croissance tirée par les frais sur Tron, cependant, accroît les risques d’inflation, nécessitant un équilibre entre acquisition d’utilisateurs et durabilité à long terme.

Adoption de la DeFi et réallocation institutionnelle

L’intégration de l’USDT sur Bitcoin via le protocole RGB illustre l’expansion de Tether dans des écosystèmes hybrides, permettant des transactions privées et scalables tout en tirant parti de la portée mondiale de Bitcoin [9]. Cette innovation positionne Bitcoin à la fois comme réserve de valeur et couche de paiement, élargissant son utilité dans la DeFi. Par ailleurs, la domination d’Ethereum dans le prêt de stablecoins — 78,22 % des 26,47 milliards de dollars du marché — souligne son rôle de colonne vertébrale de la finance décentralisée [10]. Les capitaux institutionnels ont suivi, les ETF Ethereum surperformant Bitcoin au troisième trimestre 2025 alors que le modèle de portefeuille 60/30/10 gagnait en popularité [11]. Les réductions agressives de frais de Tron et son intégration à MetaMask ont attiré 300 millions d’utilisateurs et généré 15 000 milliards de dollars de transactions en stablecoins, mais sa dépendance à une infrastructure à bas coût pourrait limiter son attrait dans un contexte de politique monétaire plus stricte [12].

Recommandations d’investissement

Pour les investisseurs, la réorientation stratégique de Tether met en avant trois thèmes clés :

1. Scalabilité : privilégier les blockchains ayant fait leurs preuves en termes de débit et d’efficacité des coûts, telles qu’Ethereum et Tron.

2. Alignement réglementaire : favoriser les projets dotés de structures de réserves transparentes et de cadres prêts pour la conformité.

3. Utilité DeFi : allouer du capital aux écosystèmes où les stablecoins stimulent la liquidité, le prêt et les paiements transfrontaliers.

L’action immédiate consiste à surpondérer les actifs basés sur Ethereum, compte tenu de son infrastructure institutionnelle et de son modèle déflationniste, tout en surveillant la croissance tirée par les frais de Tron pour une exposition à long terme. De plus, l’intégration du protocole RGB avec Bitcoin offre une opportunité unique de diversifier les stratégies de stablecoins à travers des écosystèmes hybrides.

Source :

[1] Tether Backtracks Amid Regulatory And User Pressure,

[2] Tether's Blockchain Strategy Shift: Implications for Stablecoin Investors,

[3] Tron Didn't Replace Ethereum—But It Took $80B in USDT,

[4] TRON's Path to a New All-Time High and Fee-Driven Growth, https://www.bitget.com/news/detail/12560604940913

[5] Ethereum News Today: Regulation Challenges Tether's Dominance Amid Rising Competition, https://www.bitget.com/news/detail/12560604934691

[6] Tether’s Reserves and Transparency Measures,

[7] Tether's Strategic Shift and Its Implications for Blockchain Ecosystems,

[8] The Institutional Shift to Ethereum ETFs: Why Capital is Moving, https://www.bitget.com/news/detail/12560604941296

[9] Tether's Blockchain Reconfiguration: A Catalyst for Stablecoin Stability and Institutional Adoption,

[10] Decentralized Finance Market Statistics 2025: TVL, Token,

[11] Ethereum's Institutional Adoption and ETF-Driven Supply Dynamics,

[12] Tether's Growing Influence in the Crypto Lending Boom,

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Les fissures économiques s'approfondissent, Bitcoin pourrait devenir la prochaine « soupape de décompression » de la liquidité.

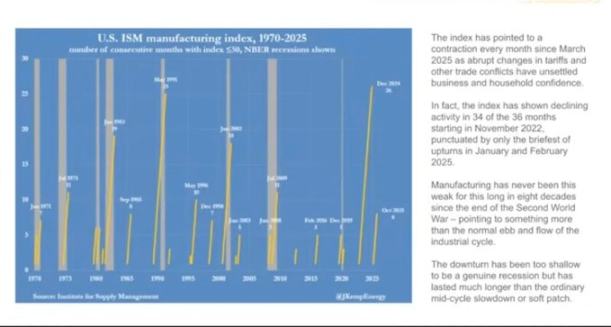

L'économie américaine présente un état de division, avec une prospérité des marchés financiers coexistante avec un déclin de l'économie réelle. L'indice PMI manufacturier continue de se contracter, tandis que le marché boursier grimpe en raison de la concentration des profits dans les entreprises technologiques et financières, entraînant une inflation des bilans. La politique monétaire bénéficie difficilement à l'économie réelle, et la politique budgétaire fait face à des difficultés. La structure du marché conduit à une faible efficacité du capital, creusant l'écart entre riches et pauvres et intensifiant le mécontentement social. Les crypto-monnaies sont considérées comme une soupape de sécurité, offrant des opportunités financières ouvertes. L'économie oscille entre ajustements politiques et réactions du marché, sans véritable reprise substantielle. Résumé généré par Mars AI. Ce résumé a été produit par le modèle Mars AI, dont la précision et l’exhaustivité sont encore en phase d’amélioration continue.

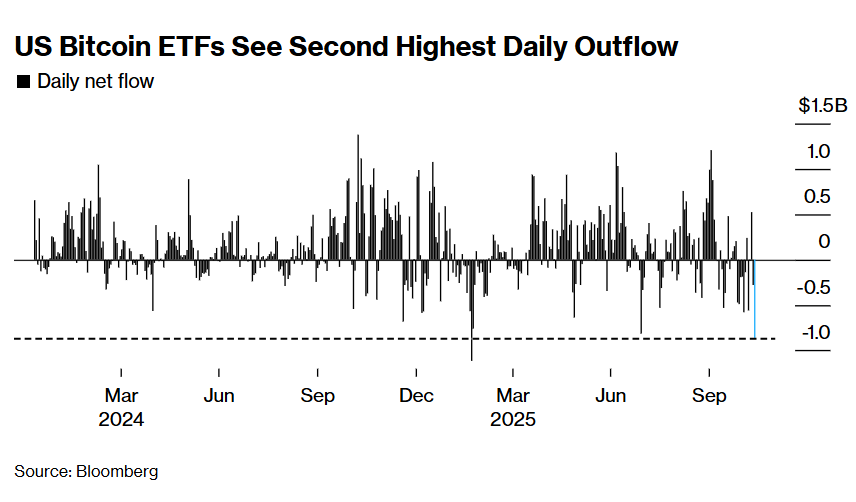

La vague de liquidations de cryptomonnaies ne s’arrête pas ! Les ETF Bitcoin américains enregistrent la deuxième plus importante sortie de capitaux de leur histoire en une seule journée

Sous l'effet de la réévaluation des attentes concernant la baisse des taux de la Fed et du recul du rebond des actions américaines, le marché des cryptomonnaies continue de subir des liquidations, les fonds quittent massivement les ETF et les traders d'options misent davantage sur la volatilité. Les institutions avertissent que le support technique au-dessus de 90 000 dollars pour le bitcoin est faible.

Lorsque les marchés financiers traditionnels échouent, le secteur des crypto-monnaies deviendra-t-il une « soupape de décompression » pour la liquidité ?

Tant que le système continue de transformer la dette en bulles d’actifs, nous n’obtiendrons pas de véritable reprise ; il n’y aura qu’une stagnation lente, masquée par la hausse nominale des chiffres.

Le Bitcoin tombe en dessous de 100 000 dollars, le marché des crypto-monnaies sous pression

En vogue

PlusLes fissures économiques s'approfondissent, Bitcoin pourrait devenir la prochaine « soupape de décompression » de la liquidité.

La vague de liquidations de cryptomonnaies ne s’arrête pas ! Les ETF Bitcoin américains enregistrent la deuxième plus importante sortie de capitaux de leur histoire en une seule journée