Exposition institutionnelle au Bitcoin via MicroStrategy et ses implications pour la maturation du marché crypto

La stratégie de trésorerie Bitcoin de MicroStrategy a redéfini la manière dont les institutions abordent les actifs numériques, offrant un modèle pour une exposition gérée au risque à une classe d'actifs volatile mais à fort potentiel. En allouant 98 % de ses actifs totaux à Bitcoin — détenant 629 376 BTC évalués à 72 milliards de dollars en août 2025 — l'entreprise est devenue le plus grand détenteur institutionnel de Bitcoin et un indicateur de l'adoption institutionnelle [1]. Cette stratégie, fondée sur une allocation disciplinée du capital et des achats sur le marché OTC, a non seulement généré 25,8 milliards de dollars de gains latents, mais a également attiré 632 millions de dollars au premier trimestre 2025 provenant de 14 fonds de pension d'État américains, dont une augmentation de 38 % des avoirs de la Floride [2].

L'attrait stratégique réside dans la capacité de MicroStrategy à atténuer l'impact sur le marché tout en maintenant un plancher stable pour le prix du Bitcoin. En exécutant de grandes transactions OTC avec une moyenne de 97 255 dollars par BTC, l'entreprise évite de déstabiliser les carnets d'ordres publics, une considération essentielle pour les institutions averses au risque [1]. Cette approche s'aligne sur la demande institutionnelle croissante pour des véhicules d'actions réglementés afin d'obtenir une exposition à Bitcoin. Par exemple, l'investissement de 9,26 milliards de dollars de Vanguard dans MicroStrategy via ses fonds indiciels souligne la légitimité croissante des actions comme passerelle vers la crypto [5]. De tels mouvements reflètent un passage des défis de la garde directe à une exposition indirecte via des entreprises détenant des Bitcoins de manière transparente et vérifiable.

Le modèle financier de MicroStrategy renforce encore son rôle de voie d'allocation stratégique. L'entreprise a levé 18,3 milliards de dollars depuis le début de l'année grâce à des émissions d'actions ATM et d'actions privilégiées, permettant une accumulation continue de Bitcoin sans surendettement [3]. Cette structure de capital — combinant actions, dette et composantes à revenu fixe — crée un tampon contre les incertitudes réglementaires et la volatilité annualisée de 78,93 % du Bitcoin [4]. Pour les institutions, ce modèle hybride offre un exemple pour équilibrer le potentiel de hausse du Bitcoin avec la stabilité opérationnelle.

Cependant, la stratégie n'est pas sans risques. Les fluctuations du prix du Bitcoin, associées à la dépendance de MicroStrategy à la dilution des actions, ont entraîné une volatilité des résultats. Par exemple, les résultats du deuxième trimestre 2025 ont affiché un BPA de -16,49 dollars, bien en dessous des attentes, car les variations du prix du Bitcoin et l'émission agressive d'actions ont pesé sur les indicateurs [3]. Les investisseurs institutionnels couvrent donc leurs paris : ils réduisent leurs participations dans MicroStrategy tout en se diversifiant dans les contrats à terme Bitcoin et les ETF. Pourtant, les nouvelles prévisions de l'entreprise — projetant un BPA dilué de 80 dollars si le Bitcoin atteint 150 000 dollars — mettent en avant sa conviction dans l'appréciation à long terme [1].

Les implications plus larges pour la maturation du marché crypto sont profondes. Le succès de MicroStrategy a déclenché une vague d'adoption du Bitcoin par les entreprises, les sociétés cotées détenant collectivement 900 000 BTC (100 milliards de dollars) en juillet 2025 [4]. Cette tendance signale un passage de l'intérêt spéculatif des particuliers à une allocation d'actifs de niveau institutionnel, portée par le rôle du Bitcoin comme couverture contre l'inflation et la dévaluation des monnaies fiduciaires. La surveillance réglementaire, en particulier de la part de la SEC, reste une inconnue, mais le changement de nom de MicroStrategy en « Strategy » et son recentrage sur des opérations centrées sur le Bitcoin suggèrent une réorientation sectorielle en cours [5].

En conclusion, les voies d'allocation stratégique de MicroStrategy — s'appuyant sur des achats OTC, des structures de capital diversifiées et des partenariats institutionnels — offrent un cadre de gestion des risques pour l'exposition au Bitcoin. Bien que la volatilité et les risques réglementaires persistent, l'influence de l'entreprise sur les trésoreries d'entreprise et les portefeuilles institutionnels souligne la maturation du Bitcoin en tant qu'actif stratégique. Pour les investisseurs, l'essentiel est de trouver un équilibre entre les risques liés aux actions MicroStrategy et son rôle de catalyseur pour une adoption crypto plus large.

Source : [1] MicroStrategy's Bitcoin Accumulation Strategy: A Blueprint for Institutional Adoption, Long-Term Creation [2] Institutional Bitcoin Exposure Through MicroStrategy, Era of State Pension Funds [3] Strategy Announces Second Quarter 2025 Financial Results [4] MicroStrategy's Bitcoin Treasury Strategy: Reshaping ... [5] MicroStrategy: How California and Vanguard Are Shaping the Bitcoin Landscape

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

BTC vise le gap CME à 104 000 $ alors que la fin du shutdown soutient le risque

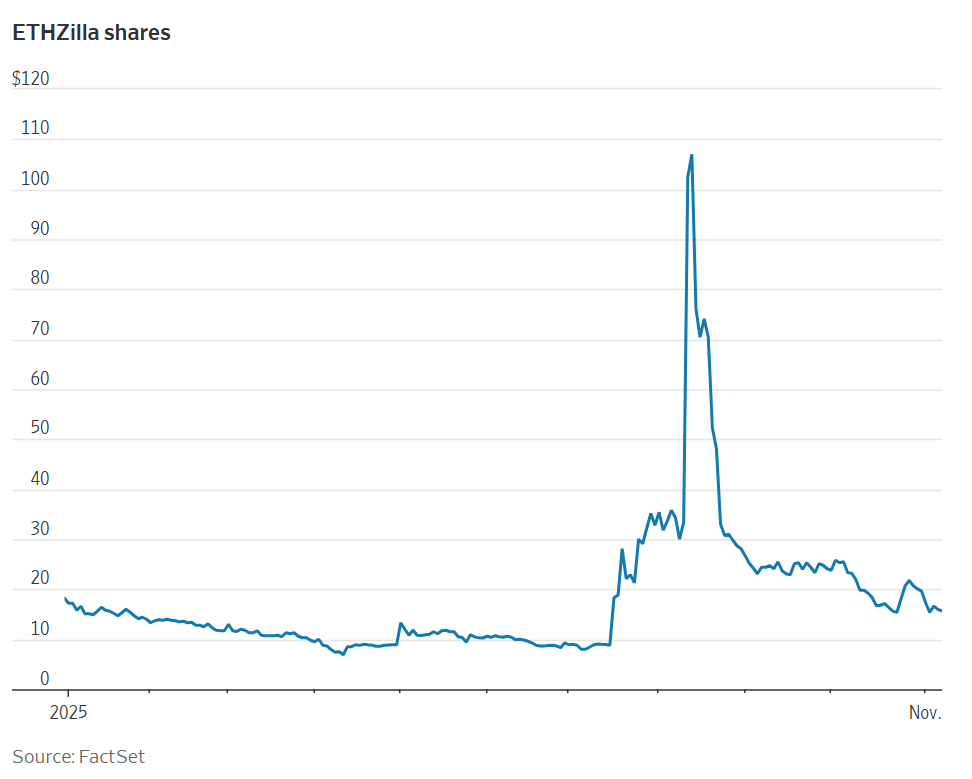

La transaction de crypto-monnaie la plus en vogue de cette année s'est soudainement effondrée : les investisseurs doivent-ils vendre à perte ou renforcer leurs positions ?

La frénésie autour des cryptomonnaies s’est brusquement refroidie. Les propriétés de levier des actions de trésorerie ont amplifié les pertes, la capitalisation boursière de la baleine Strategy ayant presque été réduite de moitié. Les vendeurs à découvert bien connus ont déjà clôturé leurs positions et quitté le marché, tandis que certains investisseurs profitent de la baisse pour renforcer leurs positions.