Activité des baleines et dynamique du réseau : décoder le sentiment des investisseurs crypto en 2025

- Les marchés crypto de 2025 montrent une maturité à travers l’activité des whales et l’élan du réseau, considérés comme des signaux de niveau institutionnel. - Les whales d’Ethereum ont transféré 3,8 % d’ETH vers des portefeuilles institutionnels, tandis que les whales de Bitcoin ont privilégié le stockage à froid à long terme. - Les indicateurs du réseau, tels que la TVL (200 milliards de dollars pour Ethereum) et les fluctuations du taux de hash, révèlent une réaffectation stratégique du capital et l’impact de la régulation. - L’adoption institutionnelle (951 000 BTC détenus par des entreprises) transforme le comportement des particuliers et stabilise la volatilité grâce à l’infrastructure pilotée par les whales.

En 2025, le marché des cryptomonnaies est entré dans une nouvelle phase de maturation, où le sentiment des investisseurs n'est plus uniquement dicté par la spéculation de détail, mais par des signaux de niveau institutionnel intégrés dans l'activité des baleines et la dynamique du réseau. Ces indicateurs — allant des transactions on-chain des baleines à la valeur totale verrouillée (TVL) et aux fluctuations du taux de hachage — sont devenus des outils essentiels pour prédire la direction du marché, la confiance institutionnelle et l'appétit pour le risque. Cet article analyse comment ces indicateurs redéfinissent le paysage crypto et ce qu'ils révèlent sur la psychologie évolutive des investisseurs.

Activité des baleines : un baromètre stratégique de la confiance institutionnelle

Les transactions des baleines — mouvements à grande échelle d'actifs crypto — sont devenues un indicateur avancé du positionnement institutionnel. Par exemple, les baleines Ethereum ont transféré 3,8 % de l’ETH en circulation vers des portefeuilles institutionnels au deuxième et troisième trimestre 2025, signalant une préférence pour le staking d’infrastructure plutôt que le trading spéculatif [1]. Cette tendance s’aligne avec la TVL d’Ethereum atteignant 200 milliards de dollars, portée par les protocoles DeFi et les solutions Layer 2 [2]. À l’inverse, les baleines Bitcoin privilégient de plus en plus le stockage à froid à long terme, comme en témoigne un transfert de 40 000 BTC (4,35 milliards de dollars) en juillet 2025, reflétant une perspective baissière à court terme mais une stratégie haussière à long terme [1].

Les migrations inter-chaînes illustrent également la réallocation stratégique du capital. Un transfert BTC-vers-ETH de 2,59 milliards de dollars en 2025 a mis en lumière la manière dont les baleines exploitent les plateformes DeFi pour optimiser les rendements, souvent en lien avec des évolutions réglementaires telles que le U.S. BITCOIN Act [1]. Ces mouvements ne sont pas aléatoires ; ils constituent des réponses calculées aux changements macroéconomiques et à l’infrastructure institutionnelle, comme l’absorption par Galaxy Digital d’un transfert OTC de 80 000 BTC (8,6 milliards de dollars) en juillet 2025, atténuant la volatilité du marché au sens large [1].

Dynamique du réseau : au-delà de la volatilité des prix

Les indicateurs de dynamique du réseau — taux de hachage, TVL et volume des transactions — offrent une vision plus nuancée de la santé du marché. Par exemple, le taux de hachage de Bitcoin a chuté à la mi-2025 en raison de vagues de chaleur aux États-Unis, suscitant des inquiétudes sur la rentabilité du minage [4]. Cependant, cette fluctuation saisonnière a été compensée par la domination des États-Unis en tant que principal hub minier, stabilisant le réseau et renforçant l’attrait de Bitcoin en tant qu’actif stratégique [5]. De même, la mise à niveau Pectra d’Ethereum a amélioré l’efficacité du staking, avec une TVL atteignant 200 milliards de dollars au deuxième trimestre 2025 [2].

Le sentiment sur les réseaux sociaux joue également un rôle. Les vidéos sur TikTok affichent une précision de prévision supérieure de 20 % pour les rendements à court terme des prix crypto par rapport aux métriques textuelles de Twitter [3]. Cela s’aligne avec la relation en U entre le Crypto Fear and Greed Index (FGI) et la synchronicité des prix : lorsque la cupidité atteint un sommet, les mouvements de prix deviennent plus synchronisés, tandis que la peur entraîne une divergence [1]. Par exemple, lorsque le FGI est tombé sous 10 en avril 2025, la fourchette de prix de Bitcoin entre 80 000 et 85 000 dollars reflétait une peur extrême, mais l’activité des baleines a atténué les ventes paniques en absorbant la volatilité via l’infrastructure institutionnelle [1].

Confiance institutionnelle et maturation du marché

La hausse de 2025 a été soutenue par l’adoption institutionnelle. Les trésoreries d’entreprise détiennent désormais 951 000 BTC (100 milliards de dollars), avec le iShares Bitcoin Trust (IBIT) de BlackRock dépassant MicroStrategy en termes de détention [1]. Ce changement a modifié le comportement des investisseurs particuliers, les ventes paniques étant de plus en plus tempérées par des stratégies de niveau institutionnel. Par exemple, une accumulation de 10,3 % d’ADA en 24 heures sur Cardano a coïncidé avec une hausse de 40 % depuis le début de l’année du MVRV Z-score, signalant la confiance institutionnelle dans les altcoins bénéficiant de clarté réglementaire [1].

De plus, le ratio des baleines — la proportion de Bitcoin détenue par de grandes adresses — a augmenté de 12 % depuis le début de l’année, reflétant une accumulation institutionnelle croissante [1]. Cette tendance est soutenue par l’expansion de la DeFi, les pools de liquidité d’altcoins représentant 27 % de la TVL et des projets comme Pendle et Sonic sécurisant une valeur substantielle [2]. De tels développements ont positionné la DeFi comme un moteur essentiel de l’utilité de Bitcoin, débloquant 19,8 milliards de dollars de valeur d’actifs réels (RWA) on-chain au premier trimestre 2025 [1].

Conclusion : Naviguer dans la nouvelle normalité

Le marché crypto de 2025 se définit par une relation symbiotique entre l’activité des baleines, la dynamique du réseau et le sentiment des investisseurs. Les stratégies de niveau institutionnel dominent désormais, avec l’analyse on-chain et les insights comportementaux guidant les décisions. Pour les investisseurs, la clé réside dans l’équilibre du risque par la diversification, la surveillance des mouvements des baleines et l’utilisation d’outils comme le dollar-cost averaging [3]. À mesure que le marché mûrit, la frontière entre l’activité des baleines et les indicateurs de sentiment s’estompera davantage, exigeant une approche holistique pour naviguer dans la volatilité et saisir les opportunités.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

SACHI × Microsoft Azure : Alimenter la prochaine génération de jeux en cloud

Les fissures économiques s'approfondissent, Bitcoin pourrait devenir la prochaine « soupape de décompression » de la liquidité.

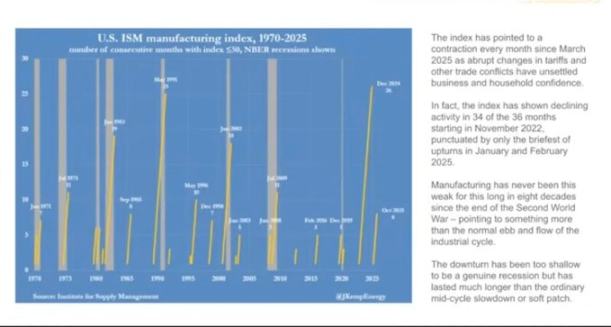

L'économie américaine présente un état de division, avec une prospérité des marchés financiers coexistante avec un déclin de l'économie réelle. L'indice PMI manufacturier continue de se contracter, tandis que le marché boursier grimpe en raison de la concentration des profits dans les entreprises technologiques et financières, entraînant une inflation des bilans. La politique monétaire bénéficie difficilement à l'économie réelle, et la politique budgétaire fait face à des difficultés. La structure du marché conduit à une faible efficacité du capital, creusant l'écart entre riches et pauvres et intensifiant le mécontentement social. Les crypto-monnaies sont considérées comme une soupape de sécurité, offrant des opportunités financières ouvertes. L'économie oscille entre ajustements politiques et réactions du marché, sans véritable reprise substantielle. Résumé généré par Mars AI. Ce résumé a été produit par le modèle Mars AI, dont la précision et l’exhaustivité sont encore en phase d’amélioration continue.

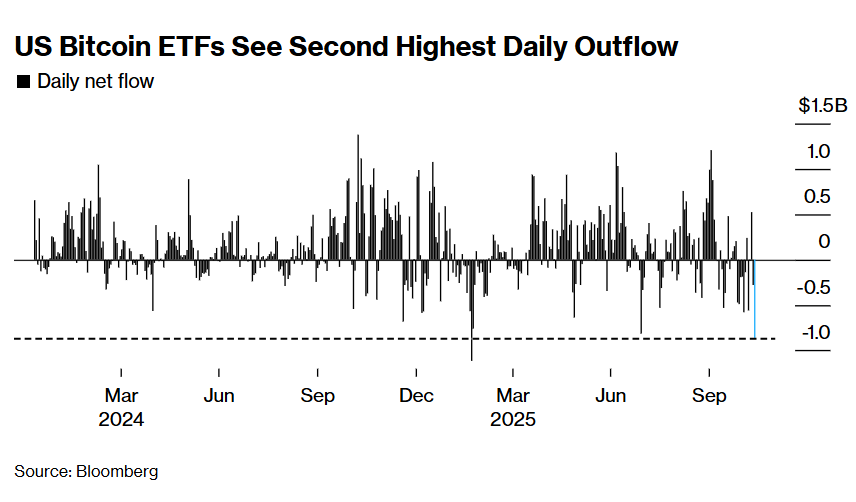

La vague de liquidations de cryptomonnaies ne s’arrête pas ! Les ETF Bitcoin américains enregistrent la deuxième plus importante sortie de capitaux de leur histoire en une seule journée

Sous l'effet de la réévaluation des attentes concernant la baisse des taux de la Fed et du recul du rebond des actions américaines, le marché des cryptomonnaies continue de subir des liquidations, les fonds quittent massivement les ETF et les traders d'options misent davantage sur la volatilité. Les institutions avertissent que le support technique au-dessus de 90 000 dollars pour le bitcoin est faible.

Lorsque les marchés financiers traditionnels échouent, le secteur des crypto-monnaies deviendra-t-il une « soupape de décompression » pour la liquidité ?

Tant que le système continue de transformer la dette en bulles d’actifs, nous n’obtiendrons pas de véritable reprise ; il n’y aura qu’une stagnation lente, masquée par la hausse nominale des chiffres.