Sorties d’ETF Bitcoin : naviguer dans la volatilité et évaluer le scénario haussier au troisième trimestre 2025

Le marché des cryptomonnaies au troisième trimestre 2025 s’est révélé être une étude de contrastes. Les ETF Bitcoin, autrefois considérés comme une pierre angulaire de l’adoption institutionnelle, ont connu une vague de sorties de capitaux, les ETF spot américains ayant perdu 1,17 milliards de dollars sur cinq jours consécutifs en août. Pourtant, sous la surface de cette volatilité, une histoire plus nuancée se dessine : la confiance institutionnelle demeure intacte, les pressions macroéconomiques mettent à l’épreuve la résilience du marché, et des opportunités stratégiques pour les investisseurs à long terme émergent.

Le récit des sorties de capitaux : un test de résilience

Les sorties d’ETF en août n’ont pas été un effondrement de la demande mais un réajustement. Les investisseurs particuliers, effrayés par le virage restrictif de la Federal Reserve et un rapport PPI inflationniste inattendu, se sont retirés. Pendant ce temps, les acteurs institutionnels — menés par l’IBIT de BlackRock, qui n’a enregistré aucune sortie pendant la vente massive — ont continué d’accumuler. Cette dualité souligne la maturité croissante du marché, où la panique à court terme coexiste avec la conviction à long terme.

La situation technique, cependant, est plus fragile. Le prix du Bitcoin est tombé à un plus bas de 7 semaines à 111 000 dollars, avec un indice de force relative (RSI) atteignant 23,18, un niveau de survente. La zone de support critique de 100K–107K dollars est devenue un champ de bataille psychologique. Une cassure sous cette fourchette pourrait entraîner une correction plus profonde, testant la zone médiane des 100K dollars. À l’inverse, un rebond au-dessus de 117K–120K dollars pourrait raviver le scénario haussier de fin d’année, en particulier si les baisses de taux attendues de la Fed se concrétisent en septembre.

La stratégie « barbell » institutionnelle

Alors que la structure sans rendement du Bitcoin le rend moins attractif dans un environnement de taux élevés, les investisseurs institutionnels ont adopté une « stratégie barbell ». Ils allouent 5 à 10 % de leurs portefeuilles à Ethereum, qui offre un rendement de staking de 3,5 % APY et un modèle d’offre déflationniste, tout en se couvrant avec des Treasury Inflation-Protected Securities (TIPS) et des options à long terme. Ce changement se reflète dans les flux d’ETF : les ETF Ethereum ont attiré 2,96 milliards de dollars d’entrées en août, surpassant les sorties de Bitcoin.

Le ratio ETH/BTC, désormais à 0,037 — son plus haut niveau depuis 2023 — reflète cette réallocation. L’écosystème utilitaire d’Ethereum, renforcé par une clarté réglementaire grâce au CLARITY Act, en fait une alternative convaincante au récit de réserve de valeur du Bitcoin. Pour les investisseurs, cela suggère la nécessité de diversifier au-delà du Bitcoin, surtout alors que l’incertitude macroéconomique persiste.

Points d’entrée stratégiques au cœur de la volatilité

Le retournement du 25 août — 219 millions de dollars d’entrées dans les ETF — a marqué un possible point d’inflexion. Bien que cette entrée sur une seule journée ne constitue pas encore une tendance durable, elle indique que les acheteurs institutionnels considèrent le prix actuel comme un point d’entrée stratégique. L’enjeu pour les investisseurs est de surveiller si cette entrée s’inscrit dans une phase d’accumulation plus large. Des entrées hebdomadaires soutenues au-dessus de 1 milliard de dollars pourraient déclencher un environnement de prix tiré par la rareté, surtout si la baisse de taux de la Fed en septembre réduit le coût d’opportunité de la détention de Bitcoin.

Pour ceux prêts à naviguer dans la volatilité, la zone de support des 100K–107K dollars offre un point d’entrée à forte probabilité. Une approche disciplinée — utilisant des ordres stop-loss juste en dessous de 100K dollars et en renforçant les positions à mesure que le prix se stabilise — pourrait permettre aux investisseurs de profiter d’un éventuel rebond. De plus, diversifier vers Ethereum ou des altcoins innovants comme Layer Brett, qui offre des récompenses de staking de 25 000 % APY et un modèle de gouvernance DAO robuste, pourrait améliorer les rendements tout en atténuant le risque.

Risques macroéconomiques et perspectives

La décision de politique monétaire de la Federal Reserve en septembre demeure le catalyseur le plus critique. Si les données PCE de base, attendues le 30 août, indiquent une inflation plus modérée, le marché pourrait basculer vers un environnement « risk-on », favorable au Bitcoin et aux autres actifs crypto. À l’inverse, une surprise restrictive pourrait prolonger la vente. Les investisseurs doivent également composer avec les risques géopolitiques et les évolutions réglementaires, qui pourraient introduire une volatilité supplémentaire.

À long terme, les fondamentaux du Bitcoin restent solides. La dynamique post-halving, l’accumulation institutionnelle et un marché de la trésorerie en croissance (les 71 milliards de dollars de BTC détenus par MicroStrategy en sont un exemple) offrent une base solide. Cependant, atteindre les objectifs de fin d’année — 120K dollars et au-delà — exigera patience et discipline.

Conclusion : équilibre entre prudence et opportunité

Les sorties du troisième trimestre 2025 ne sont pas un signal baissier mais un test de la maturation du marché. Pour les investisseurs, le défi consiste à équilibrer la gestion des risques avec des points d’entrée stratégiques. Surveiller les niveaux techniques clés, s’aligner sur les flux institutionnels et diversifier vers Ethereum et des altcoins à forte conviction comme Layer Brett peut aider à naviguer dans la volatilité. À mesure que la trajectoire de la politique de la Fed se précisera en septembre, le terrain sera propice à une possible percée haussière — à condition que les investisseurs restent vigilants et adaptables.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Afficher les positions, suivre les grands influenceurs, copier en un clic : quand les communautés d’investissement deviennent la nouvelle infrastructure financière

La plateforme qui construit cette infrastructure est en train de créer une architecture de marché permanente adaptée au mode de fonctionnement des investisseurs particuliers.

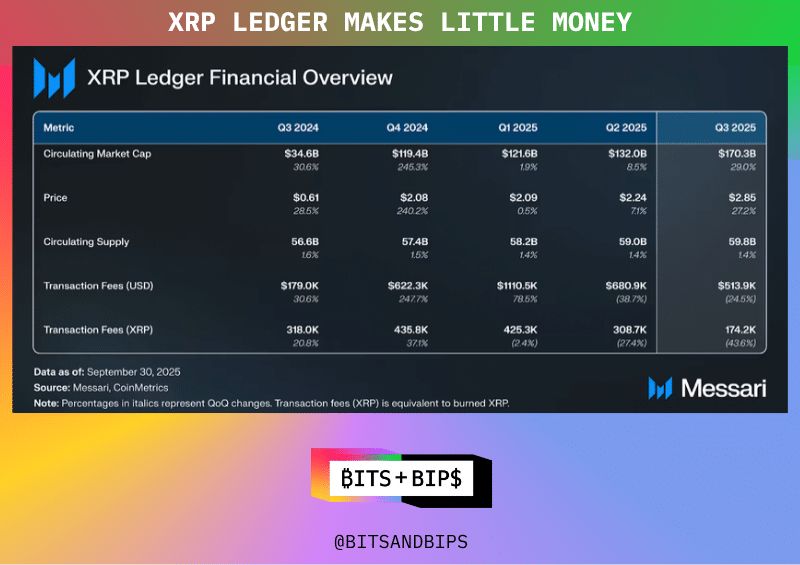

Ripple a encore levé 500 millions de dollars, les investisseurs achètent-ils du $XRP à prix réduit ?

La société a levé des fonds sur une valorisation de 40 milliards de dollars, mais elle détient déjà 80 milliards de dollars en $XRP.

Robert Kiyosaki met en garde contre une crise, achète de l'or et du bitcoin