Stratégie à double moteur de SharpLink : accumulation d'Ethereum et allocation de capital pour accroître la valeur pour les actionnaires

- SharpLink Gaming (SBET) combine l'accumulation de trésorerie en Ethereum et un rachat d’actions de 1,5 milliards de dollars pour optimiser la valeur pour les actionnaires ainsi que l’exposition institutionnelle à ETH. - L’entreprise détient 797 704 ETH (3,7 milliards de dollars) et gagne des récompenses de staking, tandis que les rachats exploitent des actions sous-évaluées à moins de 1,03x la valeur liquidative pour maximiser les rendements composés. - En contrôlant 2,6 % de l’offre d’Ethereum et en alignant les rachats sur la valeur liquidative, SharpLink vise à devenir la « trésorerie Ethereum la plus fiable », en tirant parti de la dynamique déflationniste des actifs numériques. - Les risques incluent la volatilité du prix de ETH.

Dans le paysage en évolution de l’adoption institutionnelle des cryptomonnaies, SharpLink Gaming (SBET) s’impose comme un pionnier, adoptant une stratégie à double moteur qui combine une accumulation agressive de réserves en Ethereum (ETH) et un programme de rachat d’actions de 1,5 milliard de dollars. Cette approche optimise non seulement les rendements pour les actionnaires, mais positionne également l’entreprise comme une référence en matière d’exposition institutionnelle à Ethereum. Pour les investisseurs, comprendre l’interaction entre ces deux initiatives est essentiel pour évaluer la proposition de valeur à long terme de SharpLink.

Accumulation d’Ethereum : Construire une Trésorerie Numérique

La trésorerie d’Ethereum de SharpLink détient désormais 797 704 ETH, valorisés à 3,7 milliards de dollars au 24 août 2025, ce qui en fait la deuxième plus grande réserve d’ETH détenue par une entreprise au monde. Cette accumulation n’est pas simplement spéculative — il s’agit d’une démarche calculée pour tirer parti de l’attrait institutionnel croissant d’Ethereum. L’achat récent par la société de 56 533 ETH à un prix moyen de 4 462 dollars par token, ainsi que 143 593 ETH acquis pour 667 millions de dollars en août, souligne son engagement à sécuriser de l’ETH à des valorisations attractives.

La logique stratégique est double :

1. Récompenses de staking : SharpLink a gagné 1 799 ETH en récompenses de staking depuis juin 2025, générant un revenu passif tout en augmentant ses avoirs.

2. Contrôle de l’offre : En accumulant 2,6 % de l’offre totale d’Ethereum conjointement avec d’autres sociétés de trésorerie, SharpLink se positionne pour influencer la dynamique du marché d’Ethereum, à l’image de la stratégie de MicroStrategy sur Bitcoin.

Allocation du Capital : Le Rachat comme Catalyseur de Valeur pour l’Actionnaire

Parallèlement à sa stratégie ETH, le programme de rachat de 1,5 milliard de dollars de SharpLink est un coup de maître en matière d’efficacité du capital. Le programme est activé lorsque l’action de la société se négocie à ou en dessous de sa valeur nette d’inventaire (NAV) — un indicateur actuellement à 1,03x à la mi-août 2025. Cela garantit que les rachats amplifient la valeur des actions restantes, en particulier à mesure que les avoirs en Ethereum de l’entreprise génèrent 742,7 millions de dollars de profits.

La flexibilité du rachat — permettant des transactions sur le marché ouvert, des accords privés ou des pauses selon les conditions du marché — assure à SharpLink d’éviter de surpayer les actions. Avec 200 millions de dollars de liquidités non déployées provenant de sa facilité ATM, l’entreprise conserve la liquidité nécessaire pour agir de manière décisive sur des marchés volatils.

Synergie : Un Modèle à Double Moteur pour la Valeur à Long Terme

La véritable force de la stratégie de SharpLink réside dans la synergie entre ses deux moteurs. En accumulant de l’ETH à un prix inférieur à sa NAV et en rachetant des actions sous-évaluées, l’entreprise crée un effet de capitalisation :

- ETH comme réserve de valeur : À mesure que l’adoption institutionnelle d’Ethereum progresse (par exemple, approbations d’ETF, infrastructures de staking), la trésorerie de SharpLink devient une couverture contre l’incertitude macroéconomique.

- Rachats comme multiplicateur d’effet : Lorsque l’action se négocie sous la NAV, les rachats permettent effectivement aux investisseurs d’obtenir une exposition à Ethereum à prix réduit, augmentant ainsi les rendements.

Cette double approche reflète la logique des gestionnaires d’actifs traditionnels, mais l’applique à un actif numérique à modèle d’offre déflationniste. Les co-CEO de SharpLink, Joseph Chalom et Joseph Lubin, ont souligné que la mission de l’entreprise est de devenir la “trésorerie Ethereum la plus fiable au monde”, une vision renforcée par ses pratiques transparentes d’allocation du capital.

Considérations de Risque et Perspectives de Marché

Bien que la stratégie soit convaincante, des risques subsistent. La volatilité du prix d’Ethereum pourrait éroder les gains à court terme, et des changements réglementaires sur les marchés crypto pourraient impacter la valorisation de la trésorerie. Cependant, l’approche disciplinée de SharpLink — priorisant la liquidité, les rendements du staking et les rachats alignés sur la NAV — atténue ces risques.

Pour les investisseurs, la question clé est de savoir si SharpLink peut maintenir sa prime sur la NAV alors que le prix d’Ethereum fluctue. Les données historiques suggèrent que l’action de la société s’est négociée dans une fourchette de 1,0x à 1,2x de la NAV, indiquant une marge de sécurité pour les scénarios baissiers.

Conclusion : Un Modèle pour l’Exposition Institutionnelle aux Cryptomonnaies

La stratégie à double moteur de SharpLink offre un modèle pour l’investissement institutionnel dans les cryptomonnaies. En alignant son allocation de capital sur les fondamentaux à long terme d’Ethereum, l’entreprise optimise non seulement les rendements pour les actionnaires, mais se positionne également comme un leader de la prochaine phase d’adoption des actifs numériques. Pour les investisseurs cherchant une exposition à Ethereum sans les risques de garde directe, l’action SharpLink — soutenue par une trésorerie ETH de 3,7 milliards de dollars et un programme de rachat de 1,5 milliard de dollars — constitue une proposition attrayante.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Hex Trust émettra et hébergera wXRP afin d'élargir son applicabilité DeFi sur plusieurs blockchains.

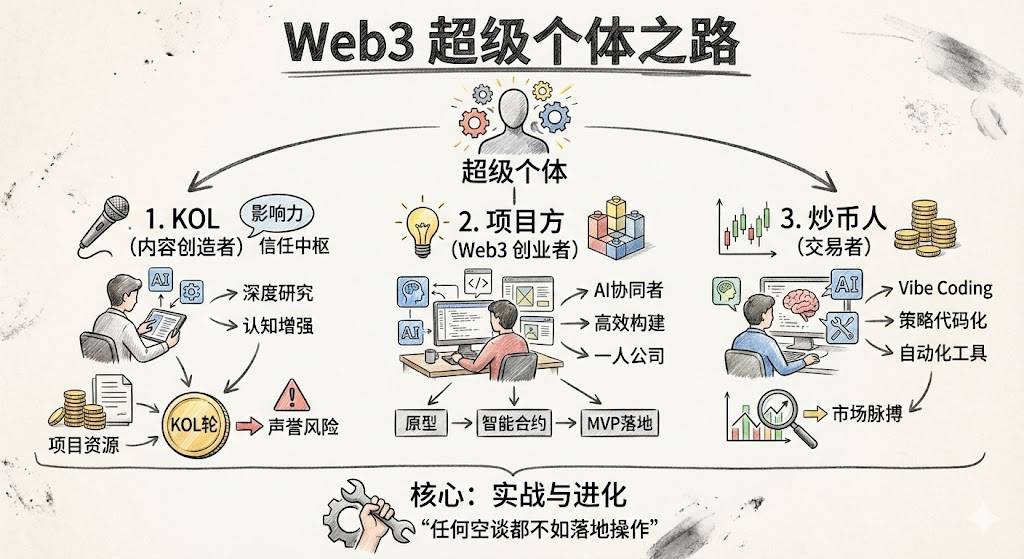

Comment devenir un super individu Web3 ?

Guide de l’éveil personnel à l’ère de l’AI+Crypto.