Bank of America respalda un límite del 4% para la asignación en criptomonedas, elimina restricciones para asesores y suma cobertura de ETF de bitcoin: informe

Según informes, Bank of America permitirá que los clientes de Merrill, Private Bank y Merrill Edge asignen entre un 1% y un 4% de sus carteras a criptomonedas. Además, el banco comenzará la cobertura de los ETF de bitcoin al contado de BlackRock, Bitwise, Fidelity y Grayscale a partir del 5 de enero. Este cambio de BoA pone fin a una política de larga data que impedía a más de 15,000 asesores recomendar proactivamente productos relacionados con criptomonedas.

Bank of America está recomendando formalmente que sus clientes de alto patrimonio asignen entre un 1% y un 4% de sus carteras a criptomonedas, un cambio que alinea a una de las mayores redes de asesoría del país con la creciente aceptación de los activos digitales en Wall Street.

A partir del 5 de enero de 2026, la oficina principal de inversiones del banco también comenzará a cubrir cuatro ETFs de bitcoin: BITB de Bitwise, FBTC de Fidelity, Bitcoin Mini Trust de Grayscale y IBIT de BlackRock, según un informe de Yahoo Finance.

En un comunicado, el CIO de Private Bank, Chris Hyzy, afirmó que una pequeña asignación "puede ser apropiada" para clientes que se sientan cómodos con una mayor volatilidad, y agregó que el marco del banco se centra en productos regulados y una implementación diversificada.

El cambio revierte la política anterior de Bank of America, que restringía a los asesores recomendar criptomonedas a menos que un cliente solicitara explícitamente acceso. Esa limitación dejó efectivamente al margen a más de 15.000 asesores durante un período en el que la demanda de activos digitales estaba en aumento.

En términos generales, la medida coloca a Bank of America en la misma línea que otros pares que recientemente han formalizado directrices sobre asignación en criptomonedas.

Morgan Stanley emitió una recomendación del 2% al 4% para "carteras oportunistas" en octubre, mientras que BlackRock ha argumentado frecuentemente por una asignación del 1% al 2% en bitcoin. Fidelity —uno de los primeros grandes gestores de activos en el sector— ha mantenido durante mucho tiempo un rango del 2% al 5% en cripto, con bandas más altas para inversores jóvenes.

El cambio también llega pocos días después de que Vanguard comenzara a permitir ciertos ETFs y fondos mutuos de criptomonedas en su plataforma, poniendo fin a una negativa de larga data a ofrecer cualquier exposición vinculada a bitcoin.

Bitcoin ha caído aproximadamente un 10% en el último año tras un fuerte retroceso desde máximos históricos por encima de $126.000 en octubre. Sin embargo, grandes bancos como JPMorgan y Standard Chartered han reafirmado perspectivas alcistas a largo plazo para el mayor activo cripto. El mes pasado, JPMorgan compartió un objetivo alcista de $170.000 para BTC, mientras que analistas de Standard Chartered previamente argumentaron por un precio de $200.000 para fin de año.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

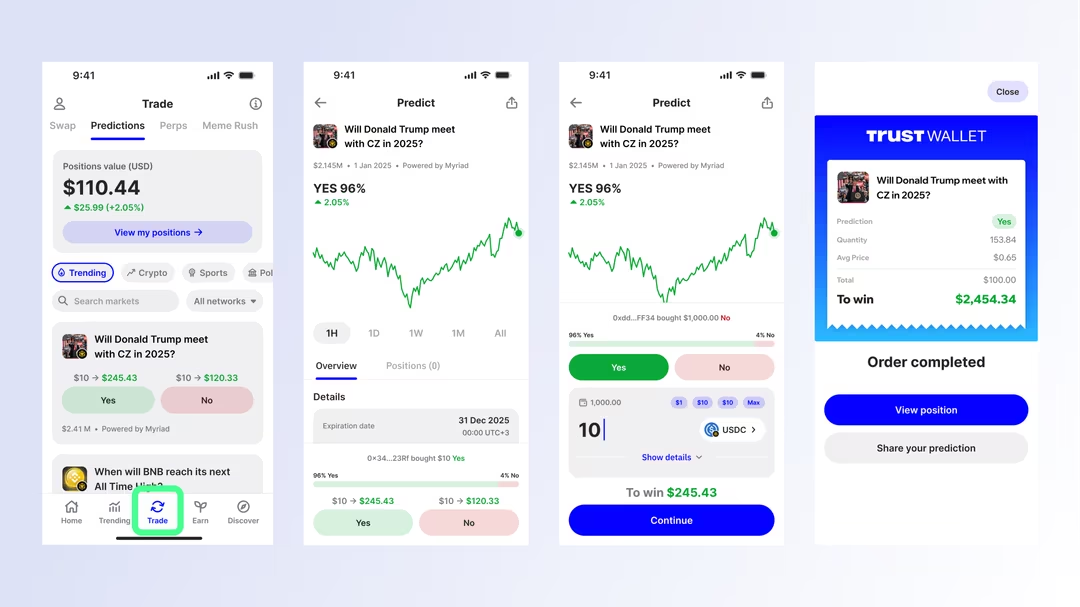

Trust Wallet se convierte en la primera gran billetera Web3 con mercados de predicciones nativos

Trust Wallet introduce el trading de predicciones nativo en la billetera a través de su nueva pestaña “Predictions”, comenzando con Myriad y expandiéndose a Polymarket y Kalshi.

Predicción de precio de Shiba Inu: el gráfico acaba de mostrar una “death cross” – ¿SHIB caerá un 90%?

Shiba Inu (SHIB) cayó a un mínimo intradía cercano a $0.00000789 y extendió una racha de cuatro días a la baja, revirtiendo el repunte de finales de noviembre que brevemente llevó el precio cerca de $0.00000913.

El Diario: Grayscale predice nuevos máximos históricos de bitcoin en 2026, el 'efecto Vanguard' impulsa los mercados cripto, debuta el ETF de Chainlink y más

Grayscale Research cuestionó la tesis del ciclo de cuatro años en un nuevo informe y predijo que bitcoin está en camino de alcanzar nuevos máximos históricos en 2026. Vanguard revirtió su postura negativa de larga data hacia productos relacionados con criptomonedas y permitirá que ETFs y fondos mutuos que tengan principalmente BTC, ETH, XRP o SOL se negocien en su plataforma a partir del martes, según informó primero Bloomberg.

Analista afirma que los mineros de Bitcoin enfrentan la peor crisis de rentabilidad registrada

Según BRN, los mineros de Bitcoin atraviesan el peor periodo de rentabilidad en la historia del activo, ya que los ingresos diarios esperados han caído por debajo del costo total medio y los plazos de recuperación se extienden más allá del próximo halving. La finalización del ajuste cuantitativo por parte de la Fed inyectó 13.5 billions de dólares en el sistema bancario, pero la reacción del mercado cripto se ha mantenido apagada. Mientras tanto, los mercados de opciones muestran un estrés elevado, ya que los operadores calculan un cierre para BTC por debajo de los 80,000 dólares a fin de año, según los analistas.