Bei einer Marktkapitalisierung von 2,1 Billionen US-Dollar: Was lässt den Bitcoin-Preis im Jahr 2025 steigen oder fallen?

Hinter jeder wilden Bitcoin-Kerze im Jahr 2025 steht eine stille Verschiebung bei Sicherheiten, Basis und ETF-Flüssen.

Finanzierungsraten, Margenabschläge und Spot-ETF-Hedging haben inzwischen genauso viel Einfluss auf den Preis wie jede makroökonomische Schlagzeile.

Sicherheitsanforderungen an Futures- und Kreditplattformen beeinflussen den Bitcoin-Spotpreis durch erzwungenes Hedging und Liquidationen. Die Korrektur im Oktober rückte diese Verbindung wieder in den Fokus, als am 10. und 11. Oktober etwa 19 Milliarden US-Dollar an Positionen liquidiert wurden, während sich Finanzierung und Basis erst verengten und dann neu einstellten.

Die Korrektur im Oktober bei Finanzierung, Sicherheiten und ETF-Flüssen

Seit Mitte September haben Börsen außerdem Finanzierungsformeln und Sicherheitenparameter angepasst, wodurch sich die Carry-Ökonomie und Liquidationsschwellen für Margin-Trading verändert haben. Das makroökonomische Hindernis für Carry-Geschäfte hat sich nach der Zinssenkung der Federal Reserve Ende Oktober und einer Bewegung der Dreimonatsanleihen auf etwa 3,8 % verringert.

Auch ETF- und ETP-Flüsse schwankten im Oktober, wechselten von Rekordzuflüssen zu Abflüssen und wieder zurück, was wiederum die Spot-Bestände und die Hedging-Flüsse der Händler beeinflusst.

Dieses Muster aus dem Oktober hat sich jedoch bereits wieder umgekehrt: Laut CoinShares-Daten verzeichneten digitale Asset-Fonds Anfang November erneut Nettoabflüsse, angeführt von fast 1 Milliarde US-Dollar aus Bitcoin-ETFs, was unterstreicht, wie schnell sich ETF-Hedging-Flüsse ändern können.

Der Mechanismus ist einfach. Wenn sich der Aufschlag bei Perpetuals oder Futures ausweitet, kaufen Basis-Trader Spot und verkaufen Perpetuals oder börsengehandelte Futures leer, um den Spread zu sichern. Das zieht Coins von den Börsen ab, verknappt die Liquidität und hebt den Kassapreis an.

Wenn die Finanzierung negativ wird und die Basis sich verengt, wickeln dieselben Bücher ab, indem sie Spot verkaufen und Short-Perpetuals eindecken, was das Inventar an die Börsen zurückführt und Druck auf den Preis ausübt. Die Finanzierung ist an den Perpetual-Aufschlag gegenüber dem zugrunde liegenden Index gebunden und wird in festen Intervallen abgerechnet.

Ende Oktober lag die annualisierte mittelfristige Basis für März-BTC-Futures bei etwa 6–6,5 %, einige hundert Basispunkte über Dreimonatsanleihen.

Wie engere Basis, Finanzierung und Abschläge auf den Spot zurückwirken

Diese Differenz hat sich seitdem verringert, wobei die März-Basis nun näher im Bereich von 5 % liegt und nur noch etwa 150–200 Basispunkte über Anleihen, was immer noch ausreicht, um Carry-Kapital zu binden, solange die Leihkosten kontrolliert werden und die Abschläge auf Sicherheiten unverändert bleiben.

Finanzierung und Abschläge bestimmen, wie viel Hebel dieser Spread tragen kann. Die Leihkosten im DeFi-Bereich bleiben an manchen Stellen niedrig, mit Aave v3 WBTC-Leihgebühren nahe 0,2 % und geringer Auslastung laut Aavescan.

Zentralisierte Plattformen zeigen eine große Streuung bei den Margin-Leihzinsen für BTC und Stablecoins, was den Netto-Carry entweder schmälern oder erhöhen kann. Abschläge und Portfolio-Margin-Einstellungen bestimmen dann, wie weit Positionen ausgedehnt werden können, bevor die Wartungsmarge ausgelöst wird.

Eine Änderung des Sicherheitenverhältnisses oder eine Begrenzung der Finanzierung verschiebt die Liquidationsbänder näher an oder weiter vom Spot, und Plattformen haben solche Anpassungen im September und Oktober vorgenommen.

Liquidationen und Versicherungsfonds wirken als Beschleuniger. Die Mathematik der Wartungsmarge kann bei kleinen prozentualen Bewegungen mit hohem Hebel zu Zwangsverkäufen führen, und Versicherungsfonds absorbieren Verluste, bis Schwellenwerte erreicht sind.

In einer früheren Episode im Jahr 2023 griff dYdX auf etwa 9 Millionen US-Dollar aus seinem v3-Versicherungsfonds zurück, um Verluste im YFI-Markt aufzufangen, wobei Restbestände verblieben – ein Beispiel dafür, wie diese Puffer den Deleveraging-Druck dämpfen, aber nicht beseitigen.

Die Kaskade vom 10. bis 11. Oktober zeigte, wie sich Perpetual-Hebelwirkung schnell auf den Kassamarkt überträgt, wenn Positionen zwangsweise geschlossen werden.

Der Liquiditätshintergrund: Börsenreserven, Tiefe und Carry-Kapazität

Auf der anderen Seite des Orderbuchs bestimmen Börsenreserven und Tiefe, wie diese Flüsse umgesetzt werden. Das Dashboard von CryptoQuant zeigt Bitcoin-Börsennettoströme auf Dreijahresextremen, mit anhaltenden Abflüssen, die die Börsenreserven im Oktober auf Mehrjahrestiefs gedrückt haben.

Diese Verringerung des zum Verkauf stehenden Angebots tritt auf, wenn die Basis Coins von den Börsen abzieht und sich dieser Effekt beim Abbau des Flusses umkehrt.

Laut einer früheren Studie von Kaiko liegt die 1%-Markttiefe von BTC bei etwa 500 Millionen US-Dollar – ein nützlicher Maßstab dafür, wie ein 1 Milliarde US-Dollar starker, basisgetriebener Spot-Bid innerhalb eines Tages mehrere Liquiditätsbereiche durchlaufen könnte, wenn passive Liquidität zurücktritt.

Die Kapazität für die Short-Seite von Carry bleibt auf regulierten Plattformen verfügbar, wobei die CME Ende Oktober ein Rekord-Open-Interest und Volumen bei Krypto-Futures meldete.

Carry-Mathematik hilft, die Teilnahme einzuordnen. Eine einfache delta-neutrale Vorlage lautet: Netto-Carry entspricht annualisierter Basis minus Finanzierungskosten minus Gebühren und Slippage minus etwaiger Leih-APR.

Beispielsweise ergibt sich bei einer mittelfristigen Basis von 6,3 % (ungefähr der Stand im März Ende Oktober) und einer Anleihenrendite von 3,8 % ein durch Bargeld finanzierter Buchgewinn von etwa 2,5 %, bevor Reibungsverluste berücksichtigt werden. Wenn ein Desk mit einem Börsen-Stablecoin finanziert und zu 3–6 % leiht, kann derselbe Spread nach Gebühren nahe null oder sogar negativ werden.

Bei Perpetuals wird die Acht-Stunden-Finanzierung annualisiert, indem sie mit drei und dann mit 365 multipliziert wird, sodass laut ApeX ein Acht-Stunden-Satz von 0,01 % etwa 11 % pro Jahr ergibt.

Wie Sicherheiten, Basis und ETF-Flüsse jetzt den Bitcoin-Spotpreis steuern

Abschläge wirken sich direkt auf den Hebel aus. Wenn der effektive Hebel mit der Summe aus Anfangsmarge und dem auf Sicherheiten angewandten Abschlag skaliert, kann eine Erhöhung des Abschlags um 5–10 Prozentpunkte den nutzbaren Hebel um etwa 10–20 % verringern und das Liquidationsrisiko erhöhen, was De-Risking-Flüsse auch ohne Preisänderung erzwingt.

ETP- und ETF-Aktivität ist das andere Ventil. CoinShares meldete 5,95 Milliarden US-Dollar an Zuflüssen in der Woche bis zum 4. Oktober, gefolgt von 513 Millionen US-Dollar an Abflüssen in der Woche vom 20. Oktober und dann 921 Millionen US-Dollar an Zuflüssen in der Woche vom 27. Oktober, was die Hedge-Anforderungen der Händler und den Spot-Bid innerhalb weniger Tage veränderte.

Wenn diese Flüsse positiv sind, während die Basis breit ist, konkurrieren Carry-Desks mit ETF-Schöpfungen um Coins, und die Börsenbestände sinken. Wenn die Flüsse kippen oder die Finanzierung negativ wird, erhöht der Abbau die Reserven und drückt den Preis in Richtung Liquidationscluster.

In den nächsten Monaten sind drei Wege für den Spot entscheidend.

- Wenn sich die Basis für mehrere Sitzungen auf 8–12 % ausweitet, fügen Carry-Desks typischerweise Long-Spot- und Short-Perpetual- oder CME-Positionen hinzu, was die Börsenbestände verringert und die Finanzierung positiv halten kann, bis neues Inventar eintrifft.

- Wenn die Basis auf 3 % oder weniger schrumpft und ETF-Flüsse über mehrere Tage negativ werden, bringt der Abbau das Spot-Angebot zurück an die Börsen und konzentriert den Druck um die Wartungsmargenbänder.

- Ein Abschlag- oder Portfolio-Margin-Update kann schnelleres De-Risking auslösen, auch ohne makroökonomische Veränderung, da der Sicherheitenwert sinkt, der effektive Hebel fällt und derselbe Preisbereich Liquidationen auslöst.

Diese Ergebnisse hängen davon ab, wo der Spread im Verhältnis zur Anleihenrendite, den Leihkosten und der Richtung der ETF-Flüsse liegt.

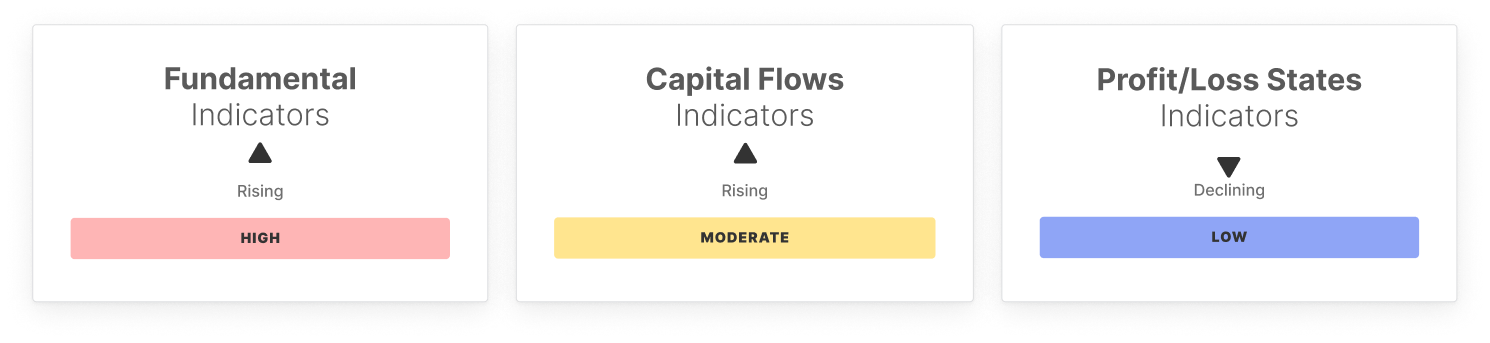

Drei Echtzeit-Indikatoren für Bitcoins nächste Bewegung

Für den Echtzeit-Kontext sollten Sie drei Indikatoren beobachten.

- Eine annualisierte Basis von über 8 % bei mittleren Laufzeiten für mehr als ein oder zwei Tage zieht oft neue Carry-Nachfrage an.

- Ein breiter Bereich negativer Finanzierungen bei großen Perpetuals auf der CoinGlass-Heatmap korreliert mit Spot-Verkäufen und dem Wiederaufbau von Reserven, wenn Basis-Bücher abgebaut werden.

- Support-Center-Posts zu Sicherheitenverhältnissen oder Portfolio-Margin-Änderungen liefern frühe Warnungen vor Hebelbegrenzungen.

Die praktische Erkenntnis ist, dass keine Optionen erforderlich sind, um den Kassamarkt zu bewegen, wenn Basis, Finanzierung, Leihe und Abschläge gleichzeitig neu eingestellt werden. Mit einer Basis von derzeit etwa 5–5,5 % über Anleihen bleibt die Carry-Tür offen, ist aber empfindlicher gegenüber Veränderungen der Sicherheiten-Nachfrage und der Leihkosten.

Der Beitrag „At $2.1T market cap, what causes Bitcoin price to move up or down in 2025?“ erschien zuerst auf CryptoSlate.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Square ermöglicht Bitcoin-Zahlungen für Händler durch Integration des Lightning Network

Square unterstützt jetzt Bitcoin-Zahlungen für Händler weltweit. Die Integration des Lightning Network ermöglicht sofortige Abwicklung und flexible Umtauschoptionen zwischen BTC und Fiat-Währungen.

BitMine fügt 110.000 ETH hinzu und erhöht seine Bestände auf 3,5 Millionen – besitzt nun 2,9 % des Gesamtangebots

BitMine Immersion Technologies hat 3,5 Millionen Ethereum-Token angesammelt und ist damit der weltweit größte Unternehmensinhaber mit 2,9 % des gesamten Umlaufs.

Von Vivek Ramaswamy unterstütztes Strive erwirbt 1.567 BTC für 162 Millionen Dollar

Bitcoin überschritt $105.000, angetrieben durch institutionelle Käufe. Strive erwarb BTC im Wert von $162 Millionen und Strategy fügte weitere $49,9 Millionen zu seinen Beständen hinzu.

BTC Marktüberblick: Woche 46

Bitcoin hat diese Woche erneut das wichtige 100K-Dollar-Niveau getestet, eine Zone, die wiederholt als entscheidende Unterstützung gedient hat.