Von Balancer bis Berachain: Wenn die Blockchain auf Pause gesetzt wird

Eine einzige Schwachstelle offenbart den Widerspruch zwischen DeFi-Sicherheit und Dezentralisierung.

Ein Exploit enthüllt den Widerspruch zwischen DeFi-Sicherheit und Dezentralisierung

Verfasst von: ChandlerZ, Foresight News

Die DeFi-Welt befindet sich erneut im Auge des Sturms.

Mehrere auf der Balancer V2-Architektur basierende Projekte wurden am 3. November Ziel eines sorgfältig geplanten Angriffs, wobei der Gesamtschaden mehr als 120 Millionen US-Dollar betrug. Dieser Vorfall betraf nicht nur das Ethereum-Mainnet, sondern breitete sich auch auf Arbitrum, Sonic, Berachain und andere Chains aus und wurde nach den Vorfällen bei Euler Finance und Curve Finance zu einem weiteren sicherheitsrelevanten Schock für die gesamte Branche.

Eine erste Analyse von BlockSec ergab, dass es sich um einen „hochkomplexen Preismanipulationsangriff“ handelte. Der Kern bestand darin, dass der Angreifer die Preisberechnungslogik des BPT (Balancer Pool Token) verzerrte und Rundungsfehler in der Invariant ausnutzte, um Preisdiskrepanzen zu erzeugen und so in einer einzigen Batch-Swap-Transaktion wiederholt Arbitrage zu betreiben.

Am Beispiel der Angriffstransaktion auf Arbitrum lässt sich der Angriff in drei Phasen unterteilen:

- Der Angreifer tauschte zunächst BPT gegen Basiswerte und passte das cbETH-Guthaben präzise an die Rundungsgrenze an (ungefähr 9 Stück), um so die Voraussetzungen für spätere Genauigkeitsverluste zu schaffen;

- Anschließend wurde mit einer bestimmten Menge (=8) zwischen einem anderen Basiswert, wstETH, und cbETH getauscht. Aufgrund des Downscalings kam es zu einer Abrundung, wodurch das berechnete Δx leicht reduziert und Δy unterschätzt wurde. Dies führte dazu, dass die Invariant D des Stable Pools kleiner wurde, was wiederum den theoretischen Preis des BPT senkte;

- Schließlich tauschte der Angreifer die Basiswerte zurück in BPT und realisierte so Arbitragegewinne durch den künstlich gesenkten Preis.

Kurz gesagt, dies war ein präziser Angriff an der Grenze zwischen Mathematik und Code.

Balancer bestätigte offiziell, dass die V2 Composable Stable Pools von einer Schwachstelle betroffen waren. Das Team arbeitet derzeit mit führenden Sicherheitsforschern zusammen, um den Vorfall zu untersuchen, und versprach, so bald wie möglich einen vollständigen Bericht zu veröffentlichen. Alle betroffenen Pools, die pausiert werden konnten, wurden eingefroren und in den Wiederherstellungsmodus versetzt. Der Exploit betrifft ausschließlich die V2 Composable Stable Pools und hat keine Auswirkungen auf Balancer V3 oder andere Pool-Typen.

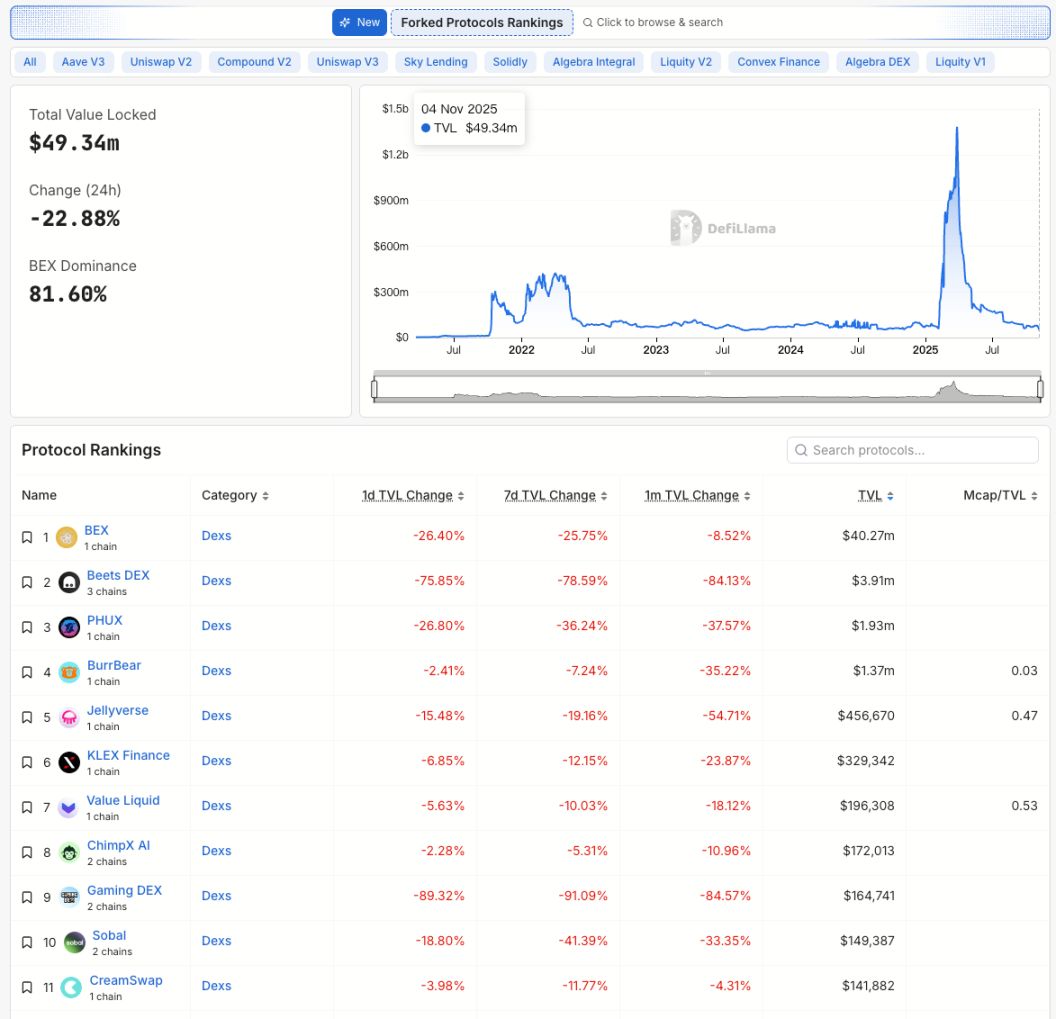

Nach dem Exploit bei Balancer V2 kam es bei allen Projekten, die einen Fork von Balancer darstellen, zu heftigen Turbulenzen. Laut DeFiLlama betrug das gesamte Total Value Locked (TVL) der betroffenen Projekte am 4. November nur noch etwa 49,34 Millionen US-Dollar, ein Rückgang von 22,88 % an einem Tag. BEX, der native DEX von Berachain, verzeichnete einen Rückgang des TVL um 26,4 % auf 40,27 Millionen US-Dollar und macht damit immer noch 81,6 % des gesamten Ökosystems aus. Aufgrund des Chain-Stopps und eingefrorener Liquidität hält der Kapitalabfluss jedoch an. Ein weiteres Opfer, Beets DEX, erlitt einen noch dramatischeren Einbruch: Das TVL stürzte innerhalb von 24 Stunden um 75,85 % ab und sank in den letzten 7 Tagen insgesamt um fast 79 %.

Auch andere auf der Balancer-Architektur basierende DEXs erlebten panikartige Kapitalabflüsse. PHUX fiel an einem Tag um 26,8 %, Jellyverse um 15,5 %, und der Gaming DEX brach sogar um 89,3 % ein, wobei die Liquidität nahezu vollständig ausgelöscht wurde. Selbst mittelgroße und kleinere Projekte, die nicht direkt betroffen waren, wie KLEX Finance, Value Liquid, Sobal usw., verzeichneten allgemein Kapitalabflüsse zwischen 5 % und 20 %.

Kettenreaktion setzt ein: Berachain führt Not-Hardfork durch

Die von Balancer V2 ausgehende Schwachstelle löste schnell eine noch größere Kettenreaktion aus.

Die auf dem Cosmos SDK basierende, aufstrebende Public Chain Berachain wurde ebenfalls innerhalb weniger Stunden von Hackern angegriffen, da BEX ebenfalls die Balancer V2-Vertragsarchitektur verwendete. Die Stiftung kündigte nach Feststellung der Anomalie umgehend einen „Chain-Stopp“ an.

Berichten zufolge waren Vermögenswerte aus Liquiditätspools wie dem USDe Tripool von BEX bedroht, wobei das betroffene Kapital etwa 12 Millionen US-Dollar betrug. Die Angreifer nutzten denselben logischen Fehler wie bei Balancer und stahlen Gelder durch mehrere Smart-Contract-Interaktionen. Da ein Teil der Vermögenswerte keine nativen Token waren, musste das Team einen Hardfork durchführen, um bestimmte Blöcke zurückzusetzen und die Wiederherstellung sowie Nachverfolgung zu ermöglichen.

Gleichzeitig ergriffen mehrere Protokolle im Berachain-Ökosystem, darunter Ethena, Relay, HONEY usw., ebenfalls Abwehrmaßnahmen:

- Verbot von USDe-Cross-Chain-Transfers;

- Aussetzung von Einzahlungen auf Kreditmärkten;

- Stopp der Prägung und Rücknahme von HONEY;

- Benachrichtigung zentralisierter Börsen, verdächtige Adressen auf die schwarze Liste zu setzen.

Die Berachain-Stiftung erklärte, dass die Aussetzung des Netzwerks geplant war und der Betrieb in Kürze wieder aufgenommen werde. Der Balancer-Exploit betraf hauptsächlich die Ethena/Honey-Dreifachpools und wurde durch relativ komplexe Smart-Contract-Transaktionen verursacht. Da die Schwachstelle nicht-native Vermögenswerte (nicht nur BERA) betraf, ist der Rollback-/Rollback-Prozess nicht einfach ein Hardfork. Daher wird das Netzwerk bis zur endgültigen Lösung ausgesetzt, um eine umfassende Lösung zu ermöglichen.

Am 4. November teilte die Berachain-Stiftung mit, dass die Hardfork-Binärdateien verteilt und einige Validatoren bereits aktualisiert wurden. Bevor das Netzwerk wieder online geht und erneut Blöcke produziert, soll sichergestellt werden, dass die wichtigsten Infrastrukturpartner (wie Liquidations-Orakel) ihre RPCs aktualisiert haben, da sie das Haupthindernis für die Wiederaufnahme des Chain-Betriebs darstellen. Nach Abschluss der RPC-Anfragen für die Kernservices wird das Team mit Cross-Chain-Bridges, CEX-Partnern, Verwahrstellen usw. zusammenarbeiten, um die Dienste wiederherzustellen.

Gleichzeitig kontaktierte ein Betreiber eines Berachain MEV-Bots nach der Aussetzung der Chain die Stiftung, gab sich als „White Hat“ aus und schickte eine On-Chain-Nachricht. Er erklärte sich bereit, im Voraus eine Reihe von Transaktionen zu unterzeichnen, um die Gelder nach dem Neustart der Blockchain zurückzugeben.

Sicherheit oder Dezentralisierung zuerst?

„Wir wissen, dass dies umstritten ist, aber wenn etwa 12 Millionen US-Dollar an Nutzervermögen bedroht sind, ist der Schutz der Nutzer die einzige Option.“ So äußerte sich Smokey The Bera, Mitbegründer von Berachain, angesichts von Community-Kritik an der „Zentralisierung“.

In seiner Erklärung räumte er ein, dass Berachain noch nicht das Dezentralisierungsniveau von Ethereum erreicht habe und der Koordinationsmechanismus zwischen den Validatoren eher einem „Krisenstab“ als einem automatisierten Konsensnetzwerk gleiche. Tatsächlich wurden die Nodes der Chain innerhalb von weniger als einer Stunde nach Auftreten der Schwachstelle synchron gestoppt, was die Effizienz zentralisierter Entscheidungen, aber auch den Grad der Zentralisierung der Governance offenbart.

Die Reaktionen der Community spalteten sich daraufhin.

Befürworter sehen darin einen Ausdruck der Verantwortung des Teams für die Sicherheit der Nutzer – eine „realistische Dezentralisierung“. Kritiker hingegen werfen vor, dies verstoße gegen das Prinzip „Code is Law“ und sei ein offener Verrat an der Unumkehrbarkeit der Chain.

Der On-Chain-Detektiv ZachXBT kommentierte: „In einer Situation, in der Nutzervermögen in Gefahr sind, ist dies eine schwierige, aber richtige Entscheidung.“

Doch auch radikale Entwickler äußerten sich unverblümt: „Wenn eine Blockchain jederzeit manuell pausiert werden kann, worin unterscheidet sie sich dann noch vom traditionellen Finanzsystem?“

Der Schatten des DAO-Vorfalls kehrt zurück

Dieser Vorfall erinnert viele Brancheninsider an den DAO-Hack von Ethereum im Jahr 2016. Damals beschloss Ethereum, um die gestohlenen 50 Millionen US-Dollar zurückzuerlangen, einen Hardfork durchzuführen, was zur Spaltung der Community in Ethereum (ETH) und Ethereum Classic (ETC) führte.

Neun Jahre später steht die Branche erneut vor einer ähnlichen Entscheidung.

Der Unterschied: Diesmal ist der Protagonist eine noch junge Public Chain, die weder über ausreichende Dezentralisierung noch über eine globale Konsensbasis verfügt.

Das menschliche Eingreifen bei Berachain verhinderte zwar größere Verluste, löste aber erneut die philosophische Frage aus, ob eine Blockchain wirklich autonom sein kann.

In gewisser Weise ist dies auch ein Spiegelbild des DeFi-Ökosystems: Sicherheit, Effizienz, Dezentralisierung – das Gleichgewicht zwischen diesen drei Aspekten wurde nie wirklich erreicht.

Wenn Hacker in wenigen Sekunden Vermögenswerte in Millionenhöhe zerstören können, muss das „Ideal“ oft der „Realität“ weichen.

Balancer erklärte offiziell, dass das Team mit führenden Sicherheitsforschern zusammenarbeitet, einen vollständigen Bericht veröffentlichen will und die Nutzer vor Betrugsversuchen durch gefälschte Sicherheitsteams warnt.

Berachain plant, nach Abschluss des Hardforks die Blockproduktion und Transaktionsfunktionen schrittweise wiederherzustellen.

Doch das Wiederherstellen von Vertrauen ist schwieriger als das Beheben von Schwachstellen. Für eine aufstrebende Public Chain ist das Pausieren der Chain eine kurzfristige Notlösung, könnte aber langfristige Narben in der Community hinterlassen. Nutzer werden die Echtheit der Dezentralisierung in Frage stellen, Entwickler werden sich Sorgen machen, ob es noch unveränderliche Garantien gibt.

Die Welt von DeFi definiert Dezentralisierung vielleicht gerade neu – nicht als absolute Laissez-faire, sondern als Konsens über den kleinsten Kompromiss in der Krise.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Warum ist das aktuelle Handelsumfeld auf dem Kryptomarkt höllisch schwierig?

Über 90 % der Krypto-Assets sind im Wesentlichen spekulationsgetrieben. Doch reine Spekulation ist kein Perpetuum Mobile: Wenn Marktteilnehmer das Interesse verlieren oder keine konstanten Gewinne mehr erzielen können, lässt die Nachfrage nach Spekulation nach.

Der Dollar ist zurück – und Bitcoin könnte in Schwierigkeiten geraten

Der Anstieg des US-Dollar-Index über 100 sorgt für Turbulenzen im Kryptomarkt und schürt erneut Bedenken hinsichtlich Liquidität und Risikostimmung. Während der DXY an Stärke gewinnt, warnen Analysten, dass der nächste Trend von Bitcoin davon abhängen wird, ob die Dollar-Rallye anhält oder nachlässt.

Warum der Kryptomarkt trotz der 37-Milliarden-Dollar-Liquiditätsspritze der Fed nicht steigt

Der größte Liquiditätsschub der Federal Reserve seit Jahren hat die Kryptomärkte nicht beleben können – ausgeglichen durch Reverse Repos und Angst bleibt der Sektor in einem volatilen Tauziehen gefangen.

Mehr Geld, niedrigere Preise: Die Liquidität–Bitcoin-Diskrepanz erklärt

Der Rückgang von Bitcoin auf 104.376 US-Dollar erfolgt trotz einer der größten weltweiten Liquiditätsausweitungen seit der Pandemie. Die Federal Reserve hat in der vergangenen Woche 125 Milliarden US-Dollar in Übernacht-Repo-Geschäften bereitgestellt, während die M2-Geldmenge Chinas mit 47,1 Billionen US-Dollar ein Rekordhoch erreichte – mehr als doppelt so viel wie die der USA.