Bitcoin blickt auf Liquiditätswettlauf, während Fed 29 Milliarden Dollar einspeist und China die Märkte mit Liquidität flutet

Die Federal Reserve (Fed) hat am Freitag 29,4 Milliarden US-Dollar durch Übernacht-Repo-Operationen in das US-Bankensystem eingespeist – der größte Tageswert seit der Dotcom-Ära. Gleichzeitig hat Chinas Zentralbank eine Rekordsumme an Liquidität bereitgestellt, um den heimischen Bankensektor zu stärken.

Diese koordinierten Liquiditätsmaßnahmen markieren einen Wendepunkt für globale Risikoanlagen, insbesondere für Bitcoin (BTC). Händler beobachten genau, wie die Zentralbanken vor dem Jahr 2026 die Märkte stabilisieren.

Feds Liquiditätsmaßnahme verdeutlicht Marktdruck

Die ungewöhnlich große Übernacht-Repo-Operation der Fed folgte auf starke Verkäufe von US-Staatsanleihen und spiegelte den zunehmenden Stress auf den kurzfristigen Kreditmärkten wider.

BREAKING 🚨U.S. Banks

— Barchart (@Barchart) November 1, 2025

Fed Reserve just pumped $29.4 Billion into the U.S. Banking System through overnight repos 🤯 This amount far surpasses even the peak of the Dot Com Bubble 👀 Probably Fine, carry on pic.twitter.com/NsaoeJix0n

Übernacht-Repos ermöglichen es Institutionen, Wertpapiere gegen Bargeld zu tauschen und so in angespannten Marktphasen sofortige Liquidität zu erhalten. Die Liquiditätsspritze vom 31. Oktober stellte einen Rekordwert über mehrere Jahrzehnte dar, selbst im Vergleich zur Dotcom-Blase.

Viele Analysten interpretieren diesen Schritt als klare Reaktion auf den Stress am US-Staatsanleihenmarkt. Wenn die Anleiherenditen steigen und die Finanzierungskosten zunehmen, greift die Fed häufig ein, um systemische Risiken zu begrenzen.

Solche Interventionen erhöhen auch die Geldmenge – ein Faktor, der oft mit Kursanstiegen bei Risikoanlagen wie Bitcoin korreliert.

Unterdessen forderte Fed-Gouverneur Christopher Waller kürzlich eine Zinssenkung im Dezember und deutete damit auf eine mögliche Lockerung der Geldpolitik hin.

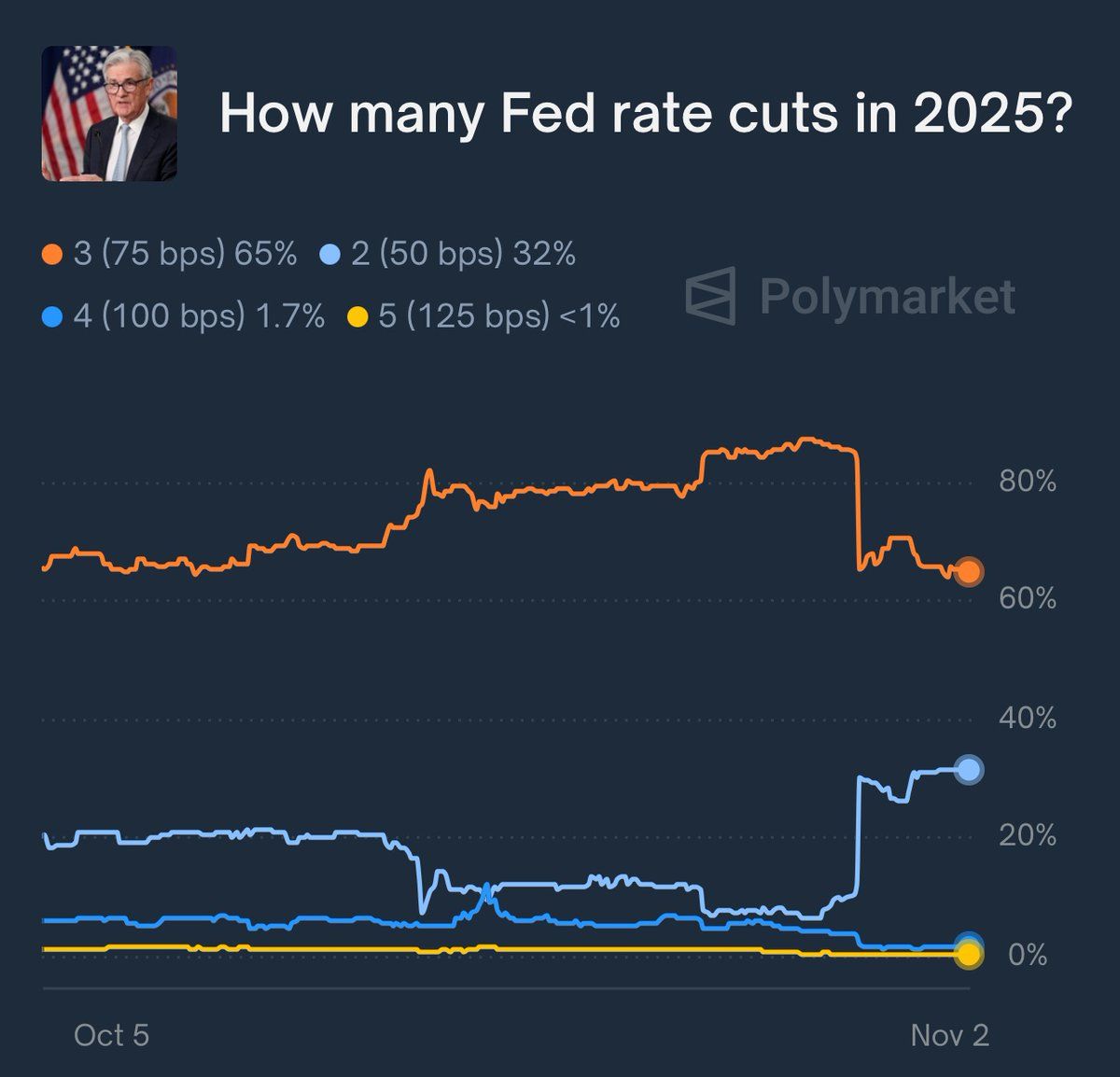

Dies steht im Kontrast zu früheren restriktiven Äußerungen von Fed-Chef Jerome Powell, dessen Vorsicht die Marktunsicherheit verstärkt hat. Laut Polymarket liegt die Wahrscheinlichkeit für eine dritte Zinssenkung im Jahr 2025 nun bei 65 %, nach zuvor 90 %, was auf sich ändernde Erwartungen an die Geldpolitik hindeutet.

Kann die Fed diese Erwartungen nicht erfüllen, droht den Märkten ein starker Abschwung. Die Anleger haben bereits eine lockerere Geldpolitik eingepreist, und jede Umkehr könnte dazu führen, dass Kapital aus risikoreicheren Anlagen abgezogen wird.

Das schwierige Gleichgewicht zwischen Liquiditätsspritzen und Zinspolitik unterstreicht die Herausforderung der Fed, Inflation und Finanzstabilität zu steuern.

Chinas Rekord-Liquiditätsschub stärkt globale Geldmenge

Gleichzeitig hat Chinas Zentralbank eine Rekordsumme an Liquidität in inländische Banken eingespeist, um das Wirtschaftswachstum angesichts nachlassender Nachfrage zu unterstützen. Die People’s Bank of China (PBOC) erhöhte die Liquidität, um die Kreditvergabe zu fördern und eine Kreditverknappung zu verhindern. Diese Maßnahme erfolgt, während Peking mit Deflation und einem geschwächten Immobiliensektor zu kämpfen hat.

🏦 Chinas M2 hat die USA gerade um über 25 Billionen US-Dollar übertroffen

— Alphractal (@Alphractal) November 1, 2025

Zum ersten Mal in der modernen Geschichte ist Chinas M2-Geldmenge jetzt mehr als doppelt so groß wie die der Vereinigten Staaten.

🇨🇳 China M2: ≈ $47,1 Billionen

🇺🇸 U.S. M2: ≈ $22,2 Billionen

Das ist eine Lücke von 25 Billionen US-Dollar — ein Unterschied, der… pic.twitter.com/sfneKs7JVV

Das Ausmaß der Maßnahme der PBOC ist vergleichbar mit ihren Reaktionen auf frühere Krisen. Durch die Bereitstellung zusätzlicher Mittel will die Zentralbank die Kreditkosten senken und das Kreditwachstum ankurbeln.

Ein solcher Stimulus erhöht auch die globale Geldmenge und könnte zur Vermögenspreisinflation bei Aktien und Kryptowährungen beitragen.

Historisch gesehen gingen gleichzeitige Liquiditätsschübe von Fed und PBOC größeren Bitcoin-Rallyes voraus. Der Bullenmarkt 2020–2021 fand parallel zu aggressiven geldpolitischen Lockerungen nach dem COVID-19-Ausbruch statt.

Krypto-Händler beobachten nun, ob sich ein ähnlicher Trend abzeichnet, da erhöhte Liquidität Investoren dazu verleiten kann, alternative Anlagen zu suchen, die gegen Währungsabwertung absichern.

Chinas Liquidität zeigte eine stärkere Korrelation mit dem Bitcoin-Preis als die der USA.

— Joao Wedson (@joao_wedson) November 1, 2025

Viele Analysten konzentrieren sich immer noch ausschließlich auf US-makroökonomische Daten – und natürlich ist der Einfluss Amerikas unbestreitbar.

Aber seit fast zwei Jahrzehnten gewinnen andere globale Mächte an… https://t.co/oy0RUtaGHX

Makroanalysten beschreiben die Situation als einen „Liquiditäts-Wettstreit“ zwischen Washington und Peking. Die Fed balanciert zwischen Inflation und Finanzstabilität, während die PBOC Wachstum fördern will, ohne die Verschuldung weiter anzuheizen. Das Ergebnis wird die Risikobereitschaft beeinflussen und die Entwicklung der Vermögenspreise im Jahr 2025 prägen.

Bitcoins makroökonomische Perspektive hängt von anhaltender Liquidität ab

Der Bitcoin-Preis blieb in den letzten Wochen stabil und bewegte sich in einer engen Spanne, während Händler die Auswirkungen der Zentralbankmaßnahmen abwägen.

Die führende Kryptowährung zeigt Anzeichen einer Konsolidierung, wobei Coinglass-Daten belegen, dass das Open Interest von über 100.000 Kontrakten im Oktober auf etwa 90.000 Anfang November gesunken ist. Dieser Rückgang signalisiert Vorsicht unter Derivatehändlern.

Trotz verhaltener Aktivität könnte das Umfeld für Bitcoin positiv werden, wenn die globale Liquidität weiter wächst. Niedrigere Inflation in den USA in Verbindung mit einer steigenden Geldmenge begünstigt die Risikobereitschaft.

Viele institutionelle Investoren betrachten Bitcoin inzwischen als Wertspeicher, insbesondere wenn die Geldmengenausweitung den Kaufkraftdruck auf traditionelle Währungen erhöht.

Allerdings könnte die Bitcoin-Rallye von den Entscheidungen der Zentralbanken abhängen. Sollte die Fed die Liquidität zu früh durch reduzierte Repo-Operationen oder unerwartete Zinserhöhungen verringern, könnte jeglicher positive Schwung rasch verpuffen.

Ebenso könnte eine ausbleibende Wirkung der chinesischen Stimulusmaßnahmen auf die Wirtschaft die globale Risikobereitschaft schwächen und spekulative Anlagen belasten.

In den kommenden Wochen wird sich zeigen, ob die Zentralbanken die Liquiditätsunterstützung aufrechterhalten oder die Inflationsbekämpfung priorisieren. Für Bitcoin könnte das Ergebnis entscheiden, ob 2026 eine weitere starke Hausse bringt oder lediglich eine fortgesetzte Konsolidierung.

Der Beitrag Bitcoin Eyes Liquidity Race As Fed Injects $29 Billion While China Floods Markets erschien zuerst auf BeInCrypto.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Vom Schein zum Sein: Eine Selbstreflexion eines Web3 Builders

Die AMM Perp DEX von Honeypot Finance hat durch eine strukturierte Aufrüstung die Schwachstellen traditioneller AMMs behoben, darunter Nullsummenspiele, Arbitrage-Schwachstellen und Probleme bei der Kapitalvermischung. Dadurch werden eine nachhaltige Struktur, ein gestuftes Risikomanagement und ein faires Liquidationsverfahren erreicht.

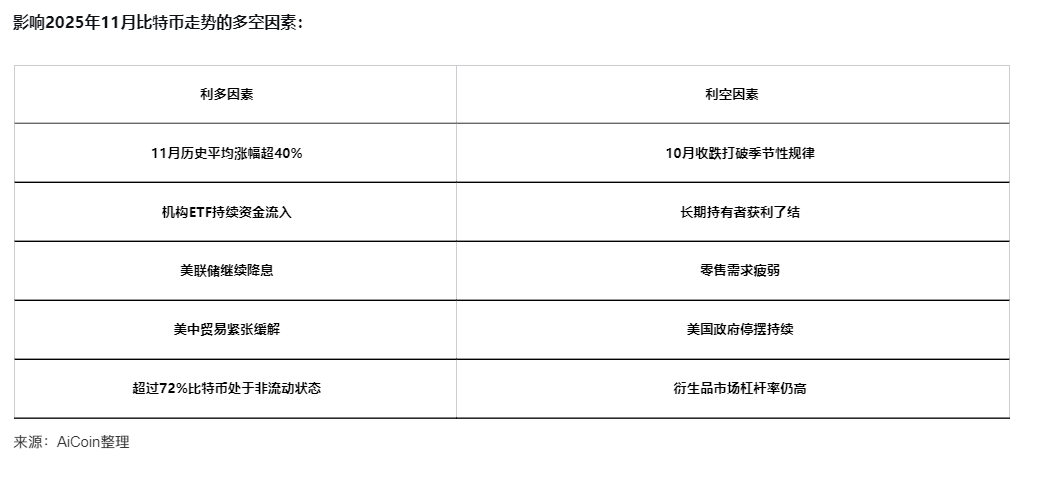

Bitcoin verzeichnete im Oktober einen Rückgang – Wird der November die Wende bringen?

Trumps Krypto-Zauberei: Von „keine Ahnung“ zur 2 Milliarden Dollar Begnadigungs-Show