Besant fordert „moderate langfristige Zinssätze“, BofA Hartnett: Rückkehr zum „Nixon-Zeitalter“, Long-Positionen in Gold, Kryptowährungen und US-Staatsanleihen, Short-Positionen im US-Dollar.

Während die US-Finanzministerin Yellen selten öffentlich zur Kontrolle der Zinssätze aufruft, ist Wall Streets Top-Stratege Hartnett der Meinung, dass sich die Geschichte wiederholt und das aktuelle Marktumfeld stark an das „Nixon-Zeitalter“ erinnert.

Während US-Finanzminister Bessent selten öffentlich zur Kontrolle der Zinssätze aufruft, ist der Top-Strategist der Wall Street, Hartnett, der Meinung, dass sich die Geschichte wiederholt und das aktuelle Marktumfeld stark an die „Nixon-Ära“ erinnert.

Autor: Long Yue

Quelle: Wallstreet News

Von politischem Druck bis zu den neuesten Warnungen der großen Wall-Street-Banken scheint das Drehbuch der „Nixon-Ära“ erneut aufgeführt zu werden.

Kürzlich hat US-Finanzminister Bessent ungewöhnlich offen die Federal Reserve „ermahnt“ und sie aufgefordert, zu ihren gesetzlichen Aufgaben wie „moderaten langfristigen Zinssätzen“ zurückzukehren. Er kritisierte zudem, dass ihre unkonventionelle Politik die Ungleichheit verschärft und ihre Unabhängigkeit bedroht habe.

Unmittelbar danach veröffentlichte Michael Hartnett, Chief Investment Strategist der Bank of America, einen Bericht, in dem er feststellte, dass die aktuelle Situation der „Nixon-Ära“ der 1970er Jahre sehr ähnlich sei. Politischer Druck werde die Federal Reserve zu einer Kehrtwende zwingen, was letztlich dazu führen könnte, dass sie das extreme Instrument der Yield Curve Control (YCC) einsetzt.

Bevor die Federal Reserve YCC offiziell zusagt, ist Hartnett optimistisch für Gold und digitale Währungen, pessimistisch für den US-Dollar und meint, Investoren sollten sich auf eine Erholung der Anleihepreise und eine Ausweitung der Aktienmärkte vorbereiten.

Wiederholung der „Nixon-Ära“ unter politischem Druck?

Ein Artikel von Wallstreet News schreibt, dass Bessent in seinem Namensartikel erstmals „moderate langfristige Zinssätze“ neben maximaler Beschäftigung und Preisstabilität als drei gesetzliche Aufgaben der Federal Reserve nennt, auf die sie zur Wiederherstellung ihrer Glaubwürdigkeit achten müsse.

Die USA stehen vor kurzfristigen und mittelfristigen wirtschaftlichen Herausforderungen sowie langfristigen Folgen: eine Zentralbank, die ihre Unabhängigkeit aufs Spiel setzt. Die Unabhängigkeit der Federal Reserve beruht auf dem Vertrauen der Öffentlichkeit. Die Zentralbank muss sich erneut verpflichten, das Vertrauen des amerikanischen Volkes zu wahren. Um ihre eigene Zukunft und die Stabilität der US-Wirtschaft zu sichern, muss die Federal Reserve ihre Glaubwürdigkeit als unabhängige Institution wiederherstellen und sich auf ihre gesetzlichen Aufgaben konzentrieren: maximale Beschäftigung, Preisstabilität und moderate langfristige Zinssätze.

Traditionell werden langfristige Zinssätze eher durch Marktkräfte bestimmt. Die explizite Erwähnung durch den Finanzminister wird vom Markt als äußerst ungewöhnliches Signal gewertet. Sie deutet darauf hin, dass die Senkung der langfristigen Finanzierungskosten zu einer Priorität auf der politischen Agenda der Trump-Regierung geworden ist. Diese Aussage wird vom Markt als Aufforderung an die Federal Reserve gesehen, die langfristigen Zinssätze aktiver zu steuern, und ist zugleich das Vorspiel zu einer möglichen bedeutenden Wende in der US-Geldpolitik.

Ebenso kommt Hartnett in seinem jüngsten Bericht zu einem ähnlichen Schluss, glaubt jedoch, dass der Hauptantrieb für eine Kehrtwende der Federal Reserve politischer Druck sein wird.

Hartnett schreibt in seinem Bericht, dass diese Szene der Anfang der 1970er Jahre unter Nixon sehr ähnlich sei. Damals übte die Nixon-Regierung Druck auf den damaligen Fed-Vorsitzenden Arthur Burns aus, um vor den Wahlen wirtschaftlichen Wohlstand zu schaffen, was zu einer massiven geldpolitischen Lockerung führte.

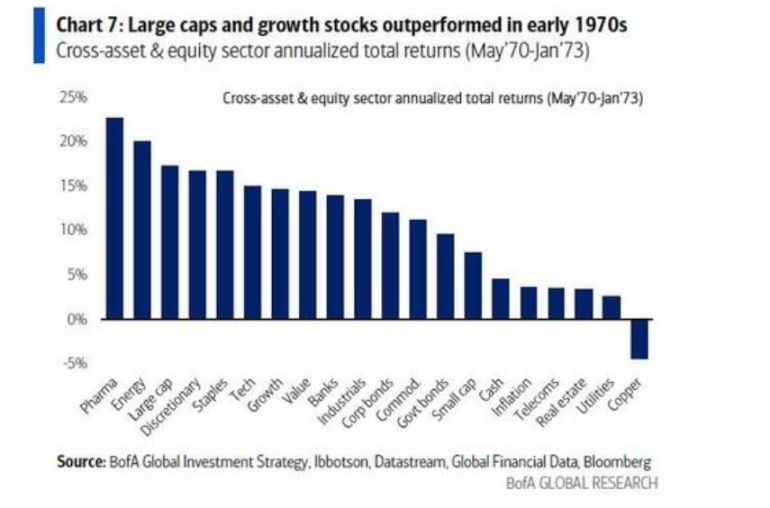

Das Ergebnis war, dass der Federal Funds Rate von 9% auf 3% fiel, der US-Dollar abwertete und ein Bullenmarkt für Wachstumsaktien entstand, der durch die „Nifty Fifty“ repräsentiert wurde. Hartnett ist der Meinung, dass sich die Geschichte wiederholt und politische Motive vor den Wahlen erneut die Geldpolitik dominieren werden.

Yield Curve Control: Unvermeidliches politisches Instrument?

Hartnett ist der Meinung, dass Entscheidungsträger angesichts der weltweit steigenden langfristigen Anleiherenditen einen ungeordneten Anstieg der staatlichen Finanzierungskosten nicht tolerieren können.

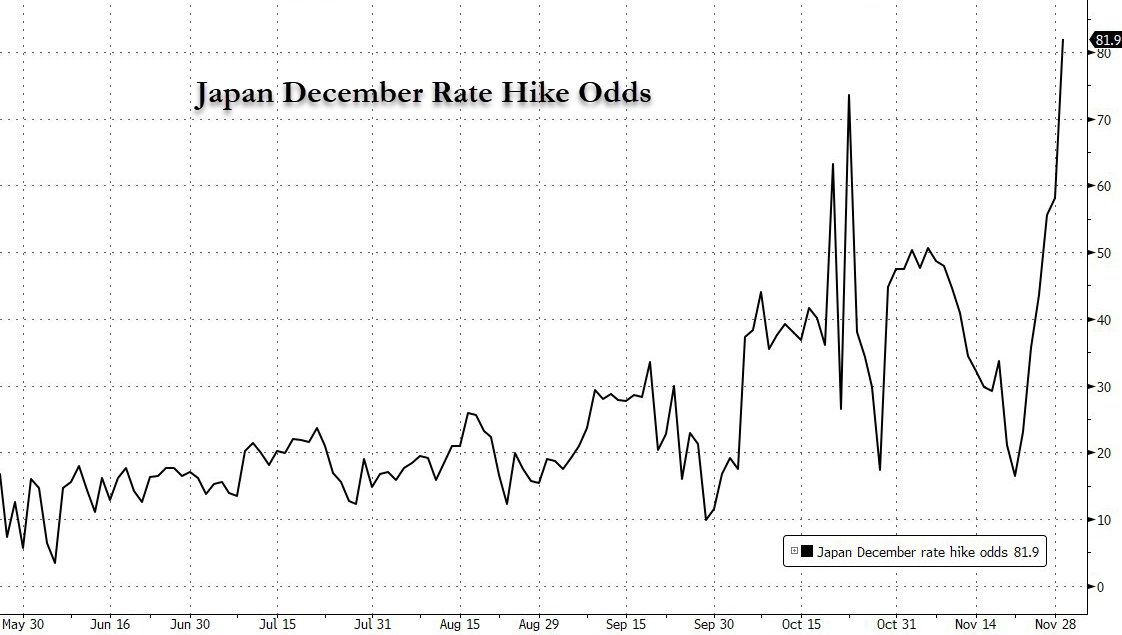

Derzeit stehen die globalen Staatsanleihemärkte unter enormem Druck: Die langfristigen Anleiherenditen in Großbritannien, Frankreich und Japan haben neue Mehrjahreshochs erreicht, und die Rendite der 30-jährigen US-Staatsanleihe hat zeitweise die psychologische Marke von 5% getestet. Hartnett glaubt jedoch, dass Risikoanlagen darauf nur verhalten reagieren, weil der Markt bereits „darauf wettet“, dass die Zentralbanken letztlich eingreifen werden.

Daher prognostiziert er, dass Entscheidungsträger, um einen Kontrollverlust bei den staatlichen Finanzierungskosten zu verhindern, auf „Preisstützungsmaßnahmen“ zurückgreifen werden, wie zum Beispiel Operation Twist, Quantitative Easing (QE) und letztlich Yield Curve Control (YCC).

Die globale Fondsmanager-Umfrage der Bank of America im August zeigt, dass bereits 54% der Befragten erwarten, dass die Federal Reserve YCC einführen wird.

Long US-Treasuries, Gold, Crypto – Short US-Dollar!

Vor dem Hintergrund der „Wiederholung der Nixon-Ära“ und der Erwartung, dass YCC kommen wird, skizziert Hartnett eine klare Handelsstrategie: Long Bonds, Gold und digitale Währungen, Short US-Dollar – bis die USA die Einführung von YCC zusagen.

Schritt 1: Long Bonds

Die direkte Folge von YCC ist das künstliche Senken der Anleiherenditen. Hartnett ist der Meinung, dass die Federal Reserve angesichts schwächerer US-Wirtschaftsdaten – wie einem Rückgang der Bauausgaben im Juli um 2,8% gegenüber dem Vorjahr – bereits genügend Gründe für Zinssenkungen hat und der politische Druck diesen Prozess beschleunigen wird. Er geht davon aus, dass die Renditen von US-Staatsanleihen eher in Richtung 4% als auf 6% steigen werden. Das bedeutet, dass die Anleihepreise erhebliches Aufwärtspotenzial haben.

Schritt 2: Long Gold & Crypto

Dies ist das Herzstück der gesamten Strategie. YCC ist im Wesentlichen eine Monetarisierung der Schulden, d.h. „Geld drucken“, um die Regierung zu finanzieren. Dieser Prozess wird die Kaufkraft der Fiat-Währungen stark beeinträchtigen. Hartnett stellt klar, dass Gold und digitale Währungen als von der staatlichen Kreditwürdigkeit unabhängige Wertspeicher die besten Instrumente zur Absicherung gegen eine solche Währungsabwertung sind. Sein Rat ist eindeutig: „Long Gold und Kryptowährungen, bis die USA die Einführung von YCC zusagen.“

Schritt 3: Short US Dollar

Dies ist die logische Konsequenz aus den ersten beiden Schritten. Wenn die Zentralbank eines Landes ankündigt, unbegrenzt Geld zu drucken, um die eigenen Zinssätze zu senken, wird das internationale Vertrauen und der Wert der Währung zwangsläufig leiden. Die 10%ige Abwertung des US-Dollars in der Nixon-Ära ist ein warnendes Beispiel. Daher ist das Shorten des US-Dollars der logischste Schritt in diesem großen Narrativ.

Der Kern dieser Strategie ist: YCC bedeutet, dass die Zentralbank Geld druckt, um Anleihen zu kaufen und die Zinssätze zu senken, was zu einer Abwertung der Währung führt. Gold und digitale Währungen werden davon profitieren. Gleichzeitig werden die Zinssätze künstlich niedrig gehalten, was Anleihepreise begünstigt und auch zinssensiblen Sektoren wie Small Caps, Real Estate Investment Trusts (REITs) und Biotech-Aktien Aufwärtspotenzial verschafft.

Nach dem Boom: Inflation und Crash?

Hartnett erinnert Investoren auch daran, dass das historische Drehbuch immer eine zweite Hälfte hat.

Wie in der Nixon-Ära folgten auf die Lockerung und den Boom von 1970-72 die außer Kontrolle geratene Inflation und der Markteinbruch von 1973-74. Er erinnert daran, dass dieser Boom schließlich mit einem Anstieg der Inflation von 3% auf 12% und einem Einbruch des US-Aktienmarktes um 45% endete.

Das bedeutet, dass das aktuelle Handelsfenster zwar verlockend ist, aber auch erhebliche langfristige Risiken birgt. Doch zuvor könnte der Markt einer von der Politik dominierten Asset-Party folgen, die von der „sichtbaren Faust“ der Politik gelenkt wird.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Detaillierte Analyse des HashKey-Prospekts: Drei Jahre Verlust von 1,5 Milliarden HKD, 43% der Anteile unter Kontrolle von Wanxiang-Vorstandsvorsitzendem Lu Weiding

Trotz des erheblichen Umsatzwachstums von HashKey in den letzten zwei Jahren sowie der schnellen Expansion des Handelsvolumens und der Kundenzahl bleibt der fundamentale Druck bestehen: Anhaltende Verluste, ein dauerhaft negativer operativer Cashflow und eine hohe Nettoverschuldung sorgen weiterhin für Unsicherheiten in Bezug auf die finanzielle Widerstandsfähigkeit des Unternehmens vor dem Börsengang.

Eine gute Gelegenheit zum Einstieg? Eine tiefgehende Analyse von „Real Yield“-DeFi-Token

Der Markt bietet tatsächlich bessere Einstiegspunkte, aber das Narrativ der „realen Rendite“ muss sorgfältig geprüft werden.