Bitcoins Preisanstieg im vierten Quartal: Ein strategischer Grund für eine sofortige Positionierung

Der Kursverlauf von Bitcoin im vierten Quartal 2025 steht vor einem transformativen Anstieg, angetrieben durch eine Konvergenz makroökonomischer Rückenwinde und institutioneller Adoptions-Trends, die seine Rolle im globalen Finanzsystem neu definieren. Während die Federal Reserve eine lockerere Geldpolitik signalisiert und institutionelles Kapital den Markt überschwemmt, entwickelt sich Bitcoin von einem spekulativen Asset zu einer strategischen Reserve und bietet Investoren überzeugende Gründe für eine sofortige Positionierung.

Makroökonomische Katalysatoren: Fed-Politik und Inflationsdynamik

Die sich wandelnde Haltung der US-Notenbank ist zum Dreh- und Angelpunkt für die Entwicklung von Bitcoin geworden. Nachdem der Leitzins bis Juli 2025 bei 4,25–4,50 % gehalten wurde, deutete die Fed im September eine Zinssenkung um 25 Basispunkte an, ausgelöst durch eine nachlassende Inflation und einen abkühlenden Arbeitsmarkt [1]. Diese lockerere Ausrichtung, unterstrichen durch die Jackson Hole-Rede von Vorsitzendem Jerome Powell, führte innerhalb weniger Stunden zu einer 3,5%igen Erholung von Bitcoin und verdeutlicht die inverse Korrelation mit dem US-Dollar (–0,8) sowie die positive Korrelation mit Aktien (+0,6) [2].

Die Inflation bleibt ein entscheidender Faktor. Während die Gesamtinflation (CPI) und die Kerninflation (Core CPI) im August 2025 bei 2,86 % bzw. 3,02 % lagen, übersteigen diese Werte weiterhin das 2%-Ziel der Fed [3]. Bitcoins begrenztes Angebot und seine historische Performance als Inflationsschutz – bestätigt durch akademische Studien aus 2025, die zeigen, dass die Renditen bei überraschend hoher Inflation steigen – positionieren ihn als natürlichen Gegenpol zur Abwertung von Fiatwährungen [4]. Der 10%ige Rückgang des US-Dollars seit Anfang 2025 hat das Vertrauen in traditionelle Assets weiter geschwächt und die Nachfrage nach Bitcoins nicht-staatlichem Wertversprechen verstärkt [4].

Institutionelle Adoption: ETFs, Unternehmensbestände und regulatorische Klarheit

Die institutionelle Adoption hat einen Wendepunkt erreicht. US-Spot-Bitcoin-ETFs, darunter BlackRocks IBIT und Fidelitys FBTC, verwalten bis August 2025 nun 132,5 Milliarden Dollar an Assets under Management (AUM), wobei ETFs 6,8 % des gesamten Bitcoin-Angebots kontrollieren [5]. Diese Institutionalisierung hat Bitcoin als Kernbestandteil von Portfolios etabliert und seine Volatilität im Vergleich zu 2023 um 75 % reduziert [5].

Auch Unternehmens-Treasuries verändern die Angebotsdynamik von Bitcoin. MicroStrategys BTC-Bestand im Wert von 71,2 Milliarden Dollar und Teslas 9.720 BTC haben 1,98 Millionen BTC vom Markt genommen, während die Strategic Bitcoin Reserve der US-Regierung 205.515 BTC bindet [6]. Regulatorische Klarheit, einschließlich des BITCOIN Act und des CLARITY Act, hat die Integration von Bitcoin in institutionelle Portfolios weiter legitimiert und durch den Zugang zu 401(k)-Plänen einen Kapitalpool von 8,9 Billionen Dollar erschlossen [5].

Marktdynamik und Risiken: Knappheit, technische Indikatoren und geopolitische Faktoren

Die Knappheits-Erzählung von Bitcoin wird durch strukturelle Angebotsungleichgewichte verstärkt. Die institutionelle Nachfrage wird in den nächsten sechs Jahren voraussichtlich das Miner-Angebot im Verhältnis 3:1 übersteigen, was eine sich selbst verstärkende Knappheitsprämie schafft [6]. Technische Indikatoren deuten ebenfalls auf eine bullische Tendenz hin, da Bitcoin sich über wichtigen gleitenden Durchschnitten konsolidiert und Anzeichen für einen Ausbruch über 113,6K Dollar zeigt, mit einem möglichen Ziel von 140K Dollar bis September [1].

Dennoch bestehen Risiken. Regulatorische Unsicherheiten, makroökonomische Schocks und von Walen getriebene Volatilität könnten bei einem Durchbruch wichtiger Unterstützungsniveaus eine Korrektur auf den Bereich von 102K–90K Dollar auslösen [2]. Geopolitische Spannungen sind derzeit zwar gering, bleiben aber ein Unsicherheitsfaktor. Dennoch bleiben die meisten Analysten optimistisch, mit Kurszielen zwischen 145K und 1M Dollar, wobei sich die Schätzungen um 180K–250K Dollar gruppieren [1].

Strategische Positionierung: Warum jetzt handeln?

Das Zusammentreffen makroökonomischer Katalysatoren und institutioneller Adoption schafft ein einzigartiges Zeitfenster für Investoren. Eine Zinssenkung der Fed im vierten Quartal 2025 könnte die Attraktivität von Bitcoin als Absicherung verstärken, während ETF-Zuflüsse und Unternehmensakkumulation die Liquidität weiter verknappen. Für Anleger, die Diversifikation und Inflationsschutz suchen, machen Bitcoins geringe Korrelation mit traditionellen Assets und seine Rolle als digitale Reserve ihn zu einem unverzichtbaren Bestandteil eines modernen Portfolios.

Quelle:

[1] Monetary Policy and the Fed's Framework Review

[2] Bitcoin's Q4 2025 Rally: A Confluence of Powell's Dovish Pivot, Chain Strength, and Institutional Adoption

[3] August 2025 Inflation Data: Will It Drive the Fed Toward a

[4] Fed Policy and Bitcoin's Inflation Hedge Role: A Strategic Window for Investors

[5] Corporate Bitcoin Adoption: A Strategic Asset Allocation

[6] Bitcoin Institutional Adoption: How U.S. Regulatory Clarity Unlocks $3 Trillion in Institutional Capital

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Metaplanet-Aktie steigt um 8 %, da Krypto-Erholung die Stimmung hebt

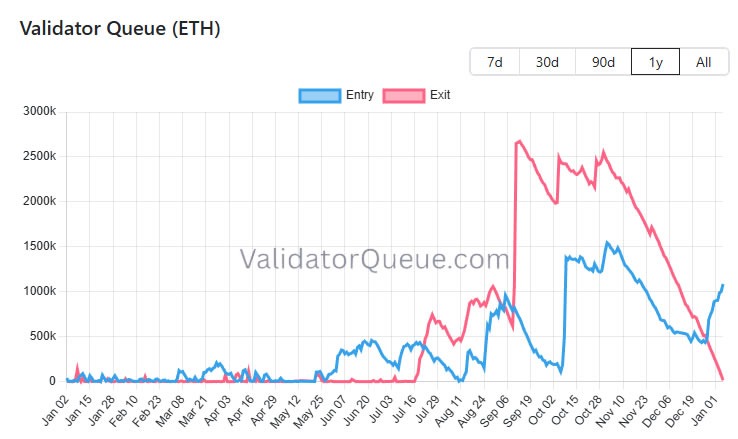

Die Nachfrage nach Ethereum-Staking steigt sprunghaft an, angeführt von Tom Lee’s BitMine

USD: Situation in Venezuela stabilisiert sich – ING